ДБ

ДБНалогообложение может оказывать как стимулирующее, так и дестимулирующее влияние на экономическое поведение налогоплательщиков. Соотношение между склонностью к потреблению и склонностью к сбережению оказывают весомое влияние на инвестиционный потенциал национального хозяйства. Налоги косвенно влияют на решение о сбережениях, которые, в свою очередь, определяют те ресурсы национальной экономики, которые перенаправляются через фондовый рынок в инвестиции.

Другие факторы, определяющие размеры сбережений, можно объединить в следующие три группы концепций:

структурирование потребления в рамках жизненного цикла;

сбережения из соображений предосторожности;

решения о сбережениях, ориентированные на наследство или дарение.

Для первоначального исследования эффектов налогов в рамках перечисленных концепций используют двухпериодную модель формирования сбережений, предложенную Р.Фишером, где классическая микроэкономическая модель экономического выбора дополняется агрегированием в настоящем и будущем времени.

Жизнь индивида разбита в модели на два периода, первый связан с производственной деятельность и получением заработной платы (w). Во втором периоде предполагается его выход на пенсию, поэтому часть получаемой заработной платы сберегается для потребления во втором периоде. Уравнение, задающее бюджетное ограничение на потребление по этим двум периодам имеет вид:

C1 + C2 / (1+r) = w , где:

C1, C2 - потребление во соответствующим двум периодам;

w – зарплата первого периода;

r – ставка процента за первый период.

Выбор потребителя ориентирован на максимизацию значения функции полезности, которое определяется аргументами C1 и C2 ,в совокупности представляющими его потребление в течении всей жизни – max U (C1, C2).

Применяемые в развитых странах налоговые схемы стимулируют сбережения через механизм пенсионных фондов, который является важной частью системы налоговых компенсаций. Но здесь следует учитывать возможное искажающее действие таких налоговых схем на структуру инвестиций, которая значительно отличается от той гипотетической структуры, которая возникла бы в совокупности персональных инвестиционных решений потребителей-инвесторов, если бы их самостоятельно формируемые долгосрочные сбережения подпадали бы под те же налоговые льготы, что и их выплаты в пенсионные фонды.

Здесь возникает проблема «налогов и готовности к принятию риска».

Оптимально построенная налоговая система должна, с одной стороны, обеспечивать финансовыми ресурсами потребности государства, а с другой стороны, не только не снижать стимулы налогоплательщика к предпринимательской деятельности, но и обязывать его к постоянному поиску путей повышения эффективности хозяйствования. Поэтому показатель налогового бремени или (налоговой нагрузки) на налогоплательщика является достаточно серьезным измерителем качества налоговой системы страны.

На макроэкономическом уровне налоговое бремя (налоговый гнет) - это обобщенный показатель, характеризующий роль налогов в жизни общества и определяемый как отношение общей суммы налоговых сборов к совокупному национальному продукту. Иными словами, налоговое бремя отражает ту часть произведенного обществом продукта, которая перераспределяется посредством бюджетных механизмов.

Категория налогового бремени применительно к уровню конкретного налогоплательщика отражает долю его совокупного дохода, изымаемого в бюджет. Как правило, расчет этого показателя производится путем отнесения суммы всех начисленных налогов и налоговых платежей к объему реализации продукции (работ, услуг), включая выручку от прочей реализации. Иногда для более точного расчета в состав фискальных платежей включаются платежи во внебюджетные фонды.

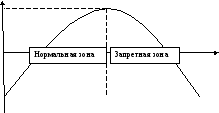

Зависимость между усилением налогового гнета и суммой поступающих в государственную казну налогов ещё в начале второй половины XX века вывел профессор А. Лэффер, построивший параболическую кривую, получившую в дальнейшем название "Кривая Лэффера" ( рис.). На рисунке видно, что рост налоговых ставок только до определённого предела ведёт к соответствующему увеличению бюджетных доходов. Превышая этот предел, налоговая ставка становится тормозом для предпринимательской деятельности, при этом ликвидируются стимулы развития экономики, а доходы бюджета начинают сокращаться, поскольку сужается налоговая база.

Необоснованное увеличение налогового бремени, согласно А. Лафферу, является первопричиной развития теневого сектора экономики. Именно А. Лаффер обосновал, что только снижение налоговой нагрузки стимулирует предпринимательскую деятельность, развивает инициативу и предприимчивость. Рост доходов в бюджет в этом случае осуществляется не за счет нагнетания налогового бремени на товаропроизводителей, а за счёт увеличения производства и расширения на этой основе налогооблагаемой базы. Вместе с тем, "кривая А. Лаффера" лишь показывает указанную зависимость, но не дает четкого представления о предельно допустимой величине налоговых изъятий в бюджет страны. Эта величина не может быть постоянной и достаточно точной, в немаловажной степени её уровень зависит от финансового состояния налогоплательщиков в конкретной стране, от состояния экономики этой страны в целом.

Многовековая практика построения налоговых систем в странах с развитой рыночной экономикой выработала определенные показатели, за пределами которых невозможна эффективная предпринимательская деятельность. Мировой опыт налогообложения показывает, что изъятия у налогоплательщика до 30 – 40 % дохода – та черта, за пределами которой начинается процесс сокращения сбережений и тем самым инвестиций в экономику. Если же ставки налогов и их число достигают такого уровня, что у налогоплательщика изымается более 40–50% его доходов, то это полностью ликвидирует стимулы к предпринимательской инициативе и расширению производства.

ДБ

ДБ

ДБ макс.

Ст Н

ДБ – доходы бюджета; ДБ макс. – максимальные доходы бюджета; Ст Н –налоговая ставка; Ст Н макс. – максимальная налоговая ставка.

Рис. - Кривая Лэффера

Иными словами, эффективная налоговая система должна обеспечивать разумные потребности государства, изымая у налогоплательщика не более 30% его доходов. Конечно, из этого правила есть исключения, которые только лишь подтверждают правильность установленного правила. Налоговая система отдельных стран в частности Швеции, построена таким образом, что налогоплательщик отдает в государственную казну 50 % и более своего дохода, и это не подавляет его стимулы к развитию производства. Парадокса в этом нет, поскольку в этих странах государства за счет налогов решает многие задачи экономического и социального характера, которые в большинстве других стран налогоплательщик вынужден решать за счет доходов, оставшихся у него после уплаты всех причитающихся налогов. Так что баланс интересов в данном случае все же сохраняется.

При этом необходимо также иметь в виду, что показатель налогового изъятия, определяемый в целом по налоговой системе, страдает весьма серьезным недостатком, заключающемся в том, что он определяет уровень налогового гнета среднего статистического налогоплательщика, не учитывая индивидуальных особенностей конкретного налогоплательщика. Но вместе с тем, этот показатель необходим, так как налоги устанавливает государство и оно должно учитывать этот средний показатель.

Действительно, в любом государстве функционируют десятки тысяч предприятий, различающихся между собой не только по видам деятельности, но и по ряду других признаков, которые неизбежно будут влиять на формирование их налогооблагаемой базы и, соответственно, на размер уплачиваемых налогов. Это и структура их издержек производства и обращения, связанных с получением дохода, и скорость оборота капитала, и различная фондоёмкость и наукоёмкость производства, и уровень их доходности и многое другое. Учитывать все это при формировании налоговой системы необходимо, но крайне сложно. Вот здесь-то и должен использоваться показатель отношения суммы уплачиваемых в стране налогов к валовому внутреннему продукту. Без него невозможно определить ту черту, за пределы которой государство, уточняя ли перечень налогов, изменяя ли налоговые ставки и отменяя налоговые льготы, не имеет право переступать. При этом оно должно постоянно корректировать этот показатель, приближая его к конкретному налогоплательщику.

Между тем, для каждого конкретного налогоплательщика не суть важно, какова степень налоговой нагрузки на макроуровне. Налоги в бюджеты всех уровней и во внебюджетные фонды он платит из собственных доходов, и поэтому для него существуют конкретные показатели, характеризующие уровень налогового бремени. Однако в российской экономической науке и практике не выработан единый подход к данному показателю. При этом нет ясности в определении как числителя (какие налоги необходимо учитывать), так и знаменателя (что следует понимать под доходом предприятия или организации).

К налоговым системам предъявляется целый ряд требований, подчас противоречащих друг другу, поскольку за ними, в конечном счете, стоят несовпадающие принципы экономической эффективности и справедливости. Выбор наиболее приемлемой структуры налогов предполагает, что если одно из требований принимается в качестве критерия оптимизации, то другие должны учитываться в форме ограничений. Реальная налоговая система, не может быть идеальной, с точки зрения какого-либо отдельного критерия, рассматриваемого изолированно, может приближаться к оптимуму с позиций баланса требований в рамках имеющихся возможностей.

Существенным и вместе с тем наиболее удобным для представления в количественной форме является требование экономической нейтральности, иными словами, минимизации избыточного налогового бремени. Очевидно, что полностью избежать искажающего налогообложения не удается. Однако, проектируя любые изменения в налоговой системе, имеет смысл ставить вопрос, какой из приемлемых и практически осуществимых вариантов является наиболее нейтральным, т.е. порождает наименьшее избыточное бремя.

Практическая осуществимость вариантов зависит от того, какие виды прямых и косвенных налогов удается фактически собирать с помощью тех средств, которые имеются в распоряжении государства.

Приемлемость вариантов определяется, с одной стороны, способностью собрать всю необходимую сумму налоговых поступлений, а с другой - соответствием принципам справедливости. Чем выше налоговые поступления, тем при прочих равных условиях значительнее избыточное бремя (если собираемый налог вообще оказывает искажающее действие). Требования справедливости, если они предполагают достижение большего равенства, также могут вступать в конфликт со стремлением уменьшить избыточное бремя.

Следовательно, задача состоит в минимизации избыточного бремени имеющихся в распоряжении государства налогов при заданной величине налоговых поступлений и некоторых ограничениях на распределение доходов. Сначала обратим внимание на определение структуры налогов, минимизирующей избыточное бремя при данной величине поступлений безотносительно к распределению доходов, и лишь затем включим в рассмотрение проблематику распределения.

При каких условиях налогообложение товаров, обеспечивающее данную сумму поступлений, порождает наименьшее избыточное бремя? Величина последнего, как известно, зависит от эластичности спроса и предложения. Пусть имеются два товара, каждый из которых подвергается налогообложению. Отвлекаясь пока от эластичности предложения (предполагая, что предложение в обоих случаях абсолютно эластично), можно сделать вывод, что при одинаковом обложении большее избыточное бремя будет связано с тем товаром, эластичность спроса на который выше.

Для наибольшей наглядности проиллюстрируем наше предположение рис. ., в левой части которого изображены функция спроса DA на товар А и соответствующие доналоговая и посленалоговая цены Р0А и Р1А, а в правой части - менее эластичная функция спроса DВ на товар В и соответствующие доналоговая и посленалоговая цены Р0В и Р1В. На рисунке интервалы Р0АР1А и Р0ВР1В, имеют одинаковое значение, т.е. речь идет об одинаковых специфических налогах.

P P

P1А P1B

P0B

P0А

DA

DB

Q1А Q0А Q Q1В Q0В

Рис. . Избыточное бремя при одинаковом налогообложении товаров с разной эластичностью спроса.

Сокращение объема продаж в первом случае значительнее, чем во втором (Q0А - Q1А >Q0В - Q1В), что определяет разницу в площади заштрихованных треугольников. Для функции А на каждую единицу налоговых поступлений приходится большее избыточное бремя, чем для функции В. Следовательно, налог размещен неоптимально. В противном случае отношение предельной величины избыточного бремени к предельной величине поступлений для обоих товаров было бы одинаковым. Стремясь к минимизации избыточного бремени при данной потребности в налоговых поступлениях, имело бы смысл уменьшить обложение товара А и увеличить обложение товара В.

Если обратиться теперь к случаю пропорционального налогообложения товаров, то можно сформулировать правило, легко усваиваемое на интуитивном уровне: оптимальные ставки налога обратно пропорциональны величинам компенсированной эластичности спроса. Для двух товаров это означает равенство: tА/tВ = еDB/еDА, где tA и tВ - налоговые ставки, а еDB и еDА - величины эластичности спроса.

Преобразуем указанное равенство: tAeDA = tBeDB. Поскольку tA и tВ - процентные изменения цен по сравнению с доналоговым периодом, то eDA = (dQА/QА)/tА, а еDB = (dQB/QB)/tB , где QА и QВ -количества соответствующих товаров. Следовательно, равенство можно записать в форме tАdQА /QА tА = tBdQB/QBtB .

Итак, мы приходим к выводу: dQА/QА = dQB/QB, иными словами, при оптимальном налогообложении физический объем производства (продаж) каждого из товаров сокращается в одинаковой пропорции. Это утверждение называется правилом Рамсея. Естественно, предполагается, что в доналоговой ситуации имело место конкурентное равновесие.

Если отказаться от использованного выше допущения об абсолютно эластичном предложении, оптимальные налоги Рамсея приобретают несколько более сложный вид: ti = k (1/eDi + 1/esi ), где ti - оптимальное значение налоговой ставки на i-й товар, k - коэффициент пропорциональности, который зависит от величины налоговых поступлений, еDi - эластичность компенсированного спроса на этот товар, a esi. - эластичность предложения данного товара.

Таким образом, правило Рамсея отражает условие, при котором обеспечивается Парето-эффективная структура косвенного налогообложения, впервые сформулированное в 20-х гг. XX века кембриджским экономистом Фрэнком Рамсеем. В соответствии с данным правилом оптимальной является такая структура налогообложения, которая обеспечивает одинаковое процентное снижение компенсированного спроса для каждого товара.

Правило Корлетта-Хейга

Искажающее действие налогов в ряде случаев связано с тем обстоятельством, что досуг, с одной стороны, сопоставим с товарами и услугами как фактор благосостояния, а с другой - в отличие от других благ непосредственно не поддается налогообложению.

Последствия искажений могут быть уменьшены, если при прочих равных условиях товары и услуги, взаимозаменяемые по отношению к досугу, будут облагаться меньшими налогами, чем товары и услуги, взаимодополняемые с досугом. Таков основной смысл правила Корлетта-Хейга.

Напомним, что если блага взаимозаменяемы, то рост цены на одно из них, в том числе за счет налогообложения, приводит к увеличению потребления второго, а если они взаимодополняемы, то повышение цены на одно влечет сокращение потребления второго.

Это правило является примером решения, отвечающего принципу «второго лучшего», который играет важную роль в экономике общественного сектора и обосновании реалистической экономической политики. Прежде чем сформулировать данный принцип в общем виде, рассмотрим высказанное утверждение более подробно.

С точки зрения экономической нейтральности наиболее желательным был бы такой подход к налогообложению факторов благосостояния, при котором ни один из них не получал бы преимуществ, побуждающих увеличивать его потребление. Непосредственно применяя этот подход, например, к налогообложению рабочих спецовок и купальных костюмов, рассматриваемых изолированно от других благ, мы получили бы некоторое решение. Оно было бы наиболее эффективным, если налогообложение (или отсутствие налогообложения) всех остальных благ никак не отражалось бы на пропорциях потребления двух рассматриваемых товаров.

Однако известно, что налогообложение любых товаров, в данном случае одежды, вообще говоря, мотивирует замещение труда досугом, поскольку это последнее благо налогообложению не подлежит. А такое замещение в свою очередь способно сыграть роль фактора, несколько уменьшающего спрос на спецовки и повышающего - на купальные костюмы, что в некоторой степени сказалось бы на их относительных ценах.

Чтобы налогообложение не деформировало описанным образом соотношение цен на два рассматриваемых товара, имеет смысл ввести своеобразное «контрискажение», облагая купальные костюмы по более высокой ставке, чем предполагалось вначале. В итоге появляется нечто вроде опосредованного «налога на досуг», который при определенных условиях мог бы погасить исходное искажение. Это в данном случае и есть «второе лучшее» решение.

Будучи наилучшим из достижимых, оно, разумеется, не идеально. В самом деле, любое усложнение налоговой системы связано с издержками, и к тому же точно оценить размеры искажения, которое требуется компенсировать, практически невозможно, так что «контрискажение» может оказаться недостаточным либо чрезмерным.

В целом принцип «второго лучшего» говорит о том, что при отсутствии одного или нескольких условий достижения оптимума по Парето наилучшее из возможных решений связано с нарушением других условий, даже если они сами по себе выполнимы. Поскольку реальная экономика не является миром совершенной конкуренции, причем государство осуществляет свое вмешательство преимущественно в ситуациях, наиболее далеких от идеального конкурентного равновесия, поиски «вторых лучших» решений достаточно характерны для практической политики.

Фактически многое из того, что уже изучалось в данном курсе, может быть интерпретировано в терминах «второго лучшего». Например, регулируя цены посредством административных решений, государство заведомо нарушает общепринятое условие достижения экономического оптимума, но, если речь идет о естественной монополии, беспрепятственное установление частным предприятием любых желательных для него цен способно часто приводить к большим отклонениям от оптимума, чем регулирование. Вместе с тем государство практически не имеет возможности установить цены так, чтобы их соотношения в точности соответствовали соотношениям предельных норм замещения и предельных норм трансформации. Ведь оно не имеет возможности получить вполне достоверную информацию о потребительских предпочтениях.

Нередко политические решения приходится принимать в ситуациях, когда, с одной стороны, ясно, что некоторые предпосылки достижения Парето-оптимального состояния отсутствуют, а с другой - имеющейся информации недостаточно, чтобы составить сколько-нибудь надежное суждение об интенсивности искажающих воздействий, а иногда - и об их направленности. В таких случаях принцип «второго лучшего» не может быть практически реализован. Коль скоро искажающие факторы не поддаются оценке, имеет смысл от них абстрагироваться и искать «первые лучшие» решения, понимая вместе с тем неизбежность существенных погрешностей.

Рассматривая правила Рамсея и Корлетта-Хейга, мы не принимали в расчет требования к распределению доходов. Между тем они, как и вообще соображения справедливости, существенно лимитируют выбор налоговой структуры.

Если непосредственно и безоговорочно применять правило Рамсея на практике, то налогообложение окажется регрессивным. В самом деле, в наибольшей степени будут облагаться товары первой необходимости, ведь для них характерна низкая эластичность спроса. А потребление предметов роскоши, эластичность спроса на которые высока, окажется в привилегированном положении с точки зрения налогообложения. Такое положение вещей вряд ли приемлемо с позиций справедливости.

Но, с другой стороны, отступление от правила Рамсея при обложении товаров заведомо влечет относительное увеличение избыточного бремени. Чем большего равенства доходов предполагается добиться, тем жестче ограничения, в пределах которых осуществляется оптимизация, и тем больше избыточное налоговое бремя, с которым в итоге приходится мириться.

Средством выравнивания доходов выступает прогрессивное налогообложение. Рассмотрим особый его вариант, отличающийся постоянством предельной ставки.

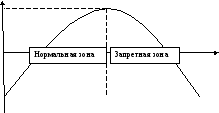

Представим себе, что налогообложение строится по формуле Tt= tYi - G, где Т. - налог, уплачиваемый i-м индивидом, Y - его доход до выплаты налога, t - коэффициент пропорциональности, G - одинаковое для всех плательщиков денежное пособие, которое они получают из собранных средств (рис. .). Для лиц с низкими доходами пособие превышает налог, так что они выигрывают от такого налогообложения (Тi для них - отрицательные величины). Для тех, чей доналоговый доход составляет Y*, налог и пособие уравновешивают друг друга. Для лиц с более высокими доходами Ti положительно.

T

0 Y* Y

G

Рис. Прогрессивное налогообложение дохода с постоянной предельной ставкой

Налог является прогрессивным, так как сумма платежа растет быстрее дохода. В самом деле, отношение налога к доналоговому доходу i-го индивида составляет (tYi - G)/Yi = t - G/Yi . Данная величина, растущая с повышением дохода, представляет собой среднюю ставку налога, которая показывает, сколько индивид уплачивает в среднем с каждого рубля дохода. Повышение средней ставки характеризует прогрессивность налогообложения.

В то же время предельная ставка налога, то есть доля последнего заработанного рубля, отдаваемая государству, в данном случае постоянна и равна t. He только те, чей доход превышает Y*, но и те, чей доход ниже, увеличив свои заработки на один рубль, фактически получают дополнительно только его (1 - t)-ю часть.

Описанный вариант налогообложения удобен для анализа и пояснения некоторых общих свойств оптимального прогрессивного налога. Дело в том, что не зависящее от трудовых усилий и уровня доходов аккордное пособие G (своего рода аккордный отрицательный налог), очевидно, не вызывает искажающего действия. Следовательно, избыточное бремя зависит в рассматриваемом случае исключительно от величины

Но и в общем случае дестимулирующее влияние налогообложения на трудовые усилия связано именно с величиной предельной ставки налога. В самом деле, значение имеет сопоставление дополнительных усилий с приростом дохода. Желательно, чтобы при прочих равных условиях предельная ставка была как можно ниже.

Допустим, что сформулированы некоторые требования к распределению доходов, относящиеся как к их минимальному уровню, так и к степени дифференциации. При оптимальном линейном налогообложении доходов минимальный уровень потребления, гарантируемый каждому члену общества независимо от трудового вклада, - не что иное, как аккордное пособие G. А посленалоговая дифференциация доходов регулируется предельной ставкой t. При прочих равных условиях, чем больше G, и чем значительнее намечаемое выравнивание доходов, тем выше оптимальное (минимально возможное) значение t. Итак, при заданных социальных ограничениях налогообложение в принципе может быть оптимизировано, дабы избежать неоправданных потерь эффективности.

На практике предельная ставка налога обычно не бывает постоянной. При этом нередко для лиц со средними доходами она бывает ниже, чем для тех, чьи доходы очень высоки либо относительно низки. Резкое, неравномерное увеличение налоговых ставок с ростом доходов бывает следствием сознательных политических решений, а высокие фактические предельные ставки для лиц с низкими доходами возникают в тех случаях, когда, достигнув некоторого порога заработков, индивид одновременно перестает быть получателем пособий и становится плательщиком относительно высокого налога. Представим себе, например, что линия, изображенная на рис. была пологой слева от точки Y*, в районе этой точки круто пошла вверх, затем вновь стала пологой, а в крайней правой части графика опять резко увеличила крутизну. В этом случае определенная часть тех, кто мог бы жить собственным трудом, предпочли бы выступить в роли иждивенцев общества (оставаться слева от пороговой точки Y*).

Ясно, что как из соображений справедливости, так и из соображений эффективности фактические предельные ставки обложения сравнительно низких доходов не должны быть выше, чем у получателей высоких доходов. Это значит, что шкалы прогрессивного налогообложения необходимо рассматривать в комплексе со шкалами разного рода социальных выплат, имеющихся в конкретном обществе.

Что же касается налогообложения наиболее высоких доходов, то многое зависит, во-первых, от их удельного веса в совокупных доходах общества и, во-вторых, от их связи с трудовыми усилиями, разумеется, понимаемыми широко. Если на долю наиболее обеспеченных налогоплательщиков приходится сравнительно небольшая часть национального дохода, а сама эта группа состоит из наиболее активных и эффективно действующих предпринимателей, изобретателей, деятелей искусства и т.п., то введение сверхвысокой верхней предельной ставки, с одной стороны, не приведет к значительному росту поступлений ввиду узости соответствующей налоговой базы, а с другой - окажет нежелательное дестимулирующее воздействие. При ином характере доналогового распределения доходов вывод, естественно, может оказаться иным.

Пусть возможно создание двух не вполне одинаковых систем, в равной мере отвечающих одним и тем же требованиям к распределению доходов, однако первая из двух порождает большие потери эффективности, чем вторая. В этом случае переход от первой ко второй представлял бы собой Парето-улучшение. Налоговая структура, являющаяся в указанном смысле наилучшей при данных условиях (включая имеющуюся информацию и возможности сбора налогов), называется Парето-эффективной налоговой структурой.

studfiles.net

Влияние налогообложения прибыли на экономическое развитие Украины

С 80-х годов XX в. налоговая политика стала главным инструментом государственного регулирования роста национальной экономики...

Налоговая политика государства

Для процесса постоянного поступательного экономического развития и успешного преодоления кризисных явлений правительство каждой страны использует арсенал методов, имеющихся в системе государственного воздействия на экономику...

Налоговая политика и её роль в экономике

Государство может воздействовать на ход экономической жизни, лишь располагая определенными денежными средствами. Их должны предоставить все заинтересованные в выполнении функций государства стороны - граждане и юридические лица...

Налоговая политика России

Определение той части доходов, которую у подданных изымает государство, является сегодня не столько проблемой экономической, связанной с установлением конкретных ставок налоговых платежей и перечня налоговых льгот, сколько юридической...

Налоговая система Российской Федерации

Соглашаясь с определениями налогового потенциала, предложенными различными исследователями, следует отметить, что его оценка должна также учитывать фактор налоговой политики как неотъемлемый элемент структуры налоговых отношений...

Налогообложение предпринимательской деятельности в России

...

Налогообложение сферы природопользования

Один из основных инструментов государственного регулирования экономических процессов - налоговая политика, которая представляет собой систему целенаправленных действий государства в области налогообложения на основе экономических...

Понятие налогового потенциала

Соглашаясь с определениями налогового потенциала, предложенными различными исследователями, следует отметить, что его оценка должна также учитывать фактор налоговой политики как неотъемлемый элемент структуры налоговых отношений...

Роль налоговой политики и пути её совершенствования на примере развитых стран

...

Роль современной налоговой политики в государстве

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контрольную. · Фискальная функция - собственно изъятие средств налогоплательщиков в бюджет...

Роль современной налоговой политики в государстве

Дестимулирующая роль заключается в формировании посредством налогообложения определенных барьеров для развития каких-либо нежелательных экономических процессов. Следует заметить...

Стимулирующая и дестимулирующая роль современной налоговой политики

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контрольную. · Фискальная функция -- собственно изъятие средств налогоплательщиков в бюджет...

Стимулирующая и дестимулирующая роль современной налоговой политики

Стимулирующая роль заключается в формировании посредством налогообложения определенных стимулов развития для целевых категорий налогоплательщиков и (или) видов деятельности...

Стимулирующая и дестимулирующая роль современной налоговой политики

налоговая политика инновационный экономика Дестимулирующая роль заключается в формировании посредством налогообложения определенных барьеров для развития каких-либо нежелательных экономических процессов. Следует заметить...

Формирование налоговой политики предприятия (по материалам ООО ПФ "Кемпинг – Н")

Управление предприятием - комплексный и сложный процесс, суть которого сводится к поиску и принятию наиболее эффективных и целесообразных решений и их практическому осуществлению. Таким образом, цели...

fin.bobrodobro.ru

Влияние налогообложения прибыли на экономическое развитие Украины

С 80-х годов XX в. налоговая политика стала главным инструментом государственного регулирования роста национальной экономики...

Налоговая политика государства

Для процесса постоянного поступательного экономического развития и успешного преодоления кризисных явлений правительство каждой страны использует арсенал методов, имеющихся в системе государственного воздействия на экономику...

Налоговая политика и её роль в экономике

Государство может воздействовать на ход экономической жизни, лишь располагая определенными денежными средствами. Их должны предоставить все заинтересованные в выполнении функций государства стороны - граждане и юридические лица...

Налоговая политика России

Определение той части доходов, которую у подданных изымает государство, является сегодня не столько проблемой экономической, связанной с установлением конкретных ставок налоговых платежей и перечня налоговых льгот, сколько юридической...

Налоговая система Российской Федерации

Соглашаясь с определениями налогового потенциала, предложенными различными исследователями, следует отметить, что его оценка должна также учитывать фактор налоговой политики как неотъемлемый элемент структуры налоговых отношений...

Налогообложение предпринимательской деятельности в России

...

Налогообложение сферы природопользования

Один из основных инструментов государственного регулирования экономических процессов - налоговая политика, которая представляет собой систему целенаправленных действий государства в области налогообложения на основе экономических...

Понятие налогового потенциала

Соглашаясь с определениями налогового потенциала, предложенными различными исследователями, следует отметить, что его оценка должна также учитывать фактор налоговой политики как неотъемлемый элемент структуры налоговых отношений...

Роль налоговой политики и пути её совершенствования на примере развитых стран

...

Роль современной налоговой политики в государстве

Стимулирующая роль заключается в формировании посредством налогообложения определенных стимулов развития для целевых категорий налогоплательщиков и (или) видов деятельности...

Роль современной налоговой политики в государстве

Дестимулирующая роль заключается в формировании посредством налогообложения определенных барьеров для развития каких-либо нежелательных экономических процессов. Следует заметить...

Стимулирующая и дестимулирующая роль современной налоговой политики

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контрольную. · Фискальная функция -- собственно изъятие средств налогоплательщиков в бюджет...

Стимулирующая и дестимулирующая роль современной налоговой политики

Стимулирующая роль заключается в формировании посредством налогообложения определенных стимулов развития для целевых категорий налогоплательщиков и (или) видов деятельности...

Стимулирующая и дестимулирующая роль современной налоговой политики

налоговая политика инновационный экономика Дестимулирующая роль заключается в формировании посредством налогообложения определенных барьеров для развития каких-либо нежелательных экономических процессов. Следует заметить...

Формирование налоговой политики предприятия (по материалам ООО ПФ "Кемпинг – Н")

Управление предприятием - комплексный и сложный процесс, суть которого сводится к поиску и принятию наиболее эффективных и целесообразных решений и их практическому осуществлению. Таким образом, цели...

fin.bobrodobro.ru

Влияние налогообложения прибыли на экономическое развитие Украины

С 80-х годов XX в. налоговая политика стала главным инструментом государственного регулирования роста национальной экономики...

Налоговая политика государства

Для процесса постоянного поступательного экономического развития и успешного преодоления кризисных явлений правительство каждой страны использует арсенал методов, имеющихся в системе государственного воздействия на экономику...

Налоговая политика и её роль в экономике

Государство может воздействовать на ход экономической жизни, лишь располагая определенными денежными средствами. Их должны предоставить все заинтересованные в выполнении функций государства стороны - граждане и юридические лица...

Налоговая политика России

Определение той части доходов, которую у подданных изымает государство, является сегодня не столько проблемой экономической, связанной с установлением конкретных ставок налоговых платежей и перечня налоговых льгот, сколько юридической...

Налоговая система Российской Федерации

Соглашаясь с определениями налогового потенциала, предложенными различными исследователями, следует отметить, что его оценка должна также учитывать фактор налоговой политики как неотъемлемый элемент структуры налоговых отношений...

Налогообложение предпринимательской деятельности в России

...

Налогообложение сферы природопользования

Один из основных инструментов государственного регулирования экономических процессов - налоговая политика, которая представляет собой систему целенаправленных действий государства в области налогообложения на основе экономических...

Понятие налогового потенциала

Соглашаясь с определениями налогового потенциала, предложенными различными исследователями, следует отметить, что его оценка должна также учитывать фактор налоговой политики как неотъемлемый элемент структуры налоговых отношений...

Роль налоговой политики и пути её совершенствования на примере развитых стран

...

Роль современной налоговой политики в государстве

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контрольную. · Фискальная функция - собственно изъятие средств налогоплательщиков в бюджет...

Роль современной налоговой политики в государстве

Стимулирующая роль заключается в формировании посредством налогообложения определенных стимулов развития для целевых категорий налогоплательщиков и (или) видов деятельности...

Роль современной налоговой политики в государстве

Дестимулирующая роль заключается в формировании посредством налогообложения определенных барьеров для развития каких-либо нежелательных экономических процессов. Следует заметить...

Стимулирующая и дестимулирующая роль современной налоговой политики

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контрольную. · Фискальная функция -- собственно изъятие средств налогоплательщиков в бюджет...

Стимулирующая и дестимулирующая роль современной налоговой политики

Стимулирующая роль заключается в формировании посредством налогообложения определенных стимулов развития для целевых категорий налогоплательщиков и (или) видов деятельности...

Формирование налоговой политики предприятия (по материалам ООО ПФ "Кемпинг – Н")

Управление предприятием - комплексный и сложный процесс, суть которого сводится к поиску и принятию наиболее эффективных и целесообразных решений и их практическому осуществлению. Таким образом, цели...

fin.bobrodobro.ru

Размещено на

План

Введение

1. Сущность налоговой политики

1.1 Сущность и значение налоговой политики

1.2 Стратегия и тактика налоговой политики

2. Стимулирующая и дестимулирующая роль налоговой политики

2.1 Стимулирующая роль налоговой политики

2.2 Налоговое стимулирование предприятий, занимающихся инновационной деятельностью

2.3 Дестимулирующая роль налоговой политики

3. Развитие и совершенствование налоговой политики государства

3.1 Основные направления налоговой политики в 2008-2010 гг.

3.2 Основные направления налоговой политики РФ на 2010-2012 гг.

Заключение

Список литературы

Введение

Среди множества экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место занимают налоги. В условиях рыночных отношений, и особенно в переходный к рынку период, налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. Государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

Налоговые сборы и платежи являются основным источником формирования бюджета государства, т.к. любому государству для выполнения своих функций необходимы фонды денежных средств. Очевидно также, что источником этих финансовых ресурсов могут быть только средства, которые правительство собирает со своих "подданных" в виде физических и юридических лиц. Из этих средств финансируются государственные и социальные программы, содержатся структуры обеспечивающие существование и функционирование самого государства.

Налогам отводится важное место среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику. Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей, предприятий независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения налогоплательщиков с бюджетами всех уровней а также с банками, вышестоящими организациями и другими субъектами налоговых отношений.

Так же, с помощью налогообложения государство может вести экономическую политику: протекционистскую или, наоборот, ограничивающую, по отношению к отдельным отраслям и регионам, осуществлять антиинфляционные меры, противодействовать господству на рынке монополистов, изымать в бюджет сверхприбыль, образующуюся в результате монопольного роста цен. Налоговый механизм выполняет также функцию перераспределения доходов граждан, социальной защиты низших слоёв общества, выступает регулятором личных доходов населения страны.

Целью данной работы является раскрытие стимулирующего и дестимулирующего воздействия современной налоговой политики на экономику. Задачи, способствующие достижению данной цели, заключаются в раскрытии сущности налогов и налоговой политики государства и их значения, рассмотрении их влияния на экономику и анализе результатов и основных направлений современной налоговой политики.

Курсовая работа состоит из введения, трех глав, заключения и списка литературы, содержащего 23 наименования.

В первой главе раскрывается сущность налоговой политики, её тактика и стратегия.

Во второй главе - стимулирующее и дестимулирующее влияние налоговой политики на экономику.

В третьей главе рассматриваются результаты проведения налоговой политики и основные направления будущего развития.

1. Сущность налоговой политики

1.1 Сущность и значение налоговой политики

Налоговая политика - комплекс правовых действий органов власти и управления, определяющий целенаправленное применение налоговых законов. Это составная часть социально-экономической политики государства, ориентированная на формирование такой налоговой системы, которая будет стимулировать накопление и рациональное использование национального богатства страны, способствовать гармонизации интересов экономики и общества, и тем самым обеспечивать социально-экономический прогресс общества. Это также правовые нормы осуществления налоговой техники при регулировании, планировании и контроле государственных доходов. Налоговая политика является частью финансовой политики. Содержание и цели налоговой политики обусловлены социально-экономическим строем общества и социальными группами, стоящими у власти. Экономическая обоснованная налоговая политика преследует цель оптимизировать централизацию средств через налоговую систему.

Задачи налоговой политики сводятся к обеспечению государства финансовыми ресурсами; созданию условий для регулирования хозяйства страны в целом; сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения.

Субъектами государственной налоговой политики являются различные уровни управления, обладающие налоговым суверенитетом в пределах полномочий, установленным налоговым законодательством, и имеющие возможность воздействовать на экономические интересы налогоплательщиков. Состав субъектов налоговой политики определяется типом государственного устройства (унитарным, федеративным) и соответственно дифференциацией уровней правления. В РФ такими субъектами являются уровни правления: федеральный, региональный и местный. Масштаб влияния их на государственную налоговую политику в целом определяется уровнем децентрализации налоговых полномочий, набором методов, используемых в практической реализации налогового федерализма. Как правило, субъекты налоговой политики имеют полномочия по установлению особенностей исчисления налоговой базы, налоговых ставок и состава льгот в отношении тех перечней налогов, которые закреплены за каждым субъектом налоговым законодательством.

В условиях высокоразвитых рыночных отношений налоговая политика используется государством для перераспределения национального дохода в целях изменения структуры производства, территориального экономического развития, уровня доходности населения.

Задачи налоговой политики сводятся к:

· обеспечению государства финансовыми ресурсами;

· созданию условий для регулирования хозяйства страны в целом;

· сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения.

Можно выделить три типа налоговой политики.

Первый тип - политика максимальных налогов, характеризующаяся принципом «взять все, что можно». При этом государству уготовлена «налоговая ловушка», когда повышение налогов не сопровождается приростом государственных доходов. Предельная граница ставок определена и зависит от множества факторов в каждом конкретном случае. Зарубежные ученые называют предельную ставку в 50%.

Второй тип - политика разумных налогов. Она способствует развитию предпринимательства, обеспечивая ему благоприятный налоговый климат. Предприниматель максимально выводится из-под налогообложения, но это ведет к ограничению социальных программ, поскольку государственные поступления сокращаются[7, c. 145].

Третий тип - налоговая политика, предусматривающая достаточно высокий уровень обложения, но при значительной социальной защите. Налоговые доходы направляются на увеличение различных социальных фондов. Такая политика введет к раскручиванию инфляционной спирали.

При сильной экономике все указанные типы налоговой политики успешно сочетаются. Для России характерен первый тип налоговой политики в сочетании с третьим[5, c. 124].

1.2 Стратегия и тактика налоговой политики

Налоговая политика как совокупность научно обоснованных и экономически целесообразных тактических и стратегических правовых действий органов власти и управления способна обеспечить потребности воспроизводства и рост общественного богатства. Исходной установкой при проведении налоговой политики служит не только обеспечение правового порядка взыскания с налогоплательщиков налоговых платежей, но и проведение всесторонней оценки хозяйственно-экономических отношений, складывающихся под влиянием налогообложения. Следовательно, налоговая политика - это не автоматическое выполнение предписаний налоговых законов, а их совершенствование.

Налоговая стратегия - долговременный курс налоговой политики, рассчитанный на длительную перспективу и предусматривающий решение крупномасштабных задач, поставленных социально-экономической стратегией. В процессе ее разработки:

· прогнозируются основные тенденции развития налогов;

· формируются концепции их использования;

· намечаются принципы организации налоговых отношений;

· составляются целевые программы в целях концентрации финансовых ресурсов на главных направлениях социально-экономического развития.

Налоговая тактика направлена на решение задач конкретного этапа развития страны путем адеква...

www.tnu.in.ua