как узнать эти сведения по карте и поменять, где их найти, что это такое, как перевести кодовое слово, проверочный вопрос

Банковские карты стали верными спутниками каждого из нас, являясь удобным и надёжным финансовым инструментом. Они позволяют не просто обеспечить надёжное хранение собственным финансам, но и проводить дистанционные операции. Правда, иногда для этого может потребоваться цифровая контрольная информация Сбербанка, поэтому самое время выяснить — что это такое, и где её можно узнать.

Что собой представляет контрольная информация?

Где можно найти контрольные сведения, и что это такое вообще?

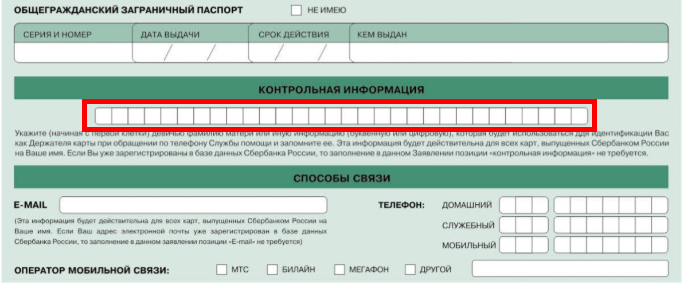

Под этим термином в Сбербанке понимается контрольное слово, которые было указано клиентом при оформлении карты или открытии договора. Слово клиент должен указать самостоятельно. Оно применяется для успешной идентификации в некоторых случаях.

Использование контрольной информации — это одна из составляющих системы безопасности счёта, которая призвана защитить банковские данные клиентов от действий мошенников.

Важно! Контрольная информация (КИ) — это не обязательно слово. Она может находиться как в буквенном, так и в цифровом варианте.

Как перевести кодовое слово?

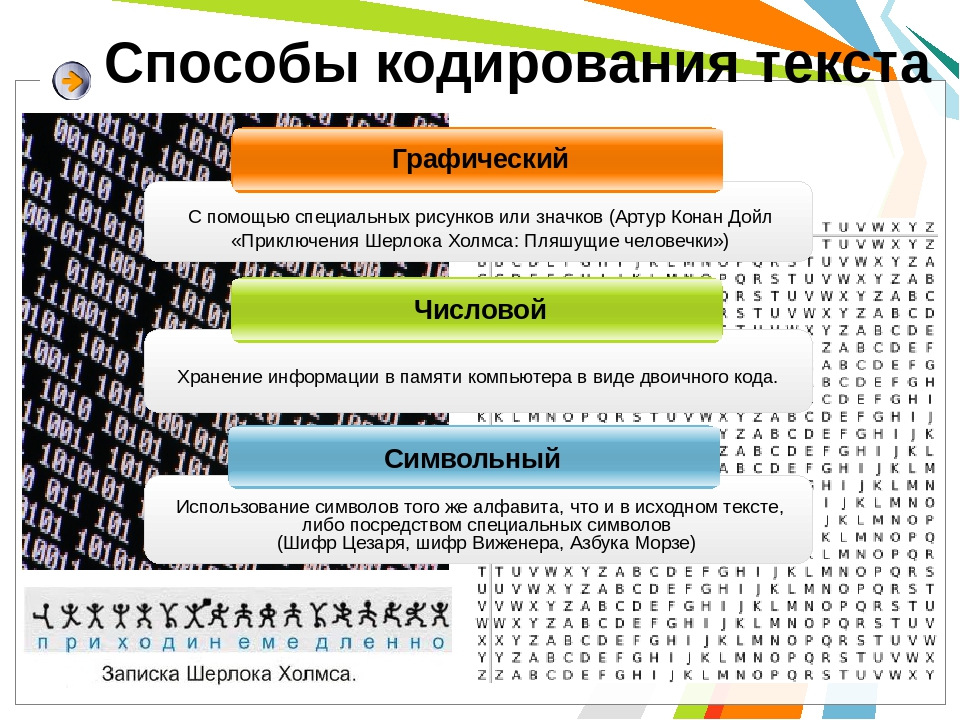

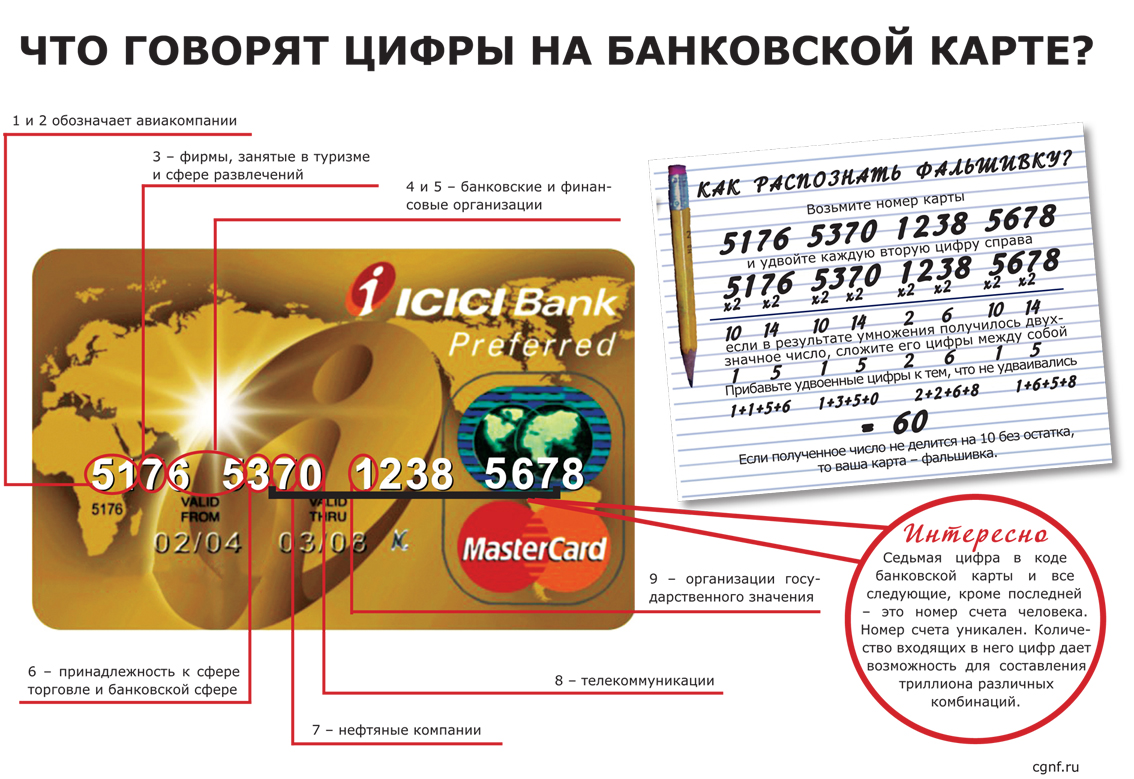

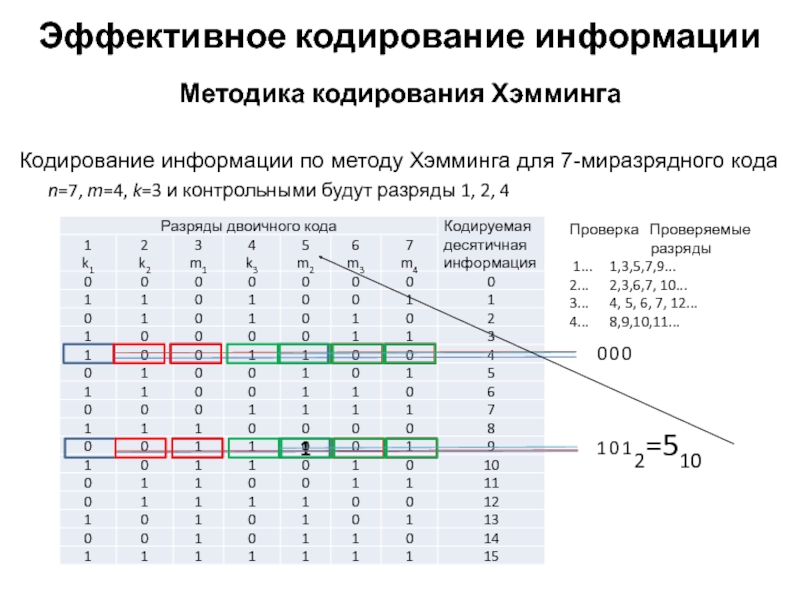

Есть специальная таблица, позволяющая преобразовать один вариант в другой. И тогда цифровой код используется для доступа к удалённым функциям банка и его различным сервисам, а его буквенный аналог позволяет уточнить информацию при звонке в службу поддержки.

Цифровые контрольные данные

Контрольная информация в цифровом виде используется банком, для того чтобы разблокировать отдельные функции или предоставить доступ специализированной системе. Необходимость такой меры вызвана конфиденциальностью некоторых данных. Но если клиент называет оператору цифровую контрольную информацию, то эти данные ему предоставляются. Например, при помощи цифрового кода можно узнать о балансе счёта или сумме оставшейся задолженности по кредиту.

Необходимость такой меры вызвана конфиденциальностью некоторых данных. Но если клиент называет оператору цифровую контрольную информацию, то эти данные ему предоставляются. Например, при помощи цифрового кода можно узнать о балансе счёта или сумме оставшейся задолженности по кредиту.

Кроме того, цифровая КИ используется при совершении некоторых переводов и платежей, нуждающихся в дополнительном подтверждении.

Как быть, если требуется цифровая информация, но имеется только кодовое слово? Очень просто — достаточно конвертировать одно в другое с помощью единого алгоритма:

- число цифр в коде всегда составляет от 3 до 6;

- если в контрольном слове 1 или 2 буквы, то последней цифрой числового кода будет 0;

- если в слове использовались символы или знаки препинания, в числовом выражении они тоже станут 0.

- затем вместо букв просто подставляем цифры из вышеуказанной таблицы и числовой код готов.

Если самостоятельно не удаётся получить цифровую контрольную информацию, лучше обратитесь на горячую линию Сбербанка.

Зачем нужна КИ?

Если резиденту Сбербанка нужно получить некие секретные сведения, то сначала требуется позвонить на горячую линию. Затем подключится система автоматизированного обслуживания, позволяющая клиенту независимо от его местоположения получить все необходимые сведения.

Сервис даёт возможность выяснить:

- текущий баланс дебетовой карты или остаток по кредитной карте;

- на что были потрачены деньги;

- код идентификации, который позволит войти в личный кабинет сервиса Сбербанк Онлайн;

- заблокировать карту при краже или потере.

К выбору кодового слова нужно отнестись очень ответственно, ведь без кодовой информации дистанционный доступ станет невозможным!

Как правильно придумать кодовое слово?

Для гарантии сохранности средств к выбору кодовой информации нужно подойти с полной ответственностью. Конечно, каждый клиент банка вправе сам придумать слово для контрольной информации, но всё же есть несколько общих рекомендаций, которыми не стоит пренебрегать:

Конечно, каждый клиент банка вправе сам придумать слово для контрольной информации, но всё же есть несколько общих рекомендаций, которыми не стоит пренебрегать:

- выбирайте слово, которое запомнится;

- не используйте информацию, доступ к которой может оказаться у третьих лиц;

- более безопасной считается комбинация латинских, русских букв и цифр;

- если контрольное слово забыто, при звонке оператору нужно об этом сказать, и он будет задавать проверочные наводящие вопросы, которые помогут вспомнить информацию.

Не используйте слишком простые слова, ведь контрольная информация имеет большое значение для безопасности счёта и лежащих на нём средств! Выбранное слово лучше всего выписать дома на бумажный носитель и не забывать.

Есть два варианта выбора кодовых слов: первые будут подкреплены наводящим вопросом, а вторые — не являются ответом на вопрос. Первые легче подобрать злоумышленникам, однако, если слово забыто,  А вот вторые вряд ли доступны мошенникам, но при утрате слова оператор ничем помочь не сможет и восстановить доступ к банковским услугам не получится.

А вот вторые вряд ли доступны мошенникам, но при утрате слова оператор ничем помочь не сможет и восстановить доступ к банковским услугам не получится.

Процесс восстановления

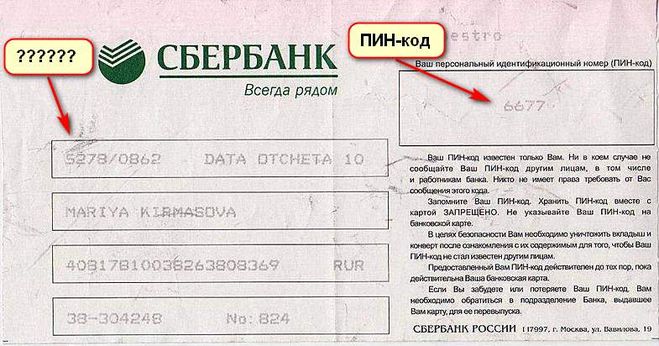

Если клиент забыл информацию (что случается довольно часто), то доступ к некоторым банковским опциям он может потерять. Восстановление контрольных данных происходит только с помощью договора, который был заключён между банком и клиентом.

Важно!

Если договор отсутствует, то эти эти сведения восстановлению не подлежат — поменять их тоже нельзя. Единственный выход — это посещение офиса Сбербанка, в котором Вы получили карту (с паспортом).

При личной беседе с оператором нужно:

- разъяснить ситуацию;

- предъявить банковский пластик и паспорт;

- подать заявление, указав новую КИ.

Спустя сутки после подачи заявление рассмотрят, и контроль над счётом удастся восстановить.

Других путей восстановления КИ нет. Поэтому запоминайте контрольную информацию во избежание проблем с доступом к счёту.

Заключение

Цель контрольной информации — повысить уровень безопасности счёта. Случаи мошенничества с банковскими картами происходят регулярно, поэтому аккуратно и бережно храните контрольную информацию — она залог удобного дистанционного обслуживания клиентов.

Корневой элемент, объединяющий всю информацию по открытию счетов пластиковых карт и зачислению на них заработной платы сотрудников предприятияСлужит для представления адреса участника бизнес-процессаПолное наименование в соответствии с бщероссийским классификатором стран мира OK (MK (ИСО 3166) 004-97) 025-2001 (ОКСМ)Краткое наименование в соответствии с Общероссийским классификатором стран мира OK (MK (ИСО 3166) 004-97) 025-2001 (ОКСМ)Цифровой Код в соответствии с Общероссийским классификатором стран мира OK (MK (ИСО 3166) 004-97) 025-2001 (ОКСМ)Сокращение согласно справочника ИМНССокращение согласно справочника ИМНССокращение согласно справочника ИМНССокращение согласно справочника ИМНСВид вклада и код валюты.

Без учета периодических премий.день выплаты заработной платысотруднику организации (дата выплаты основной части зарплаты)Может использоваться для формирования почтовых отправлений Клиенту.Код индивидуального дизайна Номер (код) удаленного пункта выдачи картыУказывается номер мобильного телефона для связиДопсервис на банковской карте (дополнительное приложение на чипе карты) и необходимая информация для выпуска карт с доп приложением (код и параметры доп приложения).Идентификатор дополнительного приложения размещаемого в памяти карты.

1 – Транспортное приложение.

2 – кампусное приложение.

Идентификатор передаваемого параметра, для приложенияСодержит информацию о зачислении зарплаты на счета пластиковых картНомер счета, сформированный в соответствии со «Схемой обозначения лицевых счетов и их нумерации (по основным счетам)» приложения 1 Правил ведения бухгалтерского учета в Банке России от 18.09.97 №66 или Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ, от 05.

Без учета периодических премий.день выплаты заработной платысотруднику организации (дата выплаты основной части зарплаты)Может использоваться для формирования почтовых отправлений Клиенту.Код индивидуального дизайна Номер (код) удаленного пункта выдачи картыУказывается номер мобильного телефона для связиДопсервис на банковской карте (дополнительное приложение на чипе карты) и необходимая информация для выпуска карт с доп приложением (код и параметры доп приложения).Идентификатор дополнительного приложения размещаемого в памяти карты.

1 – Транспортное приложение.

2 – кампусное приложение.

Идентификатор передаваемого параметра, для приложенияСодержит информацию о зачислении зарплаты на счета пластиковых картНомер счета, сформированный в соответствии со «Схемой обозначения лицевых счетов и их нумерации (по основным счетам)» приложения 1 Правил ведения бухгалтерского учета в Банке России от 18.09.97 №66 или Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ, от 05. 12.2002 №205 с учетом изменений и дополнений. Сумма операции пополненияМеждународный код валюты. Возможные значения определяются в договореРезультат обработкиКомментарий к результатам зачисления заработной платыСодержит информацию о результатах открытия счетов пластиковых картНомер счета, сформированный в соответствии со «Схемой обозначения лицевых счетов и их нумерации (по основным счетам)» приложения 1 Правил ведения бухгалтерского учета в Банке России от 18.09.97 №66 или Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ, от 05.12.2002 №205 с учетом изменений и дополнений. того счетаСумма первоначального пополненияДокумент, удостоверяющий личностьРезультат обработки реестров на стороне банкаНаименование карточного продукта, Например: Visa Classic, EC/MC Mass. Возможные значения определяются в договореКомментарий к результатам открытия счетаНомер карты сотрудникаТип корневого элемента, объединяющий всю информацию по открытию счетов пластиковых карт и зачислению на них заработной платы сотрудников предприятияСодержит список сотрудников предприятия и описание реквизитов, необходимых для открытия счетов пластиковых картСодержит информацию о результатах открытия счетов пластиковых картСодержит список сотрудников предприятия и описание реквизитов, необходимых для зачисления зарплаты на счета пластиковых картСодержит информацию о зачислении зарплаты на счета пластиковых карт2-значный код вида зачисления: заработная плата — 01, стипендия учащимся — 02, пенсия социальная — 03, пенсия негосударственных пенсионных фондов (кроме НПФ Сбербанка) — 04, пособия и другие выплаты по безработице — 05, пособия на детей — 06, прочие выплаты – 07 Для Сбербанка обязателен к заполнениюномер платежного поручения – до 6 символовдата платежного поручения в формате YYYY-MM-DDФИО сотрудника и отделение (филиал) банкаФамилия сотрудника предприятия, которому открывается счет или переводится зарплатаИмя сотрудника предприятия, которому открывается счет или переводится зарплатаОтчество сотрудника предприятия, которому открывается счет или переводится зарплата Не заполняется в случае, если наличие отчества не предусмотрено законами субъектов Российской Федерации или не основано на национальном обычае.

12.2002 №205 с учетом изменений и дополнений. Сумма операции пополненияМеждународный код валюты. Возможные значения определяются в договореРезультат обработкиКомментарий к результатам зачисления заработной платыСодержит информацию о результатах открытия счетов пластиковых картНомер счета, сформированный в соответствии со «Схемой обозначения лицевых счетов и их нумерации (по основным счетам)» приложения 1 Правил ведения бухгалтерского учета в Банке России от 18.09.97 №66 или Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ, от 05.12.2002 №205 с учетом изменений и дополнений. того счетаСумма первоначального пополненияДокумент, удостоверяющий личностьРезультат обработки реестров на стороне банкаНаименование карточного продукта, Например: Visa Classic, EC/MC Mass. Возможные значения определяются в договореКомментарий к результатам открытия счетаНомер карты сотрудникаТип корневого элемента, объединяющий всю информацию по открытию счетов пластиковых карт и зачислению на них заработной платы сотрудников предприятияСодержит список сотрудников предприятия и описание реквизитов, необходимых для открытия счетов пластиковых картСодержит информацию о результатах открытия счетов пластиковых картСодержит список сотрудников предприятия и описание реквизитов, необходимых для зачисления зарплаты на счета пластиковых картСодержит информацию о зачислении зарплаты на счета пластиковых карт2-значный код вида зачисления: заработная плата — 01, стипендия учащимся — 02, пенсия социальная — 03, пенсия негосударственных пенсионных фондов (кроме НПФ Сбербанка) — 04, пособия и другие выплаты по безработице — 05, пособия на детей — 06, прочие выплаты – 07 Для Сбербанка обязателен к заполнениюномер платежного поручения – до 6 символовдата платежного поручения в формате YYYY-MM-DDФИО сотрудника и отделение (филиал) банкаФамилия сотрудника предприятия, которому открывается счет или переводится зарплатаИмя сотрудника предприятия, которому открывается счет или переводится зарплатаОтчество сотрудника предприятия, которому открывается счет или переводится зарплата Не заполняется в случае, если наличие отчества не предусмотрено законами субъектов Российской Федерации или не основано на национальном обычае. Обязательность заполнения определяется БанкомОбязательность заполнения определяется БанкомСодержит информацию об уволенных сотрудниках, имеющих зарплатную банковскую картуДокумент, удостоверяющий личностьВид документа, удостоверяющего личность. Например: паспортОрганизация, выдавшая документКод органа, выдавшего документкод вида документа по классификатору ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПРИКАЗ от 13 октября 2006 г. N САЭ-3-04/706 «ОБ УТВЕРЖДЕНИИ ФОРМЫ СВЕДЕНИЙ О ДОХОДАХ ФИЗИЧЕСКИХ ЛИЦ»Код валюты, в которой зачисляется зарплата — код валюты электронного реестра, соответствующий кодам, предусмотренным Общероссийским классификатором валют, например код валюты российского рубля “643”Расчетный счетСумма денежных средств в валюте расчетовЗначение результата открытия счетов или зачисления зарплаты, полученный от банка

Обязательность заполнения определяется БанкомОбязательность заполнения определяется БанкомСодержит информацию об уволенных сотрудниках, имеющих зарплатную банковскую картуДокумент, удостоверяющий личностьВид документа, удостоверяющего личность. Например: паспортОрганизация, выдавшая документКод органа, выдавшего документкод вида документа по классификатору ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПРИКАЗ от 13 октября 2006 г. N САЭ-3-04/706 «ОБ УТВЕРЖДЕНИИ ФОРМЫ СВЕДЕНИЙ О ДОХОДАХ ФИЗИЧЕСКИХ ЛИЦ»Код валюты, в которой зачисляется зарплата — код валюты электронного реестра, соответствующий кодам, предусмотренным Общероссийским классификатором валют, например код валюты российского рубля “643”Расчетный счетСумма денежных средств в валюте расчетовЗначение результата открытия счетов или зачисления зарплаты, полученный от банкаЦифровая контрольная информация вашей карты Сбербанка: как узнать, что это такое и где она

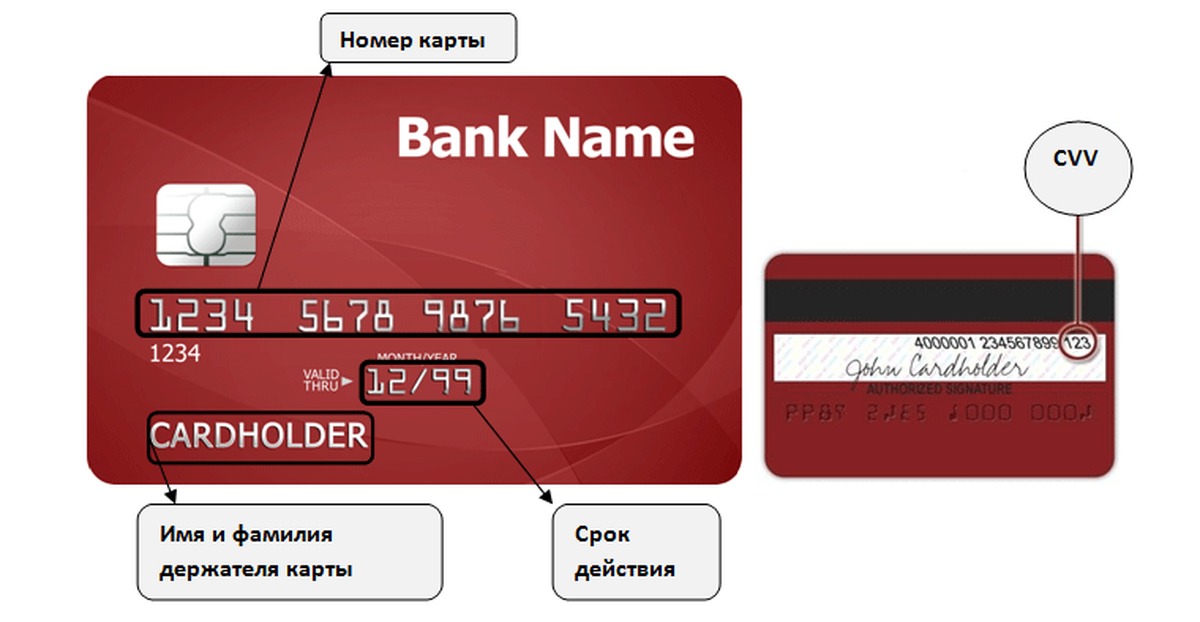

Заключая договор с банком, открывая счет или оформляя кредит, клиент получает банковскую карту. Для пластика вводится личный пин-код, а также присваивается цифровая контрольная информация вашей карты Сбербанка, что указана в заявлении на приобретения карточки, один из экземпляров выдается на руки.

Для пластика вводится личный пин-код, а также присваивается цифровая контрольная информация вашей карты Сбербанка, что указана в заявлении на приобретения карточки, один из экземпляров выдается на руки.

Она может быть разной формы: как слово, так и набор цифр и букв и т.д. Для чего она нужна, и как, и когда ее использовать?

Что собой представляет контрольная информация?

Присвоенное кодовое слово, которое представитель банка запрашивал во время оформления карточки Сбербанка, является той самой контрольной информацией. Это слов в дальнейшем будет выступать документом, который поможет распознать и подтвердить личность, произвести идентификацию.

Оно играет роль еще одной степени безопасности, чтобы посторонние лица не смогли дистанционно узнать какие-либо данные связанные с оформленной картой, тем самым в дальнейшем завладеть денежными средствами.

Видео

Используют КИ при общении с менеджером банка, либо консультантом, к которому обращается клиент, не имея при себе документа, что мог бы подтвердить личность. Узнать сведения по своему счету, любого вида карты, можно лишь тогда, когда будет названа контрольная информация. Иначе будет отказано в доступе к интересующей новости.

Узнать сведения по своему счету, любого вида карты, можно лишь тогда, когда будет названа контрольная информация. Иначе будет отказано в доступе к интересующей новости.

Контрольная информация предоставляет такие возможности:

- Узнать долг и состояние кредитного счета на карточке баланс,

- Ознакомится со свершенными финансовыми операциями за последние время,

- Для возможности вхождения в Сбербанк Онлайн,

- Заблокировать или наоборот, карту.

Цифровая контрольная информация, что это?

Владельцам банковских карточек от Сбербанка обязательно следует быть осведомленными цифровой контрольной информацией. Она понадобится, когда потребуется разблокировать какую-либо услугу в мобильном приложении, а также при звонке на горячую линию, для контроля своего баланса карты. Понадобится и вовремя финансовых операций. Но для этого потребуется кодовое слово перевести в символы.

Чтобы получить цифровую контрольную информацию карты, следует воспользоваться таблицей, что поможет контрольные данные перевести в цифровую. Так, каждая буковка имеет свой номер, что указан в табличке. Минимальное количество цифр состоит из трех, а максимальное из шести.

Так, каждая буковка имеет свой номер, что указан в табличке. Минимальное количество цифр состоит из трех, а максимальное из шести.

При меньшем количестве букв, будет добавлено соответственное количество 0, также 0 заменяют все символы -тире, пробел и т.д. Не сумев преобразить кодовое слово в цифровую контрольную информацию, можно обратиться к оператору Сбербанка, позвонив на горячую линию.

| Код символа. | Алфавит. | Цифры. | Иные символы. |

|---|---|---|---|

| 0 | — | 0 | !,?. |

| 1 | А\A | 1 | |

| 2 | Б\B | 2 | |

| 3 | В\C | 3 | |

| 4 | Г\D | 4 | |

| 5 | Д\E | 5 | |

| 6 | Е\F | 6 | |

| 7 | Е\G | 7 | |

| 8 | Ж\H | 8 | |

| 9 | З\I | 4 | |

| 10 | И\J | 5 | |

| 11 | Й\K | 6 | |

| 12 | К\L | 7 | |

| 13 | Л\M | 8 | |

| 14 | М\N | 9 | |

| 15 | Н\O | ||

| 16 | О\P | ||

| 17 | П\Q | ||

| 18 | Р\R | ||

| 19 | С\S | ||

| 20 | Т\T | ||

| 21 | У\U | ||

| 22 | Ф\V | ||

| 23 | Х\W | ||

| 24 | Ц\X | ||

| 25 | Ч\Y | ||

| 26 | Ш\Z | ||

| 27 | Щ\ | ||

| 28 | Ъ\ | ||

| 29 | Ы\ | ||

| 30 | Ь\ | ||

| 31 | Э\ | ||

| 32 | Ю\ | ||

| 33 | Я \ |

Верное кодовое слово

Клиент в Сбербанке самостоятельно должен выбратькодовое слово, но есть определенные рекомендации, которые помогут подобрать надежную комбинацию:

- Оно легко должно запоминаться, для этого нужно проводить с ним некую ассоциацию, это поспособствует к лучшему восприятию, отложится в памяти,

- Слово должно быть необычным, ранее неизвестным огромному кругу лиц, которое легко можно разузнать,

- Предусмотрены наводящие вопросы, что помогут вспомнить контрольную информацию,

- В него могут входить и латинские буквы и цифры, важно, чтобы они отложились в памяти на долго.

Цель одна, контрольный код должен быть максимально скрытым, чтоб кодовое слово нельзя было разузнать, догадаться, но твердо запомниться. Ведь потом очень сложно получить цифровую контрольную информацию.

Восстановление кодового слова

Восстановить кодовое слово для получения цифровой контрольной информации получиться при таких обстоятельствах:

- Самостоятельно вспомнив, после наводящего вопроса,

- Посмотрев в договор, который был заключен с банком,

- Посетить именно то отделение, где была оформлена карта, там при наличии паспорта и пластика смогут поднять копию заявления, и уже по нему восстановить кодовое слово,

- Обратиться в отделение банка с паспортом и пластиком, написать заявку на изменение контрольной информации, исправления вступят в силу, только сутки спустя.

При других обстоятельствах, дистанционно восстановить невозможно.

Заключение. Вывод

Закодированная информация является частью системы безопасности размещенных денежных средств в банке. Кодовое слово и цифровая контрольная информация зависят друг от друга.

Кодовое слово и цифровая контрольная информация зависят друг от друга.

Предусмотрены для удостоверения личности при дистанционной работе с банковской картой, или получения по ней информации, проверочный вопрос. Составить кодовое слово следует такое, какое легко запомниться, но будет секретным для окружающих. Смена контрольной информации возможна, но лишь при определенных обстоятельствах.

Инструкция по оплате картами | Пегас Туристик

Verified by Visa — новая услуга, которая позволяет совершать покупки в Интернет в режиме реального времени, обеспечивая дополнительную безопасность операций.

Используя простую процедуру проверки, Verified by Visa подтверждает личность во время совершения покупки в участвующих в этой программе Интернет-магазинах. Для этого клиент использует свою карту Visa.

Verified by Visa проста в использовании. Клиент регистрируете карту только один раз и получает свой пароль. Затем при совершении покупок в участвующих в этой программе Интернет-магазинах, автоматически появляется диалоговое окно Verified By Visa. Клиенту необходимо ввести свой пароль и подтвердить свою операцию (кликнуть «Подтвердить»). Личность клиента будет подтверждена и покупка будут совершена в безопасном режиме.

Клиенту необходимо ввести свой пароль и подтвердить свою операцию (кликнуть «Подтвердить»). Личность клиента будет подтверждена и покупка будут совершена в безопасном режиме.

Услуга предоставляется бесплатно. Подключение к услуге инициируется автоматически при совершении покупки в Интернет-магазине. Не все Интернет-магазины поддерживают услугу VbV.

Клиент самостоятельно может сделать 3 операции:

- Зарегистрироваться в системе.

- Совершать покупки.

- Восстановить забытый пароль.

Далее каждая из операций описана подробно.

Последовательность действий клиента для подключения к услуге VbV:

- Клиент заходит на сайт Интернет-магазина, выбирает товары и нажимает кнопку «Оплатить» («Checkout»).

- Клиент вводит данные своей карты на сайте Интернет-магазина.

- В случае, если Интернет-магазин не поддерживает VbV – операция проходит в обычном режиме. Если Интернет-магазин поддерживает VbV – клиент автоматически переходит на страницу нашего банка для регистрации

4. Клиент вводит свои персональные данные:

Клиент вводит свои персональные данные:

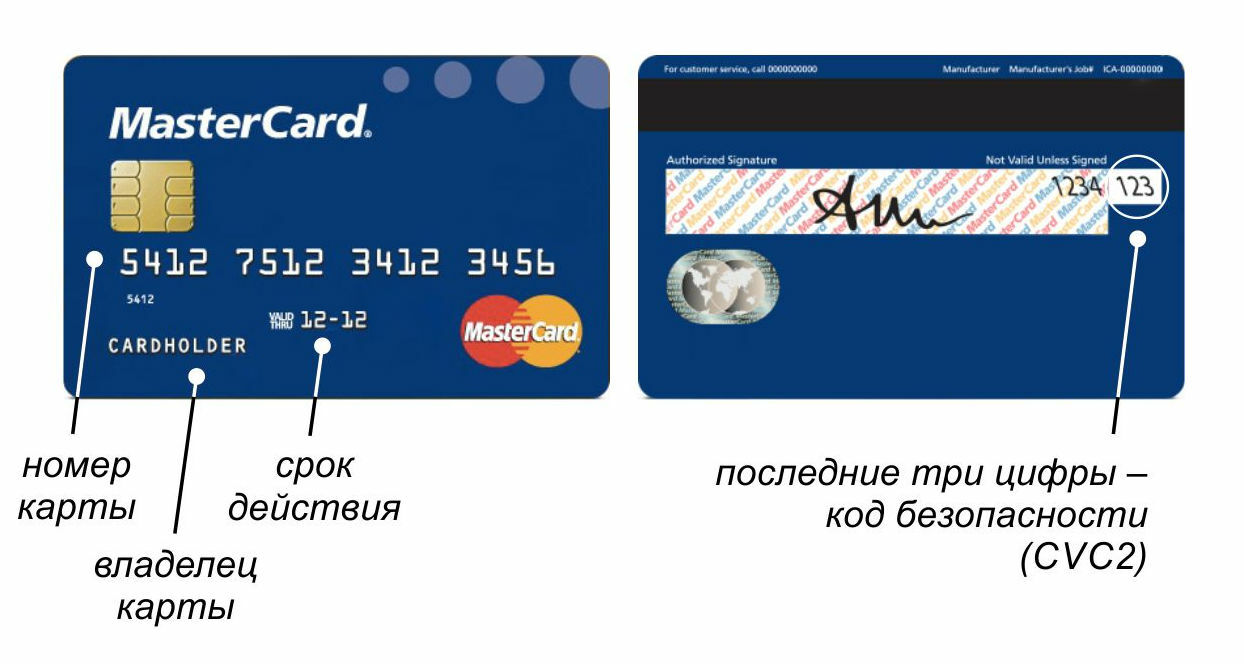

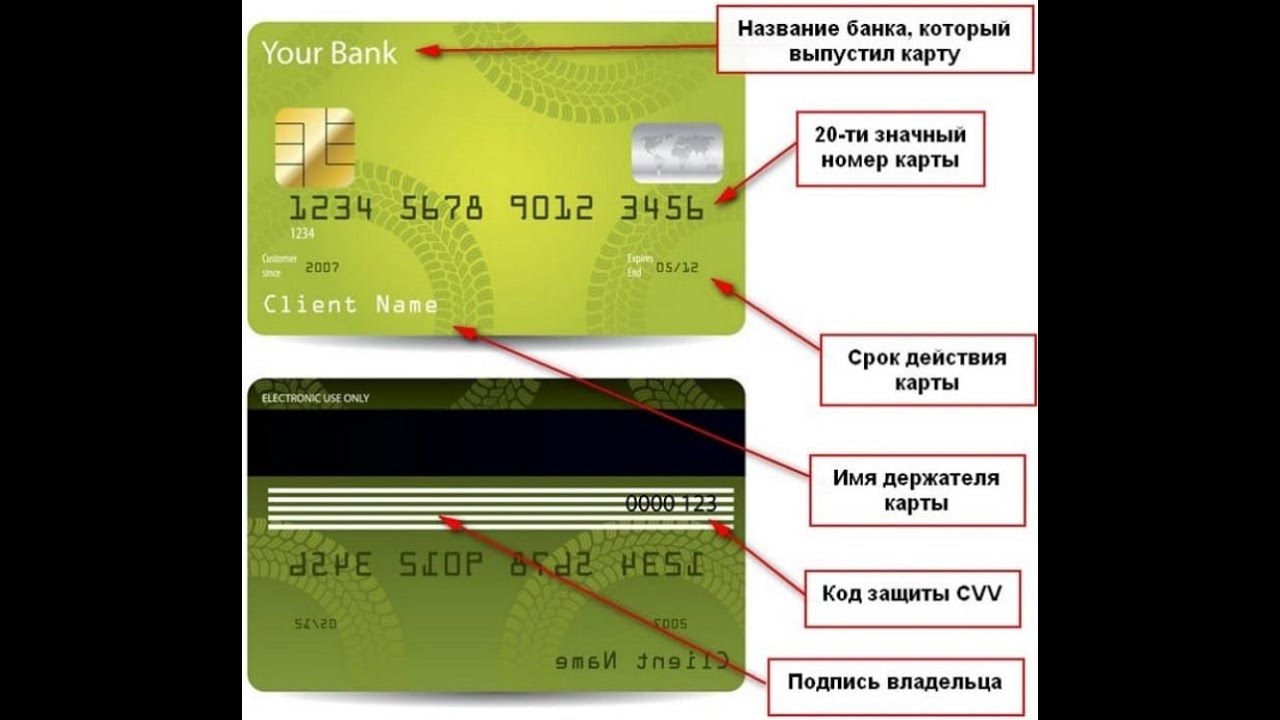

a. Имя (как на карте). Клиент должен ввести свои имя и фамилию латинскими буквами в верхнем регистре. Ввод должен точно совпадать с эмбоссированной на карте строкой. Пример: VASILY PUPKIN

b. Контрольный код карты. Клиент должен ввести контрольный код (CVV2), расположенный на обратной стороне карты. Код состоит из 3х цифр. Клиент не должен пытаться ввести свой ПИН-код. Пример: 123

c. Срок действия.Клиент должен ввести срок действия своей карты. Сначала вводятся 2 цифры месяца, затем 4 цифры года. Пропусков между месяцем и годом быть не должно. Дата вводится одной слитной строкой. Пример: 022010. (Февраль 2010 года)

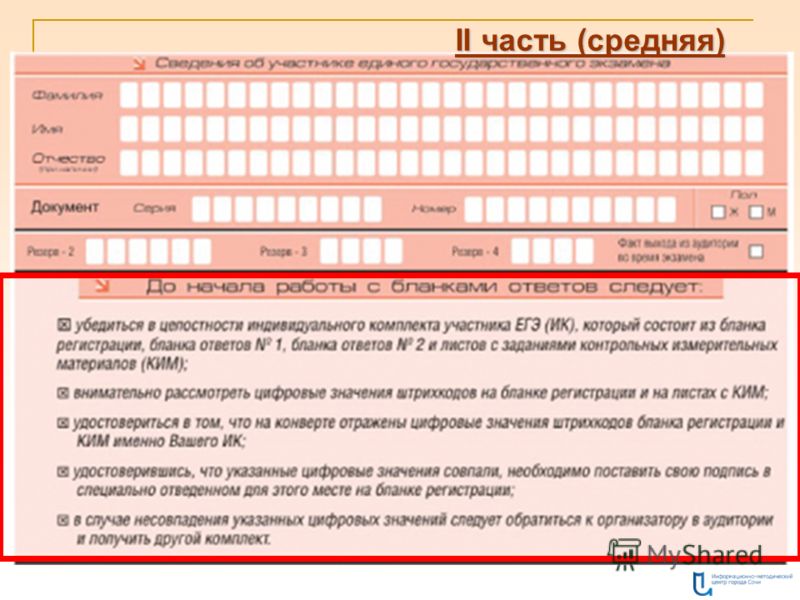

d. Дата выдачи документа. Клиент должен ввести дату выдачи своего гражданского документа. Необходимо вводить данные того документа, который клиент указывал в заявлении на получение карты (открытие счета). Если документ клиента менялся после получения карты (паспорт нового образца, новый вид на жительство) и клиент не уведомил об этом Банк – нужно вводить дату выдачи прежнего документа. Сначала вводятся 2 цифры дня в месяце, затем 2 цифры месяца в году, затем 4 цифры года. Пропусков между днем, месяцем и годом быть не должно. Дата вводится одной слитной строкой. Пример: 29022001. (29 февраля 2001 года). Обязательно вводить дату выдачи того документа, который клиент указывал в заявлении на получение карты.

Сначала вводятся 2 цифры дня в месяце, затем 2 цифры месяца в году, затем 4 цифры года. Пропусков между днем, месяцем и годом быть не должно. Дата вводится одной слитной строкой. Пример: 29022001. (29 февраля 2001 года). Обязательно вводить дату выдачи того документа, который клиент указывал в заявлении на получение карты.

5. Клиент нажимает кнопку «Активировать».

6. Если все данные были введены верно, клиенту предлагается выбрать себе VbV пароль и персональное сообщение.

Пароль будет использован клиентом в дальнейшем при совершении покупок в Интернет магазинах, поддерживающих технологию VbV. Персональное сообщение будет показываться клиенту каждый раз, когда тот будет совершать покупки в VbV Интернет-магазинах.

Последовательность действий зарегистрированного клиента при совершении покупки в Интернет-магазине, поддерживающем услугу VbV:

- Клиент заходит на сайт Интернет-магазина, выбирает товары и нажимает кнопку «Оплатить» («Checkout»).

- Клиент вводит данные своей карты на сайте Интернет-магазина.

3. Если клиент зарегистрирован в системе VbV, ему предлагается ввести свой VbV пароль, полученный в момент регистрации.

4. Клиент проверяет своё персональное сообщение (указывалось при регистрации), вводит свой VbV пароль и нажимает кнопку «Подтвердить». Если пароль был введен верно — операция завершается в защищенном режиме.

5. Если пароль был введен неверно — клиенту предлагается повторить ввод пароля.

6. Если клиент ввел пароль неверно 3 раза – карта блокируется для проведений VbV операций и клиенту нужно обратиться в Банк для отмены блокировки.

Последовательность действий клиента для сброса забытого пароля:

1. Клиент может самостоятельно сбросить забытый пароль, нажав на ссылку на странице ввода пароля.

2. Для сброса пароля клиент должен ввести свои персональные данные. Формат и состав даннх описывается в процедуре регистрации нового клиента (см. выше).

выше).

3. Если данные клиента были введены верно, ему предлагается ввести новый пароль VbV.

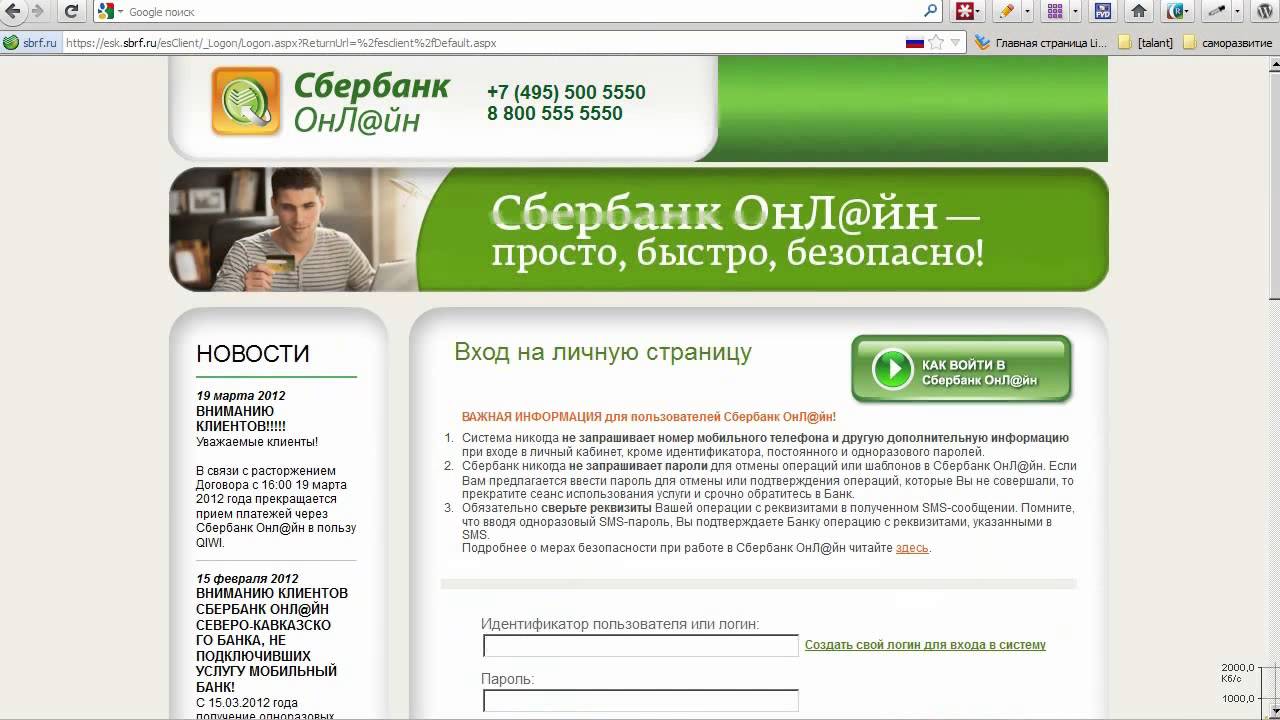

Как узнать идентификатор Сбербанка онлайн?

Удобная банковская система «Сбербанк Онлайн» выступает в роли интернет-банкинга самого крупного и стабильного банка Российской Федерации. С его помощью каждый клиент Сбербанка получает возможность легко и быстро осуществлять различные оплаты по счетам.

Содержание

Скрыть- Как получить идентификатор «Сбербанк Онлайн»?

- Вход в «Сбербанк Онлайн» через идентификатор

- Пароль для «Сбербанка Онлайн»

- Узнать личный идентификатор «Сбербанк Онлайн»

- Получение идентификатора через личный кабинет «Сбербанк Онлайн»

- Где взять идентификатор «Сбербанк Онлайн»?

- Что делать, если забыт идентификатор «Сбербанк Онлайн»?

- Идентификатор платежа «Сбербанк Онлайн»

- Как восстановить идентификатор «Сбербанк Онлайн»?

- Идентификатор «Сбербанк Онлайн» через смс

- Как выглядит идентификатор «Сбербанк Онлайн»?

- Сколько цифр в идентификаторе «Сбербанк Онлайн»?

Удобная банковская система «Сбербанк Онлайн» выступает в роли интернет-банкинга самого крупного и стабильного банка Российской Федерации. С его помощью каждый клиент Сбербанка получает возможность легко и быстро осуществлять различные оплаты по счетам, управлять своими картами, проверять баланс, устанавливать необходимые автоплатежи и не только, не обращаясь при этом непосредственно в отделение банка.

С его помощью каждый клиент Сбербанка получает возможность легко и быстро осуществлять различные оплаты по счетам, управлять своими картами, проверять баланс, устанавливать необходимые автоплатежи и не только, не обращаясь при этом непосредственно в отделение банка.

Достаточно иметь под рукой подключённый к интернету компьютер. Большинство современных клиентов банка уже успели освоить работу с интернет-банкингом и отдают ему предпочтение при работе со счетами. При этом для входа в личный кабинет системы пользователю необходимо иметь собственный идентификатор пользователя, а также уникальный пароль.

Как получить идентификатор «Сбербанк Онлайн»?

Личный идентификатор пользователя для системы «Сбербанк-Онлайн» можно получить посредством своего номера телефона или через банкомат. С банкоматом разобраться будет не сложно: достаточно в меню выбрать пункт, который касается обслуживания через интернет и заказать печать на чек идентификатора и пароля. В чеке будет предоставлена вся необходимая вам информация (естественно, в банкомат перед операцией вы вставляете свою карту и вводите пин-код).

Можно также получить идентификатор, воспользовавшись услугами телефонной службы поддержки банка или же через «Мобильный банк», отправив на номер 900 со своего телефона слово «пароль». Однако в этом случае вам будут предоставлены одноразовые пароли для входа в систему, которые необходимо будет заменить постоянным уже внутри личного кабинета интернет-банкинга.

Вход в «Сбербанк Онлайн» через идентификатор

Для того, чтобы попасть в систему «Сбербанк Онлайн», вам достаточно будет просто ввести свой идентификатор (который также именуют логином) на странице официального сайта банка https://online.sberbank.ru/CSAFront/index.do. Там же вводится и пароль для входа. Как правило, после первого входа по одноразовому паролю пользователю предлагается его сменить. Постарайтесь сделать так, чтобы ваш постоянный пароль был достаточно сложным для простого подбора, но при этом таким, который вы сможете вспомнить/восстановить при необходимости.

Подключить систему «Сбербанк Онлайн», обзавестись собственным идентификатором, как правило, предлагают во время открытия новой пластиковой карты в банке. Не стоит отказываться от такой возможности! В банке вы также сможете получить подробные консультации относительно использования системы.

Не стоит отказываться от такой возможности! В банке вы также сможете получить подробные консультации относительно использования системы.

Пароль для «Сбербанка Онлайн»

Использование системы предполагает использование как временного, так и постоянного пароля для входа. Получить постоянный пароль сегодня можно в службе поддержки (для звонков внутри РФ – телефон 8-800-555-55-50, для звонков из-за границы +7 (495) 500-55-50). Можно также воспользоваться вкладкой «Интернет-обслуживание» в банкомате и распечатать для себя пароль на чек.

Временный пароль можно будет распечатать в банкомате аналогичным способом. На чеке вам будет предложено на выбор 20 самых разных паролей, после использования каждого из которых они перестают быть действительными. Пароли такого типа подойдут для выполнения различных операций в системе «Сбербанк Онлайн».

Самый простой способ получения временных паролей – через смс-сообщения от «Мобильного банка».

Узнать личный идентификатор «Сбербанк Онлайн»

Получить доступ к личному идентификатору или паролю от системы «Сбербанк онлайн» может только непосредственно владелец счёта. Вся загвоздка в том, что любые способы получения идентификатора предполагают либо владение банковской картой, привязанной к счёту (и, соответственно, пин-кодом от этой карты), либо владение мобильным телефоном, подключенным к системе «Мобильный банк» (и личным паролем), либо знание ответа на секретный вопрос, который задаёт оператор службы поддержки прежде, чем предоставить доступ к идентификатору.

Вся загвоздка в том, что любые способы получения идентификатора предполагают либо владение банковской картой, привязанной к счёту (и, соответственно, пин-кодом от этой карты), либо владение мобильным телефоном, подключенным к системе «Мобильный банк» (и личным паролем), либо знание ответа на секретный вопрос, который задаёт оператор службы поддержки прежде, чем предоставить доступ к идентификатору.

Естественно, это не исключает возможность мошенничества полностью, однако создаёт массу препятствий для злоумышленников. Именно по этой причине клиентам Сбербанка менеджеры рекомендуют ни при каких обстоятельствах даже с близкими людьми не делиться информацией, позволяющей получить доступ к «Сбербанк Онлайн».

Получение идентификатора через личный кабинет «Сбербанк Онлайн»

В личном кабинете интернет-банкинга клиент получает возможность иметь доступ к такой информации как:

- Переводы и платежи

- Банковские карты

- Счета и вклады

- Активные кредиты и многое другое.

Кроме того, вы сможете сформировать в системе своё собственное «Личное меню», в котором всё будет подстроено под вас с учётом ваших требований к системе. В обязательном порядке клиент будет иметь в меню данные по истории проведённых платежей, по состоянию действующих счетов, по подключённым автоплатежам, и совершать необходимые операции, не выходя из дома.

Где взять идентификатор «Сбербанк Онлайн»?

Мы уже рассказали вкратце о том, где можно получить идентификатор. Есть лишь несколько уточнений по данному вопросу. Без идентификатора никакими другими способами попасть внутрь личного кабинета не представляется возможным. Это сделано исключительно в целях безопасности пользователей-клиентов банка. По этой же причине клиентам крайне не рекомендуется отключать внутри личного кабинета подтверждение проведения операций одноразовыми паролями – это в разы снижает уровень безопасности ваших денежных средств. Лучше каждый раз вы будете дополнительно вводить пароль для подтверждения операций, чем в одно прекрасное утро обнаружите взломанный идентификатор и опустошённые счета.

Что делать, если забыт идентификатор «Сбербанк Онлайн»?

Запомнить собственный идентификатор в системе «Сбербанк Онлайн» не так уж просто. Многие пользователи, как правило, сохраняют информацию о нём (записывают, копируют в блокнот, сохраняют распечатанные в банкомате чеки и т.д.). Тем не менее, никто не застрахован от ситуации, когда вам необходимо попасть внутрь личного кабинета для проведения банковской операции, а данных об идентификаторе под рукой нет. Паниковать не стоит. Вы можете с лёгкостью вспомнить нужный вам номер для входа при помощи звонка в службу поддержки банка, ближайшего банкомата или системы «Мобильный банк». Достаточно просто запросить данные по идентификатору повторно!

Идентификатор платежа «Сбербанк Онлайн»

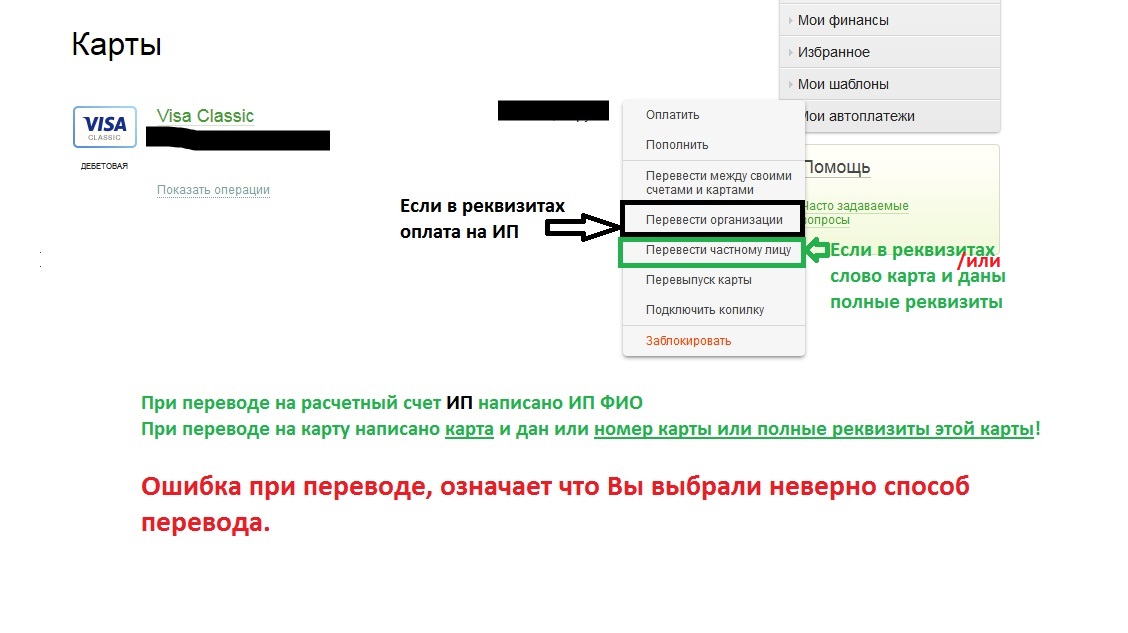

Для того, чтобы совершить платёж или денежный перевод через систему «Сбербанк Онлайн», не нужно изобретать велосипед. Сам процесс перевода займёт у вас минуты две от силы, если вы знаете номер своего идентификатора и пароль от него. Два самых простых способа платежа/перевода предлагает современная интернет-система:

Сам процесс перевода займёт у вас минуты две от силы, если вы знаете номер своего идентификатора и пароль от него. Два самых простых способа платежа/перевода предлагает современная интернет-система:

- Вы просто заходите в «Личный кабинет» со своего компьютера или ноутбука и оформляете платёж через соответствующую вкладку. Если ранее вы уже совершали платёж на этот же счёт и сохранили шаблон, можно просто его использовать снова, изменив конечную сумму перевода. Если платёж делается впервые – заполняйте соответствующую форму для его проведения (и сохраняйте шаблон на будущее).

- Аналогичную операцию можно также провести посредством планшета или смартфона, скачав специальное приложение «Сбербанк Онлайн» и зайдя в него с использованием личного идентификатора.

Как восстановить идентификатор «Сбербанк Онлайн»?

Забыли личный номер и пароль для входа? Нет ничего проще, чем получить нужные вам данные по идентификатору или паролю через телефон, банкомат или службу поддержки (после общения с менеджером банка). Однако всегда помните о том, что войти в систему в будущем снова вы сможете только по тем данным, которые восстанавливали в последний раз. Другими словами, даже если вспомните пароль от идентификатора позже, воспользоваться им уже не получится – будет действовать новый.

Однако всегда помните о том, что войти в систему в будущем снова вы сможете только по тем данным, которые восстанавливали в последний раз. Другими словами, даже если вспомните пароль от идентификатора позже, воспользоваться им уже не получится – будет действовать новый.

Если ваши персональные данные были украдены, в обязательном порядке и как можно быстрее обратитесь в контактный центр Сбербанка и заблокируйте свой идентификатор и пароль до дальнейшего восстановления. Тогда у вас будет больше гарантий, что злоумышленники не успели воспользоваться денежными средствами по вашим счетам.

Идентификатор «Сбербанк Онлайн» через смс

Если у вас подключена услуга «Мобильный банк», с получением идентификатора не должно возникать проблем. На номер 900 (внутренний номер банка) необходимо отослать сообщение с вашего мобильного телефона, текст которого может быть написан латиницей «ParolХХХХ» или русскими буквами «ПарольХХХХ». Четыре «Х» в вашем сообщении вы просто меняете на последние четыре цифры банковской карты. Указывать эти цифры не нужно только в том случае, если в «Мобильном банке» у вас подключена только одна карта.

Указывать эти цифры не нужно только в том случае, если в «Мобильном банке» у вас подключена только одна карта.

В ответ на это сообщение вы сможете получить пароль от идентификатора. А сам номер идентификатора после ответа на контрольную информацию вам назовут по номеру 8-800-555-55-50. Звонки на него со стационарных телефонов бесплатны, а с мобильных телефонов – рассчитываются по внутренним тарифам вашего оператора.

Как выглядит идентификатор «Сбербанк Онлайн»?

С официального сайта Сбербанка России каждый клиент имеет возможность зайти в «Личный кабинет» своего банкинга. Когда вы переходите по ссылке https://online.sberbank.ru/CSAFront/index.do, перед вами откроется страница, где нужно ввести идентификатор и пароль. Идентификатор вводится в отдельные окошки по 2 цифры в каждом. Переключение с одного окошка на другое после ввода двух цифр будет осуществляться автоматически. Так что совершать лишних действий мышкой или кнопками на ПК вам не придётся!

Сколько цифр в идентификаторе «Сбербанк Онлайн»?

Идентификатор для входа в «Личный кабинет» интернет-банкинга от Сбербанка представляет собой набор из десяти цифр. Никаких буквенных значений и других символов в идентификаторе нет и быть не может. А вот пароль от идентификатора – совсем другое дело. В предоставленных банком временных и постоянных паролях, состоящих из восьми символов, содержатся как буквы, так и цифры. Кстати, если вы решите изменить постоянный пароль от входа в «Сбербанк Онлайн» на свой собственный, он также должен будет включать в себя цифры и буквы. Только цифровые или только буквенные пароли система установить не позволит.

Никаких буквенных значений и других символов в идентификаторе нет и быть не может. А вот пароль от идентификатора – совсем другое дело. В предоставленных банком временных и постоянных паролях, состоящих из восьми символов, содержатся как буквы, так и цифры. Кстати, если вы решите изменить постоянный пароль от входа в «Сбербанк Онлайн» на свой собственный, он также должен будет включать в себя цифры и буквы. Только цифровые или только буквенные пароли система установить не позволит.

| е22 001 | Карта цифрового тахографа | РУП «Криптотех» Гознака Республика Беларусь, 220006, г. Минск, ул. Свердлова, д. 32а УНП: 100093319 | До внесения изменений в программное обеспечение или аппаратное оборудование или характер материалов, использованных для изготовления карты цифрового тахографа | Архивный |

| е22 101 | Карта цифрового тахографа | АО «ОРГА ЗЕЛЕНОГРАД» Российская Федерация, 124498, г. ОГРН: 1027700203904 | До внесения изменений в программное обеспечение или аппаратное оборудование или характер материалов, использованных для изготовления карты цифрового тахографа | Архивный |

| e22 201 | Карта цифрового тахографа | ООО «ЛЭДА-СЛ» 600035, г. Владимир, ул. Куйбышева, д. 28 ОГРН: 1043301401000 | До внесения изменений в программное обеспечение или аппаратное оборудование или характер материалов, использованных для изготовления карты цифрового тахографа | Действующий |

| е22 301 | Карта цифрового тахографа | ООО «ТахоНетСофт» 123060, г. ОГРН: 1157746986737 | До внесения изменений в программное обеспечение или аппаратное оборудование или характер материалов, использованных для изготовления карты цифрового тахографа | Архивный |

| е22 401 | Карта цифрового тахографа | ООО «ИТС-Т» 109147 г. Москва, ул. Марксистская, д. 34 стр. 9 ОГРН: 1147746540402 | До внесения изменений в программное обеспечение или аппаратное оборудование или характер материалов, использованных для изготовления карты цифрового тахографа | Действующий |

| е22 501 | Карта цифрового тахографа | ООО «ЕВРОКАРТ» 127287, Российская Федерация, г. ОГРН: 1167746607115 ИНН: 7734386417 | До внесения изменений в программное обеспечение или аппаратное оборудование или характер материалов, использованных для изготовления карты цифрового тахографа | Действующий |

| е22 601 | Карта цифрового тахографа | ООО «ИТС-Т» 105120, г. Москва, Большой Полуярославский пер., д. 14, этаж 3, пом. 13 ОГРН: 1147746540402 | До внесения изменений в программное обеспечение или аппаратное оборудование или характер материалов, использованных для изготовления карты цифрового тахографа | Действующий |

Стратегическое руководство по цифровой трансформации в промышленном производстве

Цифровая трансформация объединяет новейшие инновационные инструменты и процессы с внутриорганизационными экспертными знаниями. Это позволяет не только дополнить контекстом новые и существующие данные, но и получить практически полезную аналитическую информацию. Опираясь на эту новую информацию, предприятие может замкнуть круг постоянного улучшения процесса. Это требует времени и часто включает в себя внедрение множества разнообразных технологий и процессов для постоянного наращивания импульса к достижению устойчивой производственной эффективности. Чтобы это произошло, каждый путь цифровой трансформации должен начинаться с критически важного осознания того, что информация и данные стали бесценным стратегическим активом предприятия.

Это позволяет не только дополнить контекстом новые и существующие данные, но и получить практически полезную аналитическую информацию. Опираясь на эту новую информацию, предприятие может замкнуть круг постоянного улучшения процесса. Это требует времени и часто включает в себя внедрение множества разнообразных технологий и процессов для постоянного наращивания импульса к достижению устойчивой производственной эффективности. Чтобы это произошло, каждый путь цифровой трансформации должен начинаться с критически важного осознания того, что информация и данные стали бесценным стратегическим активом предприятия.

Чем быстрее ваша команда сможет собирать, визуализировать и анализировать данные, тем быстрее она сможет принимать продуманные меры, которые принесут пользу вашей работе и вашим клиентам. Общая тактическая задача цифровой трансформации заключается в создании цикла оперативного управления в режиме реального времени, который будет точно и эффективно управлять предприятием на основе информации и аналитических данных.

Оперативная информация в реальном времени используется для понимания того, что происходит в текущий момент времени, а также позволяет управлять состоянием активов и жизненными циклами операций. Например, информационная панель, отображающая частоту вибрации вращающейся турбины в режиме эксплуатации, дает понимание рабочего поведения и состояния оборудования в режиме реального времени.

Ретроспективная оперативная информация помогает понять, что происходило в прошлом, чтобы сформировать сведения о рабочем поведении оборудования. Используя графики операционных тенденций, ключевые показатели эффективности и информационные панели, вы можете создавать абстрактные представления рабочих состояний. Например, на информационной панели может отображаться график, показывающий частоту вибраций турбины во время работы за прошлые периоды.

Новая информация служит основой для новых действий

Один из крупнейших в мире производителей промышленного газа дополнил свой цикл обработки данных системой прогнозной аналитики активов от AVEVA. Перед плановым проведением технического обслуживания на заводе была зафиксирована аномалия от датчика вибрации, что позволило техническим специалистам дополнительно исследовать компрессор турбодвигателя и найти трещину в рабочем колесе. Это раннее обнаружение проблемы предотвратило незапланированный простой оборудования и необходимость в последующем техобслуживании, что позволило сэкономить 500 000 долларов США.

Перед плановым проведением технического обслуживания на заводе была зафиксирована аномалия от датчика вибрации, что позволило техническим специалистам дополнительно исследовать компрессор турбодвигателя и найти трещину в рабочем колесе. Это раннее обнаружение проблемы предотвратило незапланированный простой оборудования и необходимость в последующем техобслуживании, что позволило сэкономить 500 000 долларов США.

Эти данные можно сравнить с частотой вибрации в реальном времени, что позволит получить представление о долгосрочных эксплуатационных тенденциях этого оборудования.

Прогнозная аналитика используется для моделирования возможных вариантов. Интеграция текущих и ретроспективных данных позволяет оценивать потенциальные результаты рабочих состояний и поведения систем, учитывая при этом даже переменные третьего порядка. Для моделирования незамкнутого цикла и прогнозной аналитики могут применяться детерминированные или недетерминированные модели. Например, данные о текущем состоянии обслуживания турбины позволяют оценить время ее работы до возникновения отказа.

Предписывающая аналитика описывает, что необходимо сделать для оптимизации жизненного цикла активов и операций. Для настройки планирования по всей цепочке создания стоимости для всего предприятия применяются инструкции на основе сценариев, которые создаются и предоставляются с помощью элементов обучения и алгоритмов замкнутого цикла. Например, расчеты на основе сценариев, использующие унифицированную модель цепочки поставок, можно использовать для оптимизации производительности и графиков обслуживания с минимальным воздействием на процесс эксплуатации.

Как использовать контроль карты

Управляйте своими картами с телефона

Card Control — это функция нашего мобильного банковского приложения, которая позволяет управлять своими кредитными и дебетовыми картами NWCU так же просто, как брать в руки свой смартфон.

С помощью Card Control вы можете:

Если вам нужно конвертировать из CardValet, начните здесь.

С чего начать

Card Control работает с приложением мобильного банкинга NWCU. Для использования Card Control вам потребуется:

Для использования Card Control вам потребуется:

- Чтобы иметь зарегистрированный счет в онлайн-банке (вы можете сделать это на настольном компьютере или мобильном телефоне)

- Иметь смартфон

- Иметь мобильное приложение NWCUeBanking

- Сохраните свой адрес электронной почты у нас (вы можете сделать это в онлайн-банке, выбрав «Меню»> «Настройки»> «Контактная информация» и указав там свой адрес электронной почты).

Если у вас есть все вышеперечисленное, вы готовы приступить к работе! Если вы не регистрировали онлайн-аккаунт или не скачали мобильное банковское приложение NWCU, вам необходимо сделать это в первую очередь.

Вот как вы можете попасть в Card Control после того, как войдете в мобильное приложение NWCU:

- Нажмите Меню

- Нажмите «Услуги карты», а затем «Управление картой».

- Всплывающее окно сообщит, что вы будете перенаправлены в магазин приложений или Google Play. Выберите Да, чтобы продолжить.

Вы загрузите другое приложение, которое интегрируется с приложением NWCU eBanking. После того, как вы загрузите его, он будет интегрирован с нашим приложением для электронного банкинга.

Вы загрузите другое приложение, которое интегрируется с приложением NWCU eBanking. После того, как вы загрузите его, он будет интегрирован с нашим приложением для электронного банкинга. - Загрузите приложение NWCU Card Control. Когда загрузка будет завершена, откройте ее.

- Вы увидите Условия использования и Политику конфиденциальности. Нажмите «Согласен», чтобы двигаться дальше.

- Вам будет предложено подключить CardValet. Пропустите этот шаг, если вы никогда не использовали CardValet. Ниже приведены инструкции по преобразованию из CardValet.

- Вы в деле! Вы можете добавить свои карты NWCU прямо сейчас!

Преобразование в управление картой из CardValet

Card Control заменяет приложение CardValet. Если у вас есть приложение CardValet и вход в систему, вы можете передать эту учетную запись в Card Control. Вам понадобится информация для входа в CardValet. Если вы не знаете свое имя пользователя или пароль, воспользуйтесь приложением CardValet, чтобы восстановить их.

Вам понадобится информация для входа в CardValet. Если вы не знаете свое имя пользователя или пароль, воспользуйтесь приложением CardValet, чтобы восстановить их.

- Нажмите кнопку с надписью «Подключить CardValet ».

- Введите имя пользователя и пароль CardValet

- Выбрать Продолжить

- Вы увидите экран, на котором отображаются импортированные карты, предупреждения, транзакции и любая другая информация. Нажмите «Начать», чтобы перейти на главную страницу.

- Готово! Информация о вашем CardValet была импортирована, и теперь вы готовы использовать Card Control.

Обратите внимание, что после перехода на Card Control ваше приложение CardValet больше не будет работать, поэтому вы будете использовать только Card Control.

Если вы не передадите учетную запись в Card Control, вы сможете начать с новой учетной записи после прекращения поддержки CardValet в конце 2020 года.

Добавление карт в систему управления картами

В приложении можно зарегистрировать несколько карт NWCU (любую кредитную или дебетовую карту NWCU). Для регистрации карты вам понадобится:

Для регистрации карты вам понадобится:

- Номер вашей карты

- Срок годности

- CVV код

- Адрес

- Почтовый индекс

Управляйте своими картами с помощью Card Control

На главном экране Card Control отображается:

- Цифровое изображение вашей карты

- Тумблер включения / выключения карты

- А меню

- Control Preferences: контролируйте, как и когда используется ваша карта

- Настройки предупреждений: укажите, когда и когда вы будете получать предупреждение о том, как используется ваша карта.

- Недавние транзакции: просмотр ваших последних транзакций

- Связанные счета: показывает, к каким счетам привязаны ваши карты, и их текущий баланс.

Включение и выключение карты

Включение и выключение карты полезно, если карта утеряна временно или позже будет восстановлена в случае кражи.Вы также можете использовать этот переключатель, чтобы предотвратить мошеннические действия. Чтобы выключить или включить карту, коснитесь переключателя рядом с картой, которую вы хотите отключить, рядом с надписью «Включение / выключение карты». Когда вы нажмете на нее, вы увидите всплывающее окно, подтверждающее, что вы хотите выключить или включить карту. Когда ваша карта включена, вы увидите зеленый значок на ней. Если ваша карта выключена, этот значок будет красным.

Контролируйте, где и как используется ваша карта

Card Control может блокировать транзакции в зависимости от местоположения вашего устройства или места использования карты.Чтобы внести изменения в свои местоположения, нажмите «Настройки управления», а затем «Локации».

Вы можете выбрать три типа локаций:

1. Мое местоположение. Когда на вашем устройстве включена функция GPS, приложение будет отклонять транзакции, которые не находятся в пределах города, штата или почтового индекса, где в настоящее время находится ваше устройство. Если компания обрабатывает свои транзакции за пределами вашего текущего местоположения, функция «Мое местоположение» не применяется к покупке. Покрытие сотовой связи может повлиять на точность GPS вашего устройства.

2. Мои регионы. Этот элемент управления позволяет указать до трех регионов, в которых вы разрешаете утверждать транзакции по карте; часть карты, отображаемая при выборе определенного региона, будет определять, где ваша карта будет работать географически. В остальном эта функция работает аналогично опции «Мое местоположение».

3. Международный. Транзакции, совершаемые за пределами США, представляют более высокий риск мошенничества, чем все другие типы транзакций. Включение этой функции позволяет добавлять определенные страны, в которых транзакции в магазине безопасны; Если вы не выберете ни одну страну, все международные транзакции в магазине будут отклонены.

Если вы хотите ограничить типы магазинов, в которых можно использовать вашу карту, нажмите «Настройки управления», а затем «Типы торговцев». Вы можете выбрать, чтобы ваша карта действовала только для определенных категорий бизнеса:

- Универмаги

- Развлечения (фильмы, игры)

- Заправочные станции

- Продовольственные товары (продуктовые магазины, магазины дискаунтеров и аптеки)

- Домохозяйство (подрядчики, хозяйственные товары)

- Магазины личной гигиены

- Рестораны (dine-in, фастфуд)

- Путешествия (авиалинии, поезда, такси, отели, железные дороги)

- Другое (все остальные типы торговцев)

Если вы используете свою карту только для определенных типов покупок, вы можете использовать Card Control, чтобы сузить тип транзакций, которые карта может обрабатывать.Это позволяет указать, что ваша карта работает только в магазине, в Интернете, по телефону, в банкомате или в любой комбинации вышеперечисленного. Для этого нажмите «Настройки управления», а затем «Типы транзакций».

Наконец, настройки управления в управлении картами также позволяют установить лимит расходов на транзакцию. Нажмите на лимиты расходов, а затем на переключатель, чтобы включить лимиты расходов. Введите максимальное значение лимита расходов на транзакцию: любая транзакция, превышающая этот лимит, будет отклонена. Нажмите «Сохранить», чтобы сохранить лимит расходов, и все готово.

Получать оповещения для любой транзакции

Card Control может уведомить вас о конкретной транзакции или обо всех транзакциях. Когда вы настроите оповещение, вы получите push-уведомление на свой смартфон или планшет с запрошенным оповещением, с подробным описанием суммы, источника и того, была ли это дебетовая транзакция или кредит на ваш счет (только депозиты через банкомат).

Для настройки предупреждений о транзакциях выберите «Настройки предупреждений» на экране «Сведения о карте». Используйте раскрывающийся список, чтобы выбрать, хотите ли вы получать уведомления обо всех транзакциях, определенных транзакциях или ни о каких.Выбрав этот параметр, вы можете выбрать, будете ли вы получать оповещения на основе:

- Местоположения (предупреждения в зависимости от того, где используется ваша карта)

- Типы торговцев (оповещает, в каких компаниях используется ваша карта)

- Типы транзакций (предупреждения о конкретных типах транзакций)

- Лимиты расходов (предупреждает, если сумма транзакции превышает установленный вами лимит)

Если сведений о транзакции недостаточно, вы можете не получить предупреждение, но Card Control все равно зарегистрирует его в истории транзакций.

Просмотр последних транзакций

Card Control хранит историю транзакций по вашей карте за последние две недели. Чтобы получить к нему доступ, нажмите «Последние транзакции» в главном меню «Управление картами». Каждая транзакция может быть нажата для отображения дополнительной информации, в том числе:

- Ожидается или обрабатывается

- Тип транзакции, к которой он относится (например, АЗС, домохозяйство и т. Д.)

- Какая карта использовалась и с какого счета было списано

- Когда карта была проведена

- Отправили ли мы вам уведомление или нет, в зависимости от ваших предпочтений

- Если транзакция отклоняется, Card Control покажет, почему транзакция не удалась, в соответствии с настройками транзакции, которые вы включили.

Иметь доступ к остаткам на текущем счете

Card Control отображает остатки на счетах и доступный кредит после добавления дебетовой или кредитной карты.Вы можете получить доступ к балансу, нажав Связанные учетные записи. Оттуда вы можете:

- Посмотреть текущий баланс и доступный баланс

- Настроить оповещение о низком балансе

- Посмотреть последние транзакции

- Посмотреть карты, привязанные к этим счетам

Barclays запускает цифровые функции «Управляйте своей картой», чтобы предоставить держателям карт больший контроль над использованием кредитных карт

УИЛМИНГТОН, Делавэр, 16 апреля 2019 г. / PRNewswire / — Barclays US Consumer Bank, один из самых быстрорастущих эмитентов кредитных карт и онлайн-банков в стране, объявил о новых цифровых функциях, которые позволят держателям карт активно управлять разнообразными картами. сопутствующие действия в мобильном приложении Barclays.Эти новые функции дают держателям карт расширенный контроль над тем, как, когда и где используются их кредитные карты, выпущенные Barclays. С помощью всего лишь нескольких щелчков мышью на мобильном устройстве новый уровень контроля выходит за рамки базовых возможностей предотвращения мошенничества, которые существуют сегодня на рынке.

Этот новый набор функций позволяет держателям карт удовлетворять свои индивидуальные потребности, настраивая способы использования их карт, например, возможность ограничивать расходы по различным категориям продавцов, ограничивать сумму в долларах для каждой транзакции и предоставлять push-уведомления о расходах в режиме реального времени.Эти функции обеспечивают повышенную безопасность как для их учетных записей, так и для учетных записей авторизованных пользователей.

Функции включают:

- SecurHold TM — временно блокирует потерянные или украденные карты

- Оповещения о расходах — возможность получать оповещения в режиме реального времени каждый раз, когда ваша карта используется для покупки

- Управление категориями продавцов — настраивайте расходы для разных типов продавцов, включая рестораны, развлечения, универмаги и т. Д.

- Ограничения на расходы — установите ограничение в долларах на транзакцию, чтобы помочь держателям карт и их авторизованным пользователям тратить в рамках своего бюджета.

«Barclays стремится предлагать нашим держателям карт инновации, которые используют преимущества новых технологий для улучшения их финансового здоровья и упрощения их жизни, и эти функции выполняют это обещание», — сказал Сагар Далал, руководитель отдела цифровых платежей и инноваций Barclays US Consumer. Банк.»От родителей студентов колледжей, которые хотят ограничить расходы в определенных категориях, до потребителей, которые хотят иметь больший контроль над своими расходами в супермаркете или местном водопое, эта мобильная функция действует как пульт дистанционного управления для карт в мобильном приложении Barclays. . »

«С помощью этой технологии Barclays продолжает пересматривать то, что клиенты должны ожидать от банков, чтобы помочь им процветать без особых усилий», — сказала Мона Янци, руководитель клиентского офиса Barclays US Consumer Bank. «Такие функции, как SecurHold TM , обеспечивают спокойствие, а наш набор функций управления расходами помогает нашим основным держателям карт контролировать, как их авторизованные пользователи используют свои кредиты.«

Для получения дополнительной информации посетите BarclaysUS.com.

О Barclays US Consumer Bank

Barclays US Consumer Bank — один из 10 самых быстрорастущих эмитентов кредитных карт и онлайн-банков в США. Банк создает индивидуальные совместные программы кредитных карт для некоторых из наиболее успешных туристических, развлекательных, розничных и партнерских учреждений страны, а также предлагает свои собственные кредитные карты, онлайн-сберегательные счета и компакт-диски, а также личные ссуды.Для получения дополнительной информации посетите www.BarclaysUS.com.

Barclays — трансатлантический потребительский и оптовый банк, предлагающий продукты и услуги в области личного, корпоративного и инвестиционного банкинга, кредитных карт и управления капиталом, с сильным присутствием на двух наших внутренних рынках в Великобритании и США. Обладая более чем 325-летней историей и опытом в банковской сфере, Barclays работает более чем в 40 странах и насчитывает около 83 500 сотрудников. Barclays перемещает, ссужает, инвестирует и защищает деньги клиентов и клиентов по всему миру.Для получения дополнительной информации о Barclays посетите www.barclays.com.

ИСТОЧНИК Barclays

Ctrl ™: Контроль карт — Кредитный союз преподавателей

Ctrl ™: Контроль карт — Кредитный союз преподавателейФилиал на ул. Центр закрыт из-за отключения электроэнергии. Если вам нужно управлять своей учетной записью в это время, воспользуйтесь услугами видеобанкинга для преподавателей, онлайн-банкинга, мобильного банкинга или ASK EVA ™. Мы приносим извинения за все неудобства, которые могут возникнуть.

Добро пожаловать на новый веб-сайт Кредитного союза для преподавателей.

Да, вы попали в нужное место! Мы много работали над улучшением вашего опыта работы в Интернете.

Узнайте, что нового

Войдите в онлайн-банк в любое время.

Интернет-банк не изменился. Легко получить доступ к своим счетам, нажав кнопку «Войти» или введя свою информацию в правом верхнем углу.

Найдите отделение или банкомат, где бы вы ни находились.

Найдите ближайшее отделение для преподавателей и получите доступ к общенациональной сети из более чем 60 000 бесплатных банкоматов с помощью кнопки «Найти отделение или банкомат».

Посетите нас дома или в дороге.

Виртуальная встреча с преподавателями с помощью видеобанка для преподавателей. Просто щелкните всплывающее окно в правой части экрана, чтобы начать. Вы также можете загрузить приложение Educators Video Banking для iPhone и Android.

Изучите свои варианты.

Мы упростили просмотр наших конкурентоспособных ставок, вариантов ссуд и всех преимуществ членства.

Мы здесь для вас.

В «Педагогах» наша главная задача — помочь вам. Позвоните нам по телефону 262.886.5900, начните видеозвонок или посетите ближайший к вам филиал.

Возьмите под свой контроль это мобильное приложение для обеспечения безопасности карт.

Скачать в App StoreСкачать в Google PlayВы запросили внешнюю ссылку

Вы покидаете веб-сайт Образовательного кредитного союза www.ecu.com. Этот альтернативный веб-сайт не управляется Кредитным союзом для преподавателей. Мы ссылаемся только на те сайты, которые, по нашему мнению, будут полезны для наших участников, но не несем ответственности за их содержание. Педагоги не представляют ни третью сторону, ни участника, если они вступают в сделку.Имейте в виду, что политика конфиденциальности и безопасности этих сайтов может отличаться от политики кредитного союза.

Отмена Принимать

Смарт-карт — краткий обзор (июнь 2021 г.)

Последнее обновление: 4 июня 2021 г.

Хотите узнать больше о смарт-картах ?

Тогда вы попали в нужное место.

В этом досье вы узнаете основные факты о смарт-картах:

- Что такое смарт-карта?

- Рынки смарт-карт, размер и стоимость

- Краткая история смарт-карт

- Каковы особенности и преимущества смарт-карт?

- Примеры использования смарт-карт

- Решающая роль стандартов

- Что такое карта для нескольких приложений?

- Сколько стоит смарт-карта?

Давайте сразу погрузимся.

Что такое смарт-карта?

Начнем с определения: смарт-карта — это небольшой портативный компьютер, обычно размером с кредитную карту, без дисплея и клавиатуры.

Он объединяет микропроцессор, часть памяти и некоторые приложения.

Круглый металлический контакт жизненно важен для подключения к микросхеме ниже и для электрического включения карты.

Используется вместе с контактным или бесконтактным считывателем карт (POS для платежей, в банкомате или даже на мобильном телефоне).

Почему?

Кардридер (или мобильный телефон) подает напряжение 3 В или 1,8 для активации чипа.

В обращении находятся смарт-карты от 30 до 50 млрд

В виде кредитных карт и SIM-карт смарт-карты являются наиболее распространенной формой вычислительной мощности ИТ на планете.

По оценкам, сегодня в обращении находится от 30 до 50 млрд смарт-карт.

Смарт-карта имеет встроенный микропроцессор или микросхему памяти, обеспечивающую вычислительную мощность для обслуживания множества различных приложений в сочетании с устройством чтения смарт-карт.

За последние три десятилетия эти инструменты, больше, чем любая другая технология, незаметно перенесли всех нас в виртуальный мир.

- Смарт-кредитные карты служат посредником в ежедневных транзакциях на триллионы долларов.

- SIM-карты позволяют вести миллиарды разговоров, которые объединяют наши социальные и экономические миры.

- В качестве устройства контроля доступа смарт-карты ( бейджей компании, университетские идентификаторы ) делают личные и бизнес-данные доступными только для соответствующих пользователей.

- В качестве национальной eID-карты , вида на жительство , электронного паспорта или технология смарт-карт предлагает более надежные инструменты идентификации и аутентификации как для властей, так и для граждан.

- В качестве водительских прав или тахографической карты эта технология способствует безопасности дорожного движения.

В 2020 году поставлено около 10 млрд смарт-карт

Согласно прогнозам Eurosmart от 14 декабря 2020 года, рынки смарт-карт, вероятно, будут немного ниже 10 миллиардов единиц в 2020 году.

В целом рынок был стабильным в 2019 году (+ 0,1%), а 2020 год отражает зрелый рынок.

Сигналы восстановления к 2021 году связаны с пандемией.

Прогнозы рыночной доли на 2020-2021 годы

- Телеком (SIM-карты) составляет 52% всего рынка,

- Платежные и банковские карты на 34%,

- Правительство (eID и электронные паспорта) и здравоохранение на 4%,

- Производители устройств на 5%: мобильные телефоны, планшеты, навигационные устройства и другие подключенные устройства, включая встроенный элемент безопасности без приложения SIM,

- Прочее на 5%: карты, выданные операторами, для транспортных, платных услуг или автостоянок; карты для платного телевидения; карты физического и логического доступа.

Важные тенденции на 2020 и 2021 годы (обновлено)

- Ожидается, что сегмент производителей устройств (OEM) будет несколько динамичным, с ростом на 3% в 2020 году. Продажи в 2021 году во многом зависят от устойчивости сегментов рынка.

- Ожидается, что в 2020 году сегменты правительства и здравоохранения немного вырастут. Но пандемия снизила спрос на новые удостоверения личности и паспорта. 2021 год остается неопределенным, согласно Eurosmart.

- На финансовые услуги повлияет падение рынка смарт-кредитных карт, розничных и кобрендовых карт из-за пандемии.

- Бесконтактный интерфейс стал лучшим выбором для финансовых служб и правительств. Covid-19 увеличил количество бесконтактных платежей, положительно повлияв на рынок бесконтактных платежей.

- Снижение спроса на смартфоны, но возросшая потребность в подключении стабилизировало рынок в 2020 году. Eurosmart прогнозирует рост на 1% в 2021 году.

Рынок стоимостью 21 млрд долларов в 2023 году

Согласно недавнему исследовательскому отчету Markets and Markets, ожидается, что рынок смарт-карт стоимостью достигнет 21 доллара.57 миллиардов к 2023 году.

В настоящее время смарт-карты и устройства чтения карт занимают более 75% рынка.

Связанный рынок программного обеспечения включает программное обеспечение для систем управления и базы данных. Кроме того, очень важны консультации, поддержка и техническое обслуживание.

Ожидается, что Азиатско-Тихоокеанский регион займет самую большую долю рынка, как сообщается в том же исследовании.

- Видные игроки на этих рынках — это Gemalto (ныне часть THALES), Giesecke и Devrient и IDEMIA (ранее Oberthur Technologies и Morpho) и многие другие.

- Основными поставщиками микропроцессоров для смарт-карт являются Infineon Technologies, NXP Semiconductors, Samsung и STMicroelectronics.

Исследование рынка Mordor Intelligence, исключая считыватели и услуги, оценивает рынок смарт-карт на уровне 8,14 млрд долларов США в 2019 году и 11,50 млрд долларов США к 2025 году.

Какова история смарт-карт?

Роланд Морено запатентовал карту памяти в 1974 году.

К 1977 году три коммерческих производителя Bull CP8, SGS Thomson и Schlumberger начали разработку продуктов для смарт-карт.

В марте 1979 года Мишель Хьюгон из Bull CP8 был первым, кто спроектировал и разработал карту на базе микропроцессора, сочетающую в себе процессор и локальную память. Он изобрел компьютеризированную смарт-карту .

- 1979: первые достижения в банковском секторе

- 1995: первые сим-карты

- 1999: первая национальная eID-карта (Finland ID)

- 1999: первые смарт-карты для транспорта

- 2001: Министерство обороны впервые выпустило учетные данные Military CAC для контроля физического доступа и защищенной логической аутентификации.

- 2003: запущена Micro-SIM

- 2005: первый электронный паспорт, соответствующий требованиям ИКАО (паспорт Норвегии)

- 2012: введена нано-SIM

- 2018: запущена первая биометрическая бесконтактная платежная карта eSIM (толщина <1 мм или 0.039 дюймов)

- 2019 Доступна первая SIM-карта 5G

О смарт-картах и зеленых ИТ-технологиях

Технология смарт-карт — идеальный инструмент экологичного ИТ.

Это очень знакомый портативный объект с довольно длинным жизненным циклом (от 3 до 10 лет) и легким углеродным следом.

Реалистичная оценка углеродного следа кредитной карты составляет около 150 граммов CO2-экв. (Эквивалент менее 1 мили, пройденной автомобилем на одну изготовленную карту).Есть еще кое-что.

Он имеет низкое потребление электроэнергии (только секунды и при использовании) и может быть доступен в массовом порядке и по очень разумной цене за единицу.

В Thales мы поощряем использование органических и / или нетоксичных альтернативных материалов, таких как полимолочная кислота и переработанный ПВХ для экологически чистых банковских карт и поликарбонат для удостоверений личности или медицинских карт.

Мы также продвигаем инновационные программы по защите климата, такие как замечательная программа Doconomy.

Размеры смарт-карты и основные стандарты

Стандарт ISO / IEC 7810 ID-1 определяет, в частности, обычный размер идентификационной карты.

Размер ID-1 составляет 85,60 × 53,98 мм (3 3⁄8 дюйма × 2 1⁄8 дюйма) и закругленные углы с радиусом 2,88–3,48 мм.

Этот формат используется для карт из ПЭТ, ПВХ, экологически чистого PLA, поликарбоната или даже цельнометаллических карт.

- Он используется для удостоверений личности, водительских прав и медицинских карт во многих странах.

- Размеры кредитной карты (с чипом или без него) одинаковы, толщина 0,03 дюйма или 0,76 мм. SIM-карты

- имеют разные форматы: стандартная SIM (15 x 25 мм), Micro SIM (12 x 15 мм), Nano-SIM (8,8 x 12,3 мм), встроенная SIM-карта или eSIM (5 x 6 мм и толщиной 1 мм).

ISO / IEC 7816 — это международный стандарт, связанный с электронными идентификационными картами с контактами, особенно смарт-картами, управляемый совместно Международной организацией по стандартизации (ISO) и Международной электротехнической комиссией (IEC).

ISO / IEC 14443 определяет стандарт для бесконтактных карт.

Каковы особенности смарт-карты?

Смарт-картыпредоставляют способы надежно идентифицировать и аутентифицировать держателя и третьих лиц, которые хотят получить доступ к карте. Например, для аутентификации можно использовать PIN-код или биометрические данные.

Они также обеспечивают способ безопасного хранения данных на карте и защиты связи с помощью шифрования .

Смарт-картыимеют портативный и простой в использовании форм-фактор.

Каковы преимущества смарт-карты?

Смарт-картысодержат уникальные функции, которые приносят много преимуществ как потребителям, так и организациям-эмитентам.

Смарт-карты обеспечивают:

- Безопасность (физическая компоновка микросхемы спроектирована с учетом защиты от несанкционированного доступа, а большая часть кода операционной системы предназначена для самозащиты.)

- Конфиденциальность (карта и ее данные находятся у вас, и ВЫ решаете, что с ними делать.)

- Портативность (носите в кошельке или в телефоне)

- Удобство (следствие всего вышеперечисленного)

Смарт-карты предлагают больше безопасности и конфиденциальности , чем другие средства хранения финансовой информации или транзакций, что делает их идеальным решением для транзакций электронной коммерции.

Поскольку они включают микропроцессор с защитой от несанкционированного доступа, они обладают значительной вычислительной мощностью для защиты информации, шифрования и выполнения инструкций из определенных программ.Вот где смарт-карты имеют огромное преимущество перед картами с магнитной полосой.

Вы можете представить себе переносное хранилище?

Это у вас есть.

Смарт-карта — это безопасное место для хранения ценной информации, такой как закрытые ключи, номера счетов, пароли или личная информация.

Это также безопасное место для выполнения процессов, которые никто не хочет открывать миру, например, выполнения шифрования с открытым или закрытым ключом.

Преимущество смарт-карты в том, что вы можете безопасно проверить PIN-код или отпечаток пальца в автономном режиме.

Слева направо:

- доступ с онлайн-аутентификацией (со смарт-значком Министерства обороны США — военный CAC),

- безопасная транзакция с картой EMV (с биометрическим датчиком),

- надежное удостоверение личности с вашим национальным удостоверением личности.

Какие типы смарт-карт?

Начнем с того, что карты с магнитной полосой определенно не являются смарт-картами.

Память против микропроцессора

Смарт-карты бывают двух видов: с памятью и микропроцессором.

На картах памятихранятся данные, и их можно рассматривать как небольшую карту памяти USB с дополнительной защитой. С другой стороны, микропроцессорная карта может добавлять, удалять и изменять информацию в своей памяти на карте.

Подобно миниатюрному компьютеру, карта микропроцессора имеет операционную систему порта ввода / вывода и жесткий диск со встроенными функциями безопасности, такими как возможности шифрования.

Контактные и бесконтактные

Смарт-картыимеют два разных типа интерфейсов: контактный и бесконтактный.

Контактные смарт-карты вставляются в считыватель смарт-карт, обеспечивая физический контакт со считывателем.

Однако бесконтактные смарт-карты имеют антенну, встроенную в карту, которая обеспечивает связь со считывателем без физического контакта. Вы нажимаете и платите.

Бесконтактный — это просто и удобно. Сейчас это значительная тенденция повсюду из-за недавней пандемии.

В результате вспышки COVID-19 ускорились бесконтактные платежи благодаря их гигиеническим преимуществам, как сообщил Forbes (11 мая 2020 г.).

Стандарт для бесконтактных смарт-карт — ISO / IEC 14443 и допускает обмен данными на расстоянии до 10 см (3,9 дюйма).

Комбинированная карта сочетает в себе две функции с очень высоким уровнем безопасности.

Вы хотите знать, почему бесконтактный безопасен?

Как используются смарт-карты?

Использование смарт-карт с каждым годом расширяется и включает приложения для различных рынков и дисциплин.

В последние годы информационная эра привела к возникновению различных проблем с безопасностью и конфиденциальностью для расширенных приложений защиты смарт-карт.

Вот несколько примеров смарт-карт :

Информационные технологии

Предприятия, правительство и медицинские организации продолжают двигаться к хранению и передаче информации через сети, интрасети, экстрасети и Интернет.

Эти организации обращаются к смарт-картам, чтобы сделать эту информацию доступной для тех, кто в ней нуждается, и в то же время защитить конфиденциальность людей и защитить их информационные активы от взлома и других нежелательных вторжений.

В этой области ИТ смарт-карты позволяют:

- Безопасный вход и аутентификация пользователей на ПК и в сети,

- Безопасная электронная коммерция B2B и B2C,

- Хранение цифровых сертификатов, учетных данных и паролей,

- Шифрование конфиденциальных данных.

Мобильная связь

Абоненты, использующие стандарт глобальной системы мобильной связи (GSM) для мобильных телефонов, используют технологию смарт-карт в качестве SIM-карт.Смарт-карта вставляется (съемная SIM-карта) или интегрируется (eSIM, M2M SIM) в мобильный телефон или модуль M2M.

Разработчики используют STK, чтобы определить, как SIM-карта взаимодействует с другими приложениями. Подробнее о том, что такое набор инструментов для SIM-карты?

На карте хранится личная информация о подписчике и предпочтения, которые могут быть защищены PIN-кодом и перенесены с телефона на телефон. SIM-карты позволяют:- Безопасная аутентификация абонента,

- Международный роуминг по сетям,

- Безопасные мобильные услуги с добавленной стоимостью. SIM-карты

Провайдеры беспроводной связи получают выгоду от снижения уровня мошенничества благодаря безопасности, обеспечиваемой смарт-картами. С появлением мобильных услуг, таких как мобильная коммерция, просмотр Интернет-страниц и информационные услуги, провайдеры беспроводной связи полагаются на смарт-карты как на механизм безопасности для защиты этих услуг и обеспечения доверия.

Коммерческие приложения

Смарт-картытакже обеспечивают преимущества для множества бизнес-приложений в средах B2B и B2C.Кроме того, портативность и возможность обновления смарт-карты делают ее технологией, хорошо подходящей для соединения виртуального и физического мира, а также программ карт с несколькими партнерами.

Для платежей через интернет-банкинг доступны новые видеокарты. Они поставляются с ЖК-дисплеем и опционально с клавиатурой.

На картах хранится информация, деньги и / или приложения, которые можно использовать для:

- Банковское дело / платежный

- Лояльность и акции

- Контроль доступа

- Идентификатор

- Билет

- Парковка и сбор за проезд

Стандарт платежей EMV оказал сильное влияние на смарт-платежи по всему миру.