Контрольные работы по предмету Деньги, кредит, банки

Помощь в написании работ

ПодробнееГлавная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Бесплатные Контрольные работы по предмету Деньги, кредит, банки для студентов на разные темы можно скачать бесплатно.

Курсовые работы Контрольные работы Лабораторные работы Рефераты Задачи Тесты Lan-Testing КОПРы Шпаргалки Презентации Другое

Добавить работу

Контрольные работы по темам

Найдено работ: 214

Страницы: 1 2 3 4 5 6 7 8 9 10 11 0 Неполноценные деньги, характеристика их видов (Контрольная работа) 04.

Контрольная работа по «Финансовой грамотности» (раздел банковское дело)

Контрольная работа по «Финансовой грамотности» (раздел банки) для 9 класса

Вариант 1

Подберите каждому термину соответствующие определение, совместив левую часть таблицы (цифра) и правую (буква).

Сущность банков определяется тем, что они:

А) увеличивают денежную массу в обращении путем организации безналичного обращения.

Б) занимаются приемом вкладов.

В) уменьшают денежную массу в обращении путем организации безналичного обращения.

Г) осуществляют эмиссию денежных знаков.

Российским банком запрещается заниматься:

А) страхованием и торговлей.

Б) страховой, торговой и производственной деятельностью.

В) торговой и производственной деятельностью.

Г) профессиональной деятельностью на рынке ценных бумаг.

Д) доверительным управлением.

Универсальный банк:

А) выполняет весь перечень банковских операций.

В) имеет рублевую и валютную лицензию.

Г) обладает дополнительными лицензиями для ведения профессиональной деятельности на рынке ценных бумаг.

Д) имеет генеральную лицензию.

Небанковские кредитные организации – это

А) кредитные кооперативы, клиринговые палаты.

Б) пункт «а» + лизинговые компании.

В) пункт «б» + благотворительные фонды.

Г) пункт «б» + банковские ассоциации.

Д) бюро кредитных историй.

По организационно — правовой форме банки могут быть:

А) акционерные и паевые.

Б) ОАО, ЗАО, ООО, ОДО.

В) государственные, частные и смешанные.

Г) универсальные и специализированные.

Д) без участия иностранного капитала, с участием иностранного капитала.

Количество коммерческих банков в настоящее время в России составляет:

А) менее 1000

Б) более 1000

Г) более 3000

Д) около 100

Коммерческие банки классифицируют по ряду признаков:

А) по степени развитости инфраструктуры.

Б) по обеспеченности квалифицированными кадрами.

В) по регулирующей их деятельности нормативной базе.

Г) по масштабам деятельности.

Д) по применяемым технологиям.

Услуги и операции, выполняемые коммерческими банками, можно подразделить:

А) на добровольные и принудительные.

Б) банковские и небанковские.

В) основные и второстепенные.

Г) производительные и непроизводительные.

Д) рыночные и нерыночные.

Понятие «универсальный банк» подразумевает, что он:

А) оказывает клиентам весь спектр банковских услуг.

Б) работает как с физическими, так и с юридическими лицами.

В) способен обслуживать клиентов в разных регионах страны.

Г) все сказанное верно.

Д) верны лишь пункты «а» и «б».

Разделение понятий «традиционные» и «дополнительные» банковские операции позволяет:

А) разграничить функции банков и небанковских финансовых институтов.

Б) определить круг операции банков и небанковских финансовых институтов.

В) выполнять банковские операции небанковским финансовым институтам, но без учета ограничений центрального банка.

Г) очертить круг операций, не требующих обязательного лицензирования.

Дайте письменные ответы

Что такое банк? Как исторически эволюционировали представления о сущности понятия «банк»? Как определяется данное понятие в российском законодательстве? Какие точки зрения по этому вопросу представлены в российской научной литературе?

В нашей стране двухуровневая банковская система. Назовите оба уровня. К какому из них вы отнесете потребительские кредитные кооперативы, ссудо-сберегательные кассы и микробанки?

Вариант 2

Подберите каждому термину соответствующие определение, совместив левую часть таблицы (цифра) и правую (буква).

Выберите правильный ответ.Банковское законодательство включает:

А) только специальные банковские законы.

Б) банковские законы и законы общего действия.

В) банковские законы, законы общего действия и нормативные документы Банка России.

Г) лишь законы общего действия.

Д) все законы, затрагивающие какие-либо аспекты деятельности банков.

Банковское законодательство регламентирует:

А) порядок создания коммерческого банка.

Б) порядок проведения банковских операций.

В) порядок осуществления банковской деятельности.

Г) порядок финансового учета и отчетности коммерческого банка.

Д) порядок взаимодействия коммерческого банка с клиентами.

Кредитные организации могут создавать следующие коммерческие структуры:

А) консорциумы.

Б) холдинги.

В) ассоциации.

Г) все вышесказанное верно.

Д) верны лишь пункты «а» и «б»

Первые коммерческие банки в современной России были созданы на основании:

А) Федерального закона от 25 декабря 1990г. № 445-1 «О предприятиях и предпринимательской деятельности».

Б)Закона СССР от 26 мая 1988г. № 8998 «О кооперации в СССР»

В) Федерального закона от 2 декабря 1990г № 395-1 «О банках и банковской деятельности в РСФСР»

Г) нет верного ответа.

Денежную систему и денежное обращение в стране в настоящее время регулирует:

А) Закон о банках и банковской деятельности.

Б) Федеральный закон от 10 июля 2001 № 86-ФЗ «О центральном банке Российской Федерации»

В) Федеральный закон от 25 сентября 1992 г. « 3537-1 «О денежной системе Российской Федерации»

Г) верны пункты «а» и «б»

Юридическое лицо – это:

А) филиал.

Б) дочерний банк.

В) дополнительный офис.

Г) представительство.

Д) иной вариант ответа.

Банки и небанковские кредитные организации объединяет одно общее свойство:

А) специализация на денежных операциях.

Б) возможность выдавать кредиты другим субъектам экономики.

В) возможность осуществлять платежные операции для других лиц.

Г) иной вариант ответа.

Ассортимент выполняемых операций коммерческие банки:

А) определяют самостоятельно.

Б) согласуют с регулирующими органами.

В) обосновывают перед регулирующими органами, предоставляя им бизнес-план.

Г) утверждают в регулирующих органах, получая соответствующее разрешение.

Коммерческие банки, созданные с участием государственного капитала:

А) обязаны строить свою политику с учетом государственной экономической стратегии.

Б) должны предоставлять льготные кредиты государственным предприятиям.

В) являются проводниками государственной социальной политики.

Г) не могут стремиться к получению прибыли.

Д) все сказанное неверно.

Коммерческий банк, созданный с участием иностранного капитала на территории Российской Федерации, обязан выполнять:

А) исключительно регулирующие требования Банка России.

Б) исключительно регулирующие требования иностранного центрального банка.

В) регулирующие требования обоих центральных банков.

Г) международные требования, предъявляемые к банковской деятельности.

Дайте правильные ответы.

По каким критериям проводится классификация современных коммерческих банков? Какие виды коммерческих банков вы можете выделить по характеру осуществляемых ими операций? Определите отличия классификации банков по данному критерию, закрепившиеся в российской практике, от принятой в экономически развитых странах?

В среднесрочной программе «Стратегия развития российского банковского сектора на период до 2028г» подчеркивается, что необходимо развитие специализации банков при сохранении общего курса на универсальность банковской деятельности.

Как вы понимаете данное положение?

Как вы понимаете данное положение?

Деньги кредит банк — примеры тестов, вопросы из которых могут попадаться во время тестирования в Синергии с ответами (даны ответы не на все вопросы)

1. Банк при расчетах платежными поручениями …

может выполнять поручение как поставщика, так и покупателя

выполняет поручение покупателя (плательщика) +

выполняет поручение поставщика (получателя средств)

2. Безналичные расчеты – это …

расчеты, осуществляемые без использования наличных денег

расчеты, осуществляемые как с использованием, так и без использования наличных денег

платежи, осуществляемые только в форме взаимозачетов

3. Биметаллизм – это денежная система, при которой роль всеобщего эквивалента закреплена …

за драгоценными металлами

за двумя металлами

за одним металлом

4. В денежный агрегат М2 входят такие активы, как …

срочные депозиты

банкноты и монета

сертификаты и облигации государственных займов

депозиты до востребования

5. В денежный оборот входит …

В денежный оборот входит …

вексельный оборот

безналичный денежный оборот

налично-денежное обращение

6. В зависимости от темпов прироста цен выделяют …

инфляцию издержек

инфляцию спроса

умеренную инфляцию +

7. В настоящее время официальное содержание золота в рубле

фиксируется на определенный промежуток времени

фиксируется

не фиксируется

8. Встречное движение денег и товаров происходит, когда деньги выполняют функцию …

средства обращения

средства платежа

меры стоимости

9. Движение денег отрывается от движения товаров, когда деньги выполняют функцию …

средства платежа

меры стоимости

средства обращения

10. Денежная система – это …

национальная и иностранные валюты

форма организации денежного оборота в стране

виды денежных знаков

11. Денежный агрегат М0 включает …

Денежный агрегат М0 включает …

наличные деньги в обращении плюс остатки на счетах

наличные деньги в обращении +

наличные деньги в обращении плюс средства во вкладах населения

12. Деньги выполняют функцию меры стоимости …

при обмене товара на товар

при обмене товара на золото

при определении цены товара

13. Деньги выполняют функцию средства обращения …

при выплате процента

при оплате товара путем безналичных расчетов

при оплате товара наличными

14. Деньги выполняют функцию средства платежа …

при покупке ценных бумаг

при выдаче заработной платы

при оплате товара наличными

при уплате налогов

15. Деньги, находящиеся в оборотных кассах расчетно-кассовых центров (РКЦ) ЦБ РФ, …

сокращают массу денег в обращении, т.к. находятся в «резерве»

считаются деньгами, находящимися в обращении

увеличивают массу денег в обращении

не считаются деньгами, находящимися в обращении

16. Деньги, находящиеся в резервных фондах рассчетно-кассовых центров (РКЦ) ЦБ РФ, …

Деньги, находящиеся в резервных фондах рассчетно-кассовых центров (РКЦ) ЦБ РФ, …

считаются деньгами, находящимися в обращении

увеличивают массу денег в обращении

сокращают массу денег в обращении, т.к. находятся в «резерве»

не считаются деньгами, находящимися в обращении

17. Золотовалютный стандарт существовал …

как в рамках биметаллизма, так и в рамках монометаллизма

в рамках монометаллизма +

в рамках биметаллизма

18. Золотой паритет – это …

соотношение валют по их золотому содержанию

соотношение валют по их покупательной способности

соотношение валют

официальное золотое содержание денежной единицы

19. Инфляцию издержек вызывает, в частности, …

снижение валютного курса

кредитная экспансия банков

рост косвенных налогов

20. Инфляцию издержек вызывают … факторы

и денежные, и неденежные

неденежные

денежные

21. Инфляцию спроса вызывает, в частности, …

Инфляцию спроса вызывает, в частности, …

лидерство в ценах

дефицит государственного бюджета

покупка центральным банком иностранной валюты

резкое удорожание нефти

22. Инфляцию спроса вызывают … факторы

неденежные

и денежные, и неденежные

денежные +

23. К квазиденьгам относятся …

векселя

казначейские билеты

депозиты срочные

депозиты до востребования

24. К кредитным деньгам относятся …

депозиты до востребования

казначейские билеты

банкноты

векселя

25. К методам стабилизации денежного обращения относится …

девальвация

инфляция

нуллификация

26. К основным источникам образования ссудного капитала можно отнести …

иностранные займы

денежные накопления государства

амортизацию

реализацию избыточных материальных запасов

сбережения населения

прибыль

27. Коммерческие банки создают деньги …

Коммерческие банки создают деньги …

при выдаче ссуд

при кредитовании на межбанковском рынке

при погашении ссуд

28. Коэффициент монетизации – это …

отношение среднегодовой величины денежной массы к номинальной величине валового внутреннего продукта (ВВП) +

отношение среднегодовой величины денежной массы к национальному доходу

величина, равная скорости обращения денег

29. Коэффициент монетизации характеризует степень обеспеченности экономики …

денежными средствами в безналичной форме

денежными средствами

наличными денежными средствами

Банк «УРАЛСИБ» запустил масштабную рекламную кампанию с Максимом Галкиным

Также были отобраны ключевые медийные интернет-площадки, федеральные радиостанции и наружная реклама, с упором на диджитальные форматы.

— Запуская новую рекламную кампанию, мы ставим задачу поднять уровень знания бренда, омолодить аудиторию и сформировать образ технологичного и современного банка, — рассказал старший вице-президент, руководитель Департамента маркетинга Банка «УРАЛСИБ» Вадим Юрко. — Также перед кампанией стоят и бизнес-задачи, связанные с ростом количества заявок на продукты и количество новых клиентов. Ключевыми продуктами для продвижения в телевизионной рекламе выбраны кредиты наличными, дебетовая карта «Прибыль» и расчетно-кассовое обслуживание для малого бизнеса.

— Также перед кампанией стоят и бизнес-задачи, связанные с ростом количества заявок на продукты и количество новых клиентов. Ключевыми продуктами для продвижения в телевизионной рекламе выбраны кредиты наличными, дебетовая карта «Прибыль» и расчетно-кассовое обслуживание для малого бизнеса.

Как отмечает Вадим Юрко, запуску кампании предшествовала серьезная комплексная работа:

— Первое полугодие мы потратили не только на подготовку к рекламной кампании, но и на решение операционных вопросов, нужно было подготовиться к возросшему клиентскому потоку: был усилен кол-центр, внедрено новое мобильное приложение, запущен новый сайт розничного бизнеса, отлажены ключевые бизнес-процессы. Кроме того, была очень серьезно переработана продуктовая линейка розничного бизнеса: обновлена линейка карточек, пересмотрена программа лояльности «Уралсиб Бонус». Было все сделано для того, чтобы к моменту запуска кампании мы имели готовую, абсолютно привлекательную продуктовую линейку.

— Рад возможности посотрудничать с Банком «УРАЛСИБ» — классный современный банк, которого при всем достигнутом ждет многое и большее впереди, — говорит Максим Галкин. — Естественно, мы подошли креативно, творчески к задаче, представив два интересных образа: один – это сам я как предприниматель, которого привлекают и гибкость работы, и интересные задачи, и планы развития; второй –— Пугалкин, воплощающий страхи, которые есть у людей и бывают и у меня, связанные с бытующими мифами о подводных камнях, ожидающих людей на пути к финансовому благополучию. Мы сняли юмористические ролики, в которых Галкин встречается со своим альтер-эго Пугалкиным. Мне очень нравится работать с командой Банка «УРАЛСИБ», надеюсь, сотрудничество будет плодотворным для всех. Поэтому приглашаю к просмотру всех, кто заинтересуется нашей работой.

— Естественно, мы подошли креативно, творчески к задаче, представив два интересных образа: один – это сам я как предприниматель, которого привлекают и гибкость работы, и интересные задачи, и планы развития; второй –— Пугалкин, воплощающий страхи, которые есть у людей и бывают и у меня, связанные с бытующими мифами о подводных камнях, ожидающих людей на пути к финансовому благополучию. Мы сняли юмористические ролики, в которых Галкин встречается со своим альтер-эго Пугалкиным. Мне очень нравится работать с командой Банка «УРАЛСИБ», надеюсь, сотрудничество будет плодотворным для всех. Поэтому приглашаю к просмотру всех, кто заинтересуется нашей работой.

— Креативным агентством выступило Fancy State, уже имевшее до этого успешный опыт работы с Максимом Галкиным, — рассказал руководитель дирекции креативного сопровождения, директор по стилю Банка «УРАЛСИБ» Данила Разуваев. — Режиссером телевизионных роликов стал Эдуард Оганесян, в послужном списке которого не только большое количество успешных работ в рекламе и кино, но и нашумевший сериал «Чики».

В 2021 году на телеэкраны страны выйдут три ролика, посвященные карте «Прибыль», кредитам наличными и продукту для малого бизнеса. Съемки также будут продолжены в следующем году.

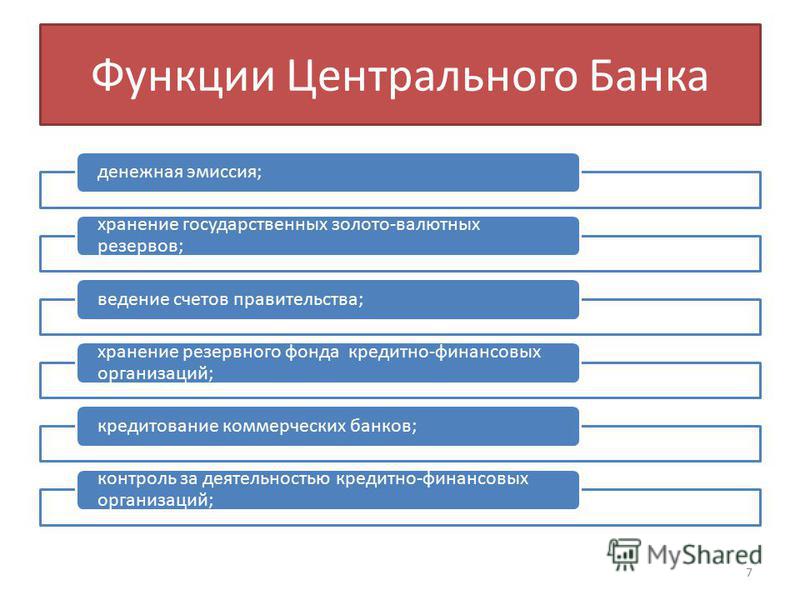

Как центральные банки контролируют денежную массу

Если бы экономика страны была человеческим телом, то ее сердцем был бы центральный банк. И так же, как сердце работает, чтобы перекачивать живительную кровь по всему телу, центральный банк закачивает деньги в экономику, чтобы поддерживать ее здоровье и рост. Иногда экономике нужно меньше денег, а иногда — больше.

Методы, которые центральные банки используют для контроля количества денег, различаются в зависимости от экономической ситуации и власти центрального банка.В Соединенных Штатах центральным банком является Федеральная резервная система, которую часто называют ФРС. Другие известные центральные банки включают Европейский центральный банк, Швейцарский национальный банк, Банк Англии, Народный банк Китая и Банк Японии.

Давайте рассмотрим некоторые из распространенных способов, которыми центральные банки контролируют денежную массу — количество денег в обращении по всей стране.

Ключевые выводы

- Чтобы экономика страны оставалась здоровой, ее центральный банк регулирует количество денег в обращении.

- Влияние на процентные ставки, печать денег и установление требований к банковским резервам — все это инструменты, которые центральные банки используют для контроля денежной массы.

- Другие тактики, используемые центральными банками, включают операции на открытом рынке и количественное смягчение, которые включают продажу или скупку государственных облигаций и ценных бумаг.

Почему количество денег имеет значение

Количество денег, обращающихся в экономике, влияет как на микро-, так и на макроэкономические тенденции. На микроуровне большое количество бесплатных и легких денег означает, что люди и предприятия тратят больше.Физическим лицам легче получить личные ссуды, автокредиты или жилищную ипотеку; компаниям также легче получить финансирование.

На макроэкономическом уровне количество денег, обращающихся в экономике, влияет на такие вещи, как валовой внутренний продукт, общий рост, процентные ставки и уровень безработицы. Центральные банки стремятся контролировать количество денег в обращении для достижения экономических целей и воздействия на денежно-кредитную политику.

Печать денег

Когда-то нации привязывали свои валюты к золотому стандарту, который ограничивал их возможности производства.Но это закончилось к середине 20 века, и теперь центральные банки могут увеличить количество денег в обращении, просто напечатав их. Они могут напечатать столько денег, сколько захотят, хотя это влечет за собой последствия.

Простая печать большего количества денег не влияет на объем производства или объем производства, поэтому сами деньги становятся менее ценными. Поскольку это может вызвать инфляцию, центральные банки не могут просто печатать больше денег.

Установить резервные требования

Один из основных методов, используемых всеми центральными банками для контроля количества денег в экономике, — это резервные требования.Как правило, центральные банки предписывают депозитным учреждениям (то есть коммерческим банкам) хранить определенную сумму средств в резерве (хранящуюся в хранилищах или в центральном банке) против суммы депозитов на счетах их клиентов.

Таким образом, определенная сумма денег всегда сохраняется и никогда не обращается. Допустим, центральный банк установил обязательные резервы на уровне 9%. Если у коммерческого банка общая сумма депозитов составляет 100 миллионов долларов, он должен выделить 9 миллионов долларов для удовлетворения требований к резервированию.Он может пустить в обращение оставшиеся 91 миллион долларов.

Когда центральный банк хочет, чтобы в экономику обращалось больше денег, он может снизить резервные требования. Это означает, что банк может ссудить больше денег. Если он хочет уменьшить количество денег в экономике, он может увеличить резервные требования. Это означает, что у банков меньше денег для выдачи ссуд, и поэтому они будут более разборчивы в выдаче ссуд.

Центральные банки периодически корректируют нормы резервирования, которые они устанавливают для банков.В Соединенных Штатах (с 16 января 2020 г.) более мелкие депозитные учреждения с чистыми операционными счетами до 16,9 млн долларов освобождаются от поддержания резерва. Средние организации со счетами от 16,9 до 127,5 млн долларов должны выделить 3% обязательств в качестве резерва. Учреждения с суммой более 127,5 миллионов долларов имеют 10% резервное требование.

26 марта 2020 года, в ответ на пандемию коронавируса, ФРС снизила нормативы обязательных резервов до 0%, отменив резервные требования для всех U.Иными словами, S. депозитарные учреждения.

Влияние на процентную ставку

В большинстве случаев центральный банк не может напрямую устанавливать процентные ставки по ссудам, таким как ипотека, автокредиты или личные ссуды. Однако у центрального банка есть определенные инструменты, чтобы подтолкнуть процентные ставки к желаемому уровню. Например, центральный банк владеет ключом к учетной ставке — ставке, по которой коммерческие банки получают займы у центрального банка (в Соединенных Штатах это называется федеральной учетной ставкой).

Когда банки получают заем в центральном банке по более низкой ставке, они передают эти сбережения, снижая стоимость кредитов для своих клиентов. Более низкие процентные ставки приводят к увеличению заимствований, а это означает, что количество денег в обращении увеличивается.

Участие в операциях на открытом рынке

Центральные банки влияют на количество денег в обращении, покупая или продавая государственные ценные бумаги посредством процесса, известного как операции на открытом рынке (OMO). Когда центральный банк стремится увеличить количество денег в обращении, он покупает государственные ценные бумаги у коммерческих банков и учреждений.Это высвобождает активы банка: теперь у них есть больше денег для ссуд. Центральные банки проводят такого рода расходы как часть экспансионистской или смягчающей денежно-кредитной политики, которая снижает процентную ставку в экономике.

Обратное происходит в случае, когда нужно удалить деньги из системы. В Соединенных Штатах Федеральная резервная система использует операции на открытом рынке для достижения целевой ставки по федеральным фондам — процентной ставки, по которой банки и учреждения ссужают друг другу деньги в одночасье. Каждая пара кредитования-заимствования согласовывает свою собственную ставку, и средняя из них является ставкой по федеральным фондам.Ставка по федеральным фондам, в свою очередь, влияет на все остальные процентные ставки. Операции на открытом рынке — широко используемый инструмент, поскольку они гибкие, простые в использовании и эффективные.

Ввести программу количественного смягчения

В тяжелые экономические времена центральные банки могут сделать еще один шаг вперед в операциях на открытом рынке и внедрить программу количественного смягчения. При количественном смягчении центральные банки создают деньги и используют их для скупки активов и ценных бумаг, таких как государственные облигации.Эти деньги поступают в банковскую систему по мере их поступления в качестве оплаты активов, приобретенных центральным банком. Резервы банков увеличиваются на эту сумму, что побуждает банки выдавать больше ссуд, а также помогает снизить долгосрочные процентные ставки и стимулировать инвестиции.

После финансового кризиса 2007–2008 годов Банк Англии и Федеральная резервная система запустили программы количественного смягчения. Совсем недавно Европейский центральный банк и Банк Японии также объявили о планах количественного смягчения.

Итог

Центральные банки прилагают все усилия, чтобы экономика страны оставалась здоровой. Одним из способов достижения этой цели центральными банками является контроль количества денег, обращающихся в экономике. Их инструменты включают, среди прочего, влияние на процентные ставки, установление резервных требований и использование тактики операций на открытом рынке. Правильное количество денег в обращении имеет решающее значение для обеспечения стабильной и устойчивой экономики.

Основы денежно-кредитной политики

Основы денежно-кредитной политики

Введение

Термин «денежно-кредитная политика» относится к тому, что делает Федеральная резервная система, центральный банк страны, чтобы влиять на количество денег и кредита в США.С. экономика. То, что происходит с деньгами и кредитом, влияет на процентные ставки (стоимость кредита) и показатели экономики США.

Проверьте свои знания о денежно-кредитной политике с помощью этой викторины. Также доступны дополнительные викторины.

Что такое инфляция и как она влияет на экономику?

Инфляция — это устойчивое повышение общего уровня цен, которое эквивалентно снижению стоимости или покупательной способности денег.Если предложение денег и кредита будет увеличиваться слишком быстро с течением времени, результатом может стать инфляция.

Каковы цели денежно-кредитной политики?

Цели денежно-кредитной политики — способствовать максимальной занятости, стабильным ценам и умеренным долгосрочным процентным ставкам. Осуществляя эффективную денежно-кредитную политику, ФРС может поддерживать стабильные цены, тем самым поддерживая условия для долгосрочного экономического роста и максимальной занятости.

Какие инструменты денежно-кредитной политики?

Три инструмента денежно-кредитной политики Федеральной резервной системы — это операции на открытом рынке, учетная ставка и резервные требования.

Операции на открытом рынке включают покупку и продажу государственных ценных бумаг. Термин «открытый рынок» означает, что ФРС не решает самостоятельно, с какими дилерами по ценным бумагам она будет вести дела в конкретный день. Скорее, выбор вытекает из «открытого рынка», на котором различные дилеры по ценным бумагам, с которыми ведет дела ФРС, — первичные дилеры — конкурируют на основе цены. Операции на открытом рынке являются гибкими и поэтому являются наиболее часто используемым инструментом денежно-кредитной политики.

Ставка дисконтирования — это процентная ставка, взимаемая Федеральными резервными банками с депозитных учреждений по краткосрочным займам.

Резервные требования — это части депозитов, которые банки должны хранить либо в своих хранилищах, либо на депозитах в Федеральном резервном банке.

Что такое операции на открытом рынке?

ФРС использует операции на открытом рынке в качестве основного инструмента для воздействия на предложение банковских резервов. Этот инструмент состоит из покупок и продаж финансовых инструментов Федеральной резервной системой, обычно ценных бумаг, выпущенных США.S. Казначейство, федеральные агентства и государственные предприятия. Операции на открытом рынке осуществляются отделом внутренней торговли Федерального резервного банка Нью-Йорка под руководством FOMC. Сделки совершаются с первичными дилерами.

Когда ФРС хочет увеличить резервы, она покупает ценные бумаги и платит за них, делая депозит на счет, открытый в ФРС банком первичного дилера. Когда ФРС хочет сократить резервы, она продает ценные бумаги и собирает деньги с этих счетов.В большинстве случаев ФРС не хочет постоянно увеличивать или уменьшать резервы, поэтому обычно проводит операции, отмененные в течение нескольких дней. Торгуя ценными бумагами, ФРС влияет на размер банковских резервов, который влияет на ставку по федеральным фондам или ставку однодневного кредитования, по которой банки занимают резервы друг у друга.

Ставка по федеральным фондам чувствительна к изменениям спроса и предложения резервов в банковской системе и, таким образом, является хорошим индикатором доступности кредита в экономике.

Какова роль Федерального комитета по открытым рынкам (FOMC)?

он FOMC формулирует денежно-кредитную политику страны. Члены FOMC с правом голоса состоят из семи членов Совета управляющих (BOG), президента Федерального резервного банка Нью-Йорка и президентов четырех других резервных банков, которые работают на основе ротации в течение одного года. Все президенты Резервного банка участвуют в обсуждениях политики FOMC независимо от того, являются они членами с правом голоса или нет.Председатель Совета управляющих председательствует на заседании FOMC.

FOMC обычно собирается восемь раз в год в Вашингтоне, округ Колумбия. На каждом заседании комитет обсуждает перспективы экономики США и варианты денежно-кредитной политики.

Что происходит на заседании FOMC?

Во-первых, высокопоставленный чиновник Федерального резервного банка Нью-Йорка обсуждает события на финансовых и валютных рынках, а также подробности деятельности отделов внутренней и внешней торговли ФРС Нью-Йорка после предыдущего заседания FOMC.Старшие сотрудники Совета управляющих (BOG) представляют свои экономические и финансовые прогнозы. Управляющие и президенты Резервных банков (включая тех, кто в настоящее время не голосует) представляют свои взгляды на экономические перспективы. Директор по денежно-кредитным вопросам BOG обсуждает варианты денежно-кредитной политики (без рекомендаций по политике). Затем члены FOMC обсуждают свои политические предпочтения. Наконец, голосование FOMC.

Как реализуется политика FOMC?

По завершении каждого заседания FOMC Комитет выпускает заявление, которое включает целевую ставку по федеральным фондам, объяснение решения и итоги голосования, включая имена избирателей и предпочтительные действия тех, кто не согласен.Для реализации этой политики Комитет издает директиву Управлению внутренней торговли ФРС Нью-Йорка, которая направляет реализацию политики Комитета посредством операций на открытом рынке. Перед проведением операций на открытом рынке сотрудники Федерального резервного банка Нью-Йорка собирают и анализируют данные и разговаривают с банками и другими лицами, чтобы оценить сумму банковских резервов, которые должны быть добавлены или истощены в этот день. Затем они совещаются с официальными лицами ФРС в Вашингтоне, которые проводят свой ежедневный анализ и приходят к консенсусу относительно размера и условий операций.Затем представитель ФРС Нью-Йорка отправляет сообщение основным дилерам, чтобы указать на намерение ФРС купить или продать ценные бумаги, и дилеры подают заявки или предложения в зависимости от обстоятельств.

Протокол каждого заседания FOMC публикуется через три недели после заседания и доступен для общественности. Иногда между заседаниями FOMC вносит изменения в денежно-кредитную политику.

В то время как президенты Федерального резервного банка обсуждают свои региональные экономики в своих презентациях на заседаниях FOMC, они основывают свои политические голоса на национальных, а не на местных условиях.

Почему ФРС обычно проводит операции на открытом рынке несколько раз в неделю?

Подавляющее большинство операций на открытом рынке не предназначены для изменения денежно-кредитной политики. Вместо этого операции на открытом рынке проводятся ежедневно, чтобы не допустить, чтобы технические, временные силы слишком далеко отодвинули эффективную ставку по федеральным фондам от целевой.

инструментов денежно-кредитной политики: как они работают

У центральных банков есть четыре основных инструмента денежно-кредитной политики: обязательные резервы, операции на открытом рынке, учетная ставка и проценты по резервам.Большинство центральных банков также имеют в своем распоряжении гораздо больше инструментов. Вот четыре основных инструмента и то, как они работают вместе для поддержания здорового экономического роста.

Ключевые выводы

- Центральные банки имеют четыре основных денежно-кредитных инструмента для управления денежной массой.

- Это обязательные резервы, операции на открытом рынке, ставка дисконтирования и проценты по избыточным резервам.

- Эти инструменты могут способствовать расширению или сокращению экономического роста.

- Федеральная резервная система создала новые мощные инструменты, чтобы справиться с современной рецессией.

Резервные требования

Требование резервирования относится к деньгам, которые банки должны держать под рукой в течение ночи. Они могут хранить резервы в своих хранилищах или в центральном банке. Низкие резервные требования позволяют банкам ссужать больше своих депозитов. Это экспансионистский, потому что он создает кредит.

Требование высоких резервов ограничено. Это дает банкам меньше денег для ссуд. Это особенно тяжело для небольших банков, потому что им изначально нечего кредитовать.Вот почему большинство центральных банков не вводят резервные требования для малых банков. Центральные банки редко меняют требования к резервам, потому что банкам-членам сложно изменить свои процедуры.

Операции на открытом рынке

Операции на открытом рынке — это когда центральные банки покупают или продают ценные бумаги. Они покупаются в частных банках страны или продаются им. Когда центральный банк покупает ценные бумаги, он добавляет денежные средства в резервы банков. Это дает им больше денег для ссуд.Когда центральный банк продает ценные бумаги, он помещает их на балансы банков и сокращает свои денежные остатки. Банку стало меньше кредитовать. Центральный банк покупает ценные бумаги, когда хочет проводить экспансионистскую денежно-кредитную политику. Он продает их, когда проводит сдерживающую денежно-кредитную политику.

Федеральная резервная система США использует операции на открытом рынке для управления ставкой по федеральным фондам. Вот как работает ставка ФРС. Если банк не может выполнить резервные требования, он берет кредит в другом банке, у которого есть избыточные наличные деньги.Сумма заимствования называется федеральными средствами. Выплачиваемая им процентная ставка — это ставка федерального фонда. Федеральный комитет по открытым рынкам (FOMC) на своих заседаниях устанавливает цель для ставки по федеральным фондам. Он использует операции на открытом рынке, чтобы побудить банки к достижению цели.

Ставка ФРС — самый известный из инструментов ФРС.

Количественное смягчение (QE) — это операции на открытом рынке по покупке долгосрочных облигаций, что приводит к снижению долгосрочных процентных ставок. Перед Великой рецессией ФРС держала на своем балансе от 700 до 800 миллиардов долларов казначейских нот.Он добавлял или вычитал, чтобы повлиять на политику, но оставался в этом диапазоне.

В ответ на рецессию ФРС снизила ставку по федеральным фондам до самого низкого уровня, в диапазоне от 0% до 0,25%. Эта ставка является ориентиром для всех краткосрочных процентных ставок. Затем ФРС потребовалось внедрить количественное смягчение в качестве вторичного инструмента, чтобы удерживать долгосрочные процентные ставки на низком уровне. В результате к 2014 году объем казначейских векселей и ценных бумаг с ипотечным покрытием увеличился до более чем 4 триллионов долларов.

По мере улучшения экономики он позволил этим ценным бумагам истечь в надежде на нормализацию своего баланса.Когда разразилась рецессия 2020 года, ФРС быстро восстановила количественное смягчение. К маю 2020 года он увеличил свои активы до более чем 7 триллионов долларов.

Ставка скидки

Ставка дисконтирования — это ставка, которую центральные банки взимают со своих банков-членов за заимствование в рамках своего дисконтного окна. Поскольку она выше, чем ставка по федеральным фондам, банки используют ее только в том случае, если они не могут заимствовать средства у других банков.

Использование окна скидок также имеет клеймо. Финансовое сообщество предполагает, что у любого банка, использующего дисконтное окно, проблемы.Только отчаявшийся банк, которому отказали другие, воспользуется дисконтным окном.

Процентная ставка по избыточным резервам

Четвертый инструмент был создан в ответ на финансовый кризис 2008 года. Федеральная резервная система, Банк Англии и Европейский центральный банк платят проценты по любым избыточным резервам, хранящимся в банках. Если ФРС хочет, чтобы банки выдавали больше ссуд, она снижает ставку, выплачиваемую по избыточным резервам. Если он хочет, чтобы банки ссужали меньше, он повышает ставку.

Процентная ставка по резервам также поддерживает целевую ставку по федеральным фондам.Банки не будут ссужать федеральные фонды по ставке ниже ставки, которую они получают от ФРС по этим резервам.

Как работают эти инструменты

Инструменты центрального банка работают за счет увеличения или уменьшения общей ликвидности. Это сумма капитала, которую можно инвестировать или ссудить. Это также деньги и кредиты, которые тратят потребители. Технически это больше, чем денежная масса, известная как M1 и M2. Символ M1 обозначает валюту и чековый депозит. M2 — это фонды денежного рынка, компакт-диски и сберегательные счета.Поэтому, когда люди говорят, что инструменты центрального банка влияют на денежную массу, они недооценивают влияние.

Прочие инструменты

Многие центральные банки также используют таргетирование инфляции. Они хотят, чтобы потребители поверили в рост цен, чтобы у них было больше шансов купить сейчас, а не позже. Наиболее распространенный целевой показатель инфляции — 2%. Он достаточно близок к нулю, чтобы избежать болезненных эффектов галопирующей инфляции, но достаточно высок, чтобы предотвратить дефляцию.

В 2020 году ФРС запустила Программу кредитования Мэйн-стрит, чтобы помочь малому и среднему бизнесу, пострадавшему от пандемии COVID-19.

Многие другие инструменты ФРС были созданы для борьбы с финансовым кризисом 2008 года. Эти программы предоставили банкам кредит, чтобы они не закрылись. ФРС также поддержала фонды денежного рынка, рынки кредитных карт и коммерческих бумаг.

Банк | финансы | Britannica

Основная банковская практика состоит из займов и кредитования. Как и в других компаниях, операции должны основываться на капитале, но банки используют сравнительно небольшой объем собственного капитала по сравнению с общим объемом их операций.Вместо этого банки используют средства, полученные через депозиты, и в качестве меры предосторожности поддерживают счета капитала и резервные счета для защиты от потерь по своим кредитам и инвестициям и для обеспечения непредвиденного снятия наличных. Настоящие банки отличаются от других видов финансовых посредников тем, что по крайней мере некоторые из их обязательств (также известных как долговые расписки) легко переводятся или «расходуются», что позволяет этим обязательствам служить средством обмена, то есть деньгами.

Виды банков

Основными типами банков в современном индустриальном мире являются коммерческие банки, которые обычно представляют собой коммерческие фирмы частного сектора, и центральные банки, которые являются учреждениями государственного сектора.Коммерческие банки принимают депозиты от населения и предоставляют различные виды ссуд (включая коммерческие, потребительские ссуды и ссуды на недвижимость) физическим и юридическим лицам и, в некоторых случаях, правительствам. Центральные банки, напротив, имеют дело в основном со своими спонсирующими национальными правительствами, с коммерческими банками и друг с другом. Помимо приема депозитов от этих клиентов и предоставления им кредитов, центральные банки также выпускают бумажную валюту и несут ответственность за регулирование коммерческих банков и национальных денежных запасов.

Получите подписку Britannica Premium и получите доступ к эксклюзивному контенту. Подпишитесь сейчасТермин коммерческий банк охватывает учреждения, начиная от небольших соседних банков и заканчивая крупными столичными учреждениями или многонациональными организациями с сотнями отделений. Хотя банковское регулирование США ограничивало развитие общенациональных банковских цепочек на протяжении большей части 20-го века, законодательство 1994 года, смягчающее эти ограничения, привело к тому, что американские коммерческие банки организовались по образцу своих европейских коллег, которые обычно имели офисы и отделения банков во многих регионах.

В Соединенных Штатах существует различие между коммерческими банками и так называемыми сберегательными учреждениями, которые включают ссудо-сберегательные ассоциации (ссудо-сберегательные ассоциации), кредитные союзы и сберегательные банки. Как и коммерческие банки, сберегательные учреждения принимают депозиты и финансируют ссуды, но, в отличие от коммерческих банков, сберегательные учреждения традиционно ориентировались на жилищное ипотечное кредитование, а не на коммерческое кредитование. Росту отдельной сберегательной индустрии в Соединенных Штатах в значительной степени способствовали правила, уникальные для этой страны; Таким образом, этим банкам нет аналогов в других странах мира.Более того, их влияние ослабло: повсеместное дерегулирование американских коммерческих банков, начавшееся после банкротства ссуд и ссуд в конце 1980-х годов, ослабило конкурентоспособность таких банков и поставило под сомнение будущее сберегательной индустрии США.

Хотя эти и другие учреждения часто называют банками, они не выполняют всех банковских функций, описанных выше, и их лучше всего классифицировать как финансовых посредников. Учреждения, попадающие в эту категорию, включают финансовые компании, сберегательные банки, инвестиционные банки (которые работают в основном с крупными бизнес-клиентами и в основном занимаются андеррайтингом и распределением новых выпусков корпоративных облигаций и акций), трастовые компании, финансовые компании (которые специализируются на предоставление рискованных ссуд и отказ от депозитов), страховые компании, компании паевых инвестиционных фондов, банки жилищного кредитования или ссудо-сберегательные ассоциации.Один из конкретных типов коммерческих банков, торговый банк (известный как инвестиционный банк в Соединенных Штатах), занимается инвестиционной банковской деятельностью, такой как консультирование по вопросам слияний и поглощений. В некоторых странах, включая Германию, Швейцарию, Францию и Италию, так называемые универсальные банки предоставляют как традиционные (или «узкие») коммерческие банковские услуги, так и различные небанковские финансовые услуги, такие как андеррайтинг ценных бумаг и страхование. В других странах нормативные акты, давно установившиеся обычаи или сочетание того и другого ограничивают степень участия коммерческих банков в предоставлении небанковских финансовых услуг.

Что такое денежно-кредитная политика? — Эконом

Денежно-кредитная политика — это то, как страна контролирует свою денежную массу. Центральные банки обычно отвечают за денежно-кредитную политику. Если дела идут неважно — безработица высока, рост — низок, — тогда большее количество денег, циркулирующих в экономике, облегчает людям получение ссуд для крупных инвестиций, что помогает экономике возобновить работу. Это называется экспансионистской или мягкой денежно-кредитной политикой.

Но когда дела идут действительно хорошо, иногда может возникнуть проблема инфляции, когда цены на все неуклонно растут.В таких ситуациях центральный банк может захотеть забрать часть денег из системы. Идея состоит в том, что чем меньше денег в экономике, тем ценнее каждая единица. Таким образом, уменьшая денежную массу, центральный банк может поддерживать стоимость своих денег и остановить инфляцию.

Основным способом контроля денежной массы центральными банками является покупка и продажа государственного долга в форме краткосрочных государственных облигаций . Экономисты называют это «операциями на открытом рынке», потому что центральный банк продает облигации на открытом рынке.Центральным банкам обычно принадлежит большая часть долга своих стран. Когда они хотят сократить денежную массу, они могут продать часть этого долга банкам или инвесторам. Люди отдают деньги на покупку долга, и деньги забираются из экономики, поскольку деньги, которые раньше переходили от человека к человеку, исчезают в центральном банке. Когда центральный банк хочет добавить больше денег в экономику, он может покупать долги, вынимая государственный долг из экономики и заменяя его новыми деньгами.

Вся эта покупка и продажа облигаций влияет на процентную ставку тоже .Изменяя спрос и предложение на долг, центральные банки могут изменить процентную ставку, чтобы повлиять на количество людей, берущих новые ссуды. Изменение процентной ставки позволяет центральным банкам также косвенно влиять на денежную массу, потому что каждая ссуда, которую выдает банк, фактически создает денег.

У центральных банков есть другие инструменты для косвенного контроля денежной массы, такие как требование к банкам держать больше денег под рукой (так называемые резервные требования) или изменение процентной ставки, по которой они ссужают деньги частным банкам.В последние годы центральные банки также экспериментировали с новой политикой, называемой количественным смягчением, — в основном это версия покупки облигаций с турбонаддувом.

% PDF-1.5 % 1 0 объект > эндобдж 4 0 obj (Вступление) эндобдж 5 0 obj > эндобдж 8 0 объект (Связанная литература) эндобдж 9 0 объект > эндобдж 12 0 объект (Модель) эндобдж 13 0 объект > эндобдж 16 0 объект (Окружающая обстановка) эндобдж 17 0 объект > эндобдж 20 0 объект (Тайминг, законы движения и банковские проблемы) эндобдж 21 0 объект > эндобдж 24 0 объект (Характеристика проблемы банка) эндобдж 25 0 объект > эндобдж 28 0 объект (Спрос на ссуду) эндобдж 29 0 объект > эндобдж 32 0 объект (Баланс ФРС и ее операции) эндобдж 33 0 объект > эндобдж 36 0 объект (Рыночный клиринг, эволюция капитала и равновесия банка) эндобдж 37 0 объект > эндобдж 40 0 объект (Настоящее закрытие модели) эндобдж 41 0 объект > эндобдж 44 0 объект (Обсуждение — Особенности модели) эндобдж 45 0 объект > эндобдж 48 0 объект (Теоретический анализ) эндобдж 49 0 объект > эндобдж 52 0 объект (Премия за ликвидность и управление ликвидностью) эндобдж 53 0 объект > эндобдж 56 0 объект (Предельный случай I: банки с нейтральным риском \ (0 = x «010D = 0 \).) эндобдж 57 0 объект > эндобдж 60 0 объект (Предельный случай II: отсутствие шоков при выводе \ (Pr \ (0 = x «0121 = 0 \) = 1 \).) эндобдж 61 0 объект > эндобдж 64 0 объект (Предельный случай III: граница от нуля до нижней \ (rDW = rER = 0 \).) эндобдж 65 0 объект > эндобдж 68 0 объект (Калибровка) эндобдж 69 0 объект > эндобдж 72 0 объект (Дисперсия роста депозита) эндобдж 73 0 объект > эндобдж 76 0 объект (Значения параметров) эндобдж 77 0 объект > эндобдж 80 0 объект (Портфель устойчивого состояния равновесия) эндобдж 81 0 объект > эндобдж 84 0 объект (Функции политики — Указанные цены) эндобдж 85 0 объект > эндобдж 88 0 объект (Переходная динамика) эндобдж 89 0 объект > эндобдж 92 0 объект (Убыток капитала) эндобдж 93 0 объект > эндобдж 96 0 объект (Потребности в капитале) эндобдж 97 0 объект > эндобдж 100 0 объект (Увеличение предупредительных резервов) эндобдж 101 0 объект > эндобдж 104 0 объект (Банковские пробеги) эндобдж 105 0 объект > эндобдж 108 0 объект (Закрытие межбанковского рынка) эндобдж 109 0 объект > эндобдж 112 0 объект (Спрос на кредит) эндобдж 113 0 объект > эндобдж 116 0 объект (Окно скидок и проценты по резервам) эндобдж 117 0 объект > эндобдж 120 0 объект (Нетрадиционные операции на открытом рынке) эндобдж 121 0 объект > эндобдж 124 0 объект (Приложение — Какие гипотезы соответствуют фактам кризиса?) эндобдж 125 0 объект > эндобдж 128 0 объект (Денежные факты) эндобдж 129 0 объект > эндобдж 132 0 объект (Банковские факты) эндобдж 133 0 объект > эндобдж 136 0 объект (Обсуждение — Шоки во время финансового кризиса в США) эндобдж 137 0 объект > эндобдж 140 0 объект (Выводы) эндобдж 141 0 объект > эндобдж 144 0 объект (Доказательства) эндобдж 145 0 объект > эндобдж 147 0 объект (Доказательство предложений 1, 2 и 3) эндобдж 148 0 объект > эндобдж 151 0 объект (Доказательство предложения 2) эндобдж 152 0 объект > эндобдж 155 0 объект (Доказательство предложения \ 0403) эндобдж 156 0 объект > эндобдж 159 0 объект (Доказательство предложения 4) эндобдж 160 0 объект > эндобдж 163 0 объект (Эволюция распределения капитала банка) эндобдж 164 0 объект > эндобдж 167 0 объект (Анализ данных) эндобдж 168 0 объект > эндобдж 171 0 объект (Алгоритм) эндобдж 172 0 объект > эндобдж 174 0 объект (Устойчивое состояние) эндобдж 175 0 объект > эндобдж 177 0 объект (Переходная динамика) эндобдж 178 0 объект > эндобдж 181 0 объект (Получение требования по ссуде) эндобдж 182 0 объект > эндобдж 185 0 объект (Микрофонд для спроса на ссуды и предложения депозитов) эндобдж 186 0 объект > эндобдж 189 0 объект (Домохозяйства) эндобдж 190 0 объект > эндобдж 193 0 объект (Проблема фирмы — Долг Лиланда-Тофта) эндобдж 194 0 объект > эндобдж 197 0 объект> ручей х څ XYsF ~ ׯ * 0O + [z- $ U # rV8 ^ f * Oozz + / _ zx {^ ygӳeqeũT {W {qyRd: $: 5 #, a / AX͓0XZNʊ (oLEηqE) rǨV% = & CyDTE

Что такое центральный банк и для чего он нужен?

Центральные банки — важные учреждения, обычно ориентированные на поддержание стабильности цен, максимальное увеличение занятости и помощь экономике страны.Эксперты согласны с тем, что центральные банки работают лучше всего, когда они четко представляют свои цели и политику, независимы от правительства и не находятся под влиянием политики, когда они заслуживают доверия или которым доверяют. Хотя центральные банки имеют некоторое сходство в целях, функциях и структуре, центральные банки в разных местах работают по-разному. Чтобы проиллюстрировать, что они делают, как работают и почему они важны для вас, давайте рассмотрим Федеральную резервную систему США.

Центральным банком США является Федеральная резервная система США или ФРС.Ему около века, и он возник в результате кризиса.

В 1907 году Соединенные Штаты охватила финансовая паника. Частично это характеризовалось массовым изъятием средств из банков, которые происходят, когда большинство клиентов банка паникуют по поводу экономического кризиса и одновременно пытаются вывести свои деньги. Банк не может выполнить все запросы, потому что физически не хранит все внесенные деньги. (Банки ссужают большую часть этих депозитов новым или развивающимся предприятиям или, например, физическим лицам, покупающим дом или автомобиль.Проценты по этим займам — это то, как банки зарабатывают деньги.) Центральные банки ссужают деньги коммерческим банкам во время кризиса, чтобы они не рухнули; вот почему центральный банк называется кредитором последней инстанции . И это одна из причин, по которой центральные банки имеют значение.

Во время паники 1907 года в экономической системе США не было центрального банка. Не имея возможности выступить в качестве кредитора последней инстанции, финансист Дж. П. Морган сам взял на себя эту роль и пришел на помощь финансовой системе.Тот факт, что одному богатому банкиру (и некоторым из его богатых друзей-банкиров) пришлось выручить экономику, создал стимул для правительства провести банковские реформы. Поэтому в 1913 году президент Вудро Вильсон подписал Закон о Федеральной резервной системе, создав Федеральную резервную систему США, собственный центральный банк Соединенных Штатов.

ФРС была создана для стабилизации экономики и обеспечения более плавных и стабильных операций. Политики полагали, что если бы экономика США была здоровой и стабильной, иностранные компании были бы более склонны вести бизнес в стране.

Сегодня у ФРС есть две основные цели в так называемом двойном мандате.

Этими целями являются стабильность цен, низкая инфляция (около 2 процентов) и максимальная занятость. Технически это три цели, но поскольку стабильность цен и инфляция напрямую связаны, эксперты говорят, что у ФРС есть две основные цели, или так называемый двойной мандат. Поскольку эти две цели по своей сути находятся в противоречии друг с другом, ФРС действует по принципу Златовласки: пытается обеспечить рост экономики и создание новых рабочих мест, не позволяя ей расти слишком быстро во избежание слишком сильного роста инфляции.

Хотя двойной мандат является наиболее важной частью работы ФРС, у него есть и другие обязанности. Он способствует стабильности финансовой системы, контролирует и регулирует деятельность финансовых учреждений, включая коммерческие банки, работает над тем, чтобы системы, используемые для проведения финансовых транзакций, были безопасными и эффективными, и выступает за защиту потребителей. ФРС также вводит в обращение доллары, которые мы используем.

Как ФРС достигает своих целей?

ФРС хочет сохранить стабильные цены и инфляцию на уровне около 2 процентов и стремится к максимальной занятости.Но ФРС не Конгресс и не может принимать законы, регулирующие экономику. Таким образом, он действует косвенно, изменяя денежную массу или количество денег в экономике. Для этого у ФРС есть несколько инструментов политики, включая установление целевой процентной ставки.

Помните, что частные лица и корпорации получают ссуды в банках? Когда банк ссужает вам деньги, он заставляет вас платить проценты, скажем, 5 или 10 процентов от суммы ссуды. Выплачивая ссуду, вы также платите кредитору проценты.Процентные ставки и денежная масса имеют обратную зависимость. Когда процентные ставки низкие, вы можете позволить себе занимать больше или больше людей могут позволить себе брать займы; таким образом, денежная масса (то есть количество денег в экономике) увеличивается. Обратное также верно.

ФРС также оговаривает, сколько денег коммерческие банки должны иметь под рукой и не могут давать ссуды; устанавливает процентную ставку, которую коммерческие банки платят за краткосрочные ссуды от Федерального резервного банка; и покупает и продает ценные бумаги, в основном государственные долговые расписки.Каждый из этих вариантов дает возможность увеличить или уменьшить денежную массу. Например, когда ФРС сообщает банкам, что они могут держать меньше денег в наличии, что фактически позволяет им ссужать больше денег, процентные ставки снижаются, а денежная масса увеличивается. Но если коммерческим банкам требуется держать под рукой больше денег, процентные ставки повышаются, а денежная масса уменьшается.

ФРС может проводить сдерживающую денежно-кредитную политику — то есть использовать инструменты для уменьшения денежной массы — когда она хочет замедлить экономику и обуздать инфляцию; он проводит экспансионистскую денежно-кредитную политику , т. е. использует инструменты для увеличения денежной массы, когда он хочет придать энергии экономике и стимулировать рост.

Как действия (или бездействие) ФРС влияют на вашу жизнь?

Самый простой способ увидеть влияние ФРС на вашу жизнь — это сосредоточиться на процентных ставках. Ранее мы обсуждали, как инструменты, которые ФРС использует для регулирования денежной массы, напрямую влияют на процентные ставки, которые коммерческие банки взимают с таких клиентов, как вы. И эти процентные ставки влияют на все: что вы можете позволить себе купить, какие рабочие места доступны, а также цены на товары и услуги.

Когда вы подаете заявку на получение кредитной карты или ссуды, например, на покупку дома или автомобиля, вы ожидаете уплаты процентов за заемные деньги.Более низкие процентные ставки означают, что вы можете занимать деньги дешевле, а поскольку у вас есть доступ к большему количеству денег, вы, вероятно, потратите больше денег. Это помогает вам покупать то, что вам нужно, а также помогает экономике расти, потенциально способствуя росту инфляции. Более низкие процентные ставки по бизнес-кредитам означают, что компании могут занимать деньги дешевле и, таким образом, иметь доступ к большему количеству денег, что дает им возможность тратить больше денег, скажем, на найм сотрудников или повышение заработной платы. Конечно, более высокие процентные ставки делают наоборот. Люди и предприятия обычно тратят меньше и больше откладывают при высоких процентных ставках, что помогает замедлить рост экономики и часто приводит к дефляции.Дефляция может сделать заимствования более дорогими, а рынок труда — более конкурентоспособным, но при этом увеличивает покупательную способность ваших долларов.

Уберечь экономику от перегрева и переохлаждения — это обманчиво просто. Но на практике это огромная ответственность, требующая глубокого понимания того, как инструменты, которыми располагает ФРС, влияют на экономику, а также как справляться с потрясениями и экономическими кризисами, когда они случаются. Как выразился бывший председатель ФРС Уильям Макчесни Мартин, задача ФРС — «убрать чашу с пуншем сразу после начала вечеринки».