СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФУНКЦИОНИРОВАНИЯ КАЗАХСТАНСКОГО ДЕНЕЖНОГО РЫНКА.. 5

1.1 Денежный рынок. Инструменты денежного рынка. 5

1.2 Основы денежного рынка Казахстана. 10

ГЛАВА 2. АНАЛИЗ ДЕНЕЖНОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН.. 18

2.1 Элементы современной денежной системы Республики Казахстан. 18

2.2 Роль Национального Банка Республики Казахстан в регулировании денежного рынка 21

2.3 Анализ денежного рынка Республики Казахстан. 25

ГЛАВА 3 ПРОБЛЕМЫ И ПУТИ СОВЕРШЕНСТВОВАНИЯ ДЕНЕЖНОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН.. 32

ЗАКЛЮЧЕНИЕ. 40

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.. 42

... Деривативы:

- Наличные опционы;

- Опционы на фьючерсы.

Как уже отмечалось, на сегодня валютный рынок — самый крупный в мире. Его дневной оборот в апреле 1998 года оценивался в $ 1490 млрд.

Такой оборот является результатом валютных сделок трех основных видов: сделок "спот", форвардов "аутрайт" и валютных свопов.

Форварды "аутрайт" и валютные свопы образуют форвардные валютные рынки, поскольку и те и другие связаны с обменом валют в будущем. До 1995 года на сделки "спот" приходилось 43% дневного оборота, но к 1998 году валютные форварды и свопы стали преобладать, и теперь их доля в общем обороте превышает 60%.

Большинство валютных сделок предполагает обмен валюты на американские доллары, но что делать, если вам необходим обменный курс валют, в число которых американский доллар не входит, например курс DEM/CHF. В этом случае рассчитывается кросс-курс, являющийся результатом теоретической операции по покупке американских долларов на немецкие марки с последующей продажей этих долларов за швейцарские франки, или наоборот. ...

... В последнее десятилетие в экономике Казахстана прослеживаются следующие тенденции в функционировании денежного рынка:

1. Из денежного оборота в качестве платежного средства полностью вытеснено золото (золотые деньги). Иными словами, завершился процесс демонетизации золота. В настоящее время ни в одной стране мира нет в обращении золота в качестве платежного средства.

2. Из денежного оборота вытесняются бумажные деньги. Все большую роль в денежном обороте многих стран начинают играть так называемые квазиденьги: чеки, векселя, кредитные карточки, банковские счета и др. В этой связи в структуре денежной массы стали выделять так называемые денежные агрегаты.

3. С дальнейшим усилением интернационализации хозяйственной жизни, развитием компьютеризации тенге все более вытесняются из денежного оборота коллективной валютой - евро.

4. В денежном обороте все большая роль отводится электронным деньгам. Электронные деньги, их распространение в мире имеют большие преимущества. Во-первых, это ведет к огромной экономии ресурсов (исключаются печатание денег, их защита, транспортировка и т.д.). Во-вторых, введение электронных денег способствует декриминализации денежных отношений (электронные деньги всегда выступают как именные деньги). В-третьих, распространение электронных денег позволит осуществить тотальный контроль за всеми денежными операциями, отслеживая и предотвращая уклонение от налогов, факты взяточничества и т.д. ...

... В географической структуре импорта с началом функционирования единой таможенной территории Таможенного союза и введением Единого таможенного тарифа с 1 января 2010 года наблюдается существенный рост по странам СНГ - 48% совокупного импорта по итогам отчетного периода. При этом наибольшее увеличение приходится на государства-члены Таможенного союза, доля которых возросла по сравнению с базовым периодом на 10% и составила 41%, в том числе 39% пришлось на Российскую Федерацию. Доля импорта из стран Европы осталась на прежней отметке - 25%, третье место по объемам официального импорта занимают страны Азии - 20%, удельный вес которых сократился на 4% за счет снижения доли Китая с 16% до 11%.

В результате роста цен на основные сырьевые товары, доминирующие в структуре казахстанского экспорта, усредненный индекс условий торговли, рассчитываемый как отношение изменения внешних цен на экспорт к изменению внешних цен на импорт, был в отчетном периоде выше на 33% относительно базового периода. При этом совокупный индекс цен казахстанского экспорта был выше на 54%, а индекс импортных цен сократился по сравнению с аналогичным показателем базового периода на 11% (Таблица 10). ...

... Правительством совместно с Фондом «Самрук-Казына» будут приняты меры по стабилизации ставок вознаграждения для малого и среднего бизнеса до докризисного уровня (не более 12,5 %), а также пересмотрены все принятые программы по поддержке малого и среднего бизнеса с фиксацией эффективной ставки.

Будет внедрен механизм гарантирования Фондом развития предпринимательства «Даму» предоставляемых малому и среднему бизнесу кредитов.

Во-вторых, Фонд «Самрук-Казына» разработает программу микрокредитования в сельской местности, в том числе кредитования сельских предпринимателей.

В-третьих, с целью обеспечения субъектов малого и среднего бизнеса стабильными заказами им будет предоставлен доступ к государственным заказам государственных органов, государственных холдингов и национальных компаний в рамках действия нового закона «О государственных закупках».

Будет усилена работа с недропользователями и сервисными компаниями по увеличению казахстанского содержания.

В-четвертых, Правительство продолжит работу по снижению административных барьеров для развития предпринимательства и дальнейшему совершенствованию разрешительной системы.

В-пятых, часть средств акционерного общества «Фонд стрессовых активов» будет направлена для кредитования финансовых организаций с целью последующего кредитования субъектов малого и среднего бизнеса для покупки оборудования в финансовый лизинг через банки и лизинговые компании на основании Соглашения между акционерным обществом «Фонд национального благосостояния «Самрук-Қазына», акционерным обществом «Фонд стрессовых активов» и акционерным обществом «Фонд развития предпринимательства «Даму» о финансировании лизинговых сделок субъектов малого и среднего предпринимательства в сфере обрабатывающей промышленности через банки второго уровня и лизинговые компании. ...

examenna5.net

ВВЕДЕНИЕ.......... 3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФУНКЦИОНИРОВАНИЯ КАЗАХСТАНСКОГО И МЕЖДУНАРОДНОГО ДЕНЕЖНОГО РЫНКА.......... 5

1.1 История и значение международного денежного рынка.......... 5

1.2 Денежный рынок. Инструменты денежного рынка.......... 8

1.3 Основы денежного рынка Казахстана.......... 23

ГЛАВА 2. АНАЛИЗ КАЗАХСТАНСКОГО И МЕЖДУНАРОДНОГО ДЕНЕЖНОГО РЫНКА.......... 44

2.1 Состояние и развитие международного денежного рынка.......... 44

2.2 Анализ денежного рынка Республики Казахстан.......... 49

ГЛАВА 3 ПРОБЛЕМЫ И ПУТИ СОВЕРШЕНСТВОВАНИЯ ДЕНЕЖНОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН.......... 75

3.1 Проблемы и пути совершенствования денежно-кредитной политики Республики Казахстан.......... 75

3.2 Возможность внедрения международного опыта функционирования денежного рынка.......... 85

ЗАКЛЮЧЕНИЕ.......... 88

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.......... 90

ПРИЛОЖЕНИЕ А.......... 92

С переходом к новым механизмам хозяйствования денежный рынок оказывает все более и более существенное влияние на состояние экономики. В Казахстане длительное время господствовала административно-плановая система, при которой отсутствовали рыночные отношения, а монополизм Государственного банка был абсолютизирован. Денежно-кредитного регулирования при этом практически не было. В то же время во всем мире оно активно применялось, совершенствовались его инструменты и способы их использования. Переход к рынку потребовал адекватного внедрения новых для Казахстана инструментов регулирования, в том числе денежно-кредитного. Однако специфичность казахстанских условий не позволила эффективно применить традиционные методы. Поэтому проблема денежно-кредитного регулирования казахстанской экономики по-прежнему сохраняет свою актуальность как в теории, так и на практике.

Денежный рынок – это сеть институтов, обеспечивающих взаимодействие предложения и спроса на деньги, обычно называется денежным рынком ...

Различают институциональную и операционную структуры мирового рынка ссудных капиталов.

Институциональная структура включает официальные институты (центральные банки, международные финансово-кредитные организации), частные финансово-кредитные учреждения (коммерческие банки, страховые компании, пенсионные фонды), биржи, фирмы. Ведущую роль играют транснациональные банки и корпорации.

В зависимости от сроков движения ссудного капитала международный рынок распадается на три сектора: мировой денежный рынок, рынок средне- и долгосрочных иностранных и еврокредитов и финансовый рынок.

Мировой денежный рынок — это рынок краткосрочных иностранных и еврокредитов сроком от одного дня до года. Здесь преобладают межбанковские ссуды, или межбанковские депозиты (помещение банками депозитов на счета других банков), депозитные сертификаты, векселя, банковские акцепты.

Резкое увеличение объема операций второго сектора мирового рынка в 70-х гг. было связано с развитием техники ролловерных кредитов (краткосрочных периодически возобновляемых кредитов по «плавающей» ставке). Этот рынок нередко называют рынком синдицированных, или консорциальных, кредитов, поскольку кредиты предоставляют преимущественно банковские синдикаты или консорциумы (обычно из 50—60 банков и больше) ...

Денежный рынок — это рынок, главным образом, краткосрочных заимствований, где финансовые институты и корпорации занимают и предоставляют в долг деньги на срок от одного дня до одного года.

По сути, денежный рынок не отличается от любого другого. Если рынки в целом используются для формирования цен на товары, то денежные рынки формируют «цены на деньги». Цена денег — это процентная ставка, уплачиваемая за получение заемных средств или получаемая за предоставление займа. [5, с.88]

Когда на рынке высокий спрос на денежные ресурсы (другими словами, когда есть много желающих получить заем), «цена денег» идет вверх. Чем больше заемщиков, тем выше процентная ставка.

И наоборот, когда на рынке избыток предложения (много желающих ссудить деньги), «цена денег» идет вниз — процентная ставка снижается.

Размер выплачиваемой или получаемой процентной ставки по займам определяется:

Существует два подхода к классификации инструментов или бумаг денежного рынка. В соответствии с одним из них инструменты разделяют на категории в зависимости от того, обращаются они или нет:

-депозиты денежного рынка;

-обращающиеся бумаги.

В соответствии с другим подходом инструменты разделяют на категории в зависимости от способа получения дохода по ним:

- купонные инструменты; ...

Денежная система - это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством. В соответствие с этим рассмотрим элементы денежной системы Казахстана. Денежная система Казахстана функционирует в соответствии с Государственным законом о Национальном банке Казахстана, который определяет ее правовые основы, необходимо рассмотреть каждый ее элемент.

Денежная система включает две подсистемы: подсистему наличных расчетов и подсистему безналичных расчетов. Первым основополагающим элементом денежной системы являются принципы организации системы. Под принципами понимаются правила, в соответствии с которыми государство организует данную денежную систему.

Принципы современной денежной системы:

- принцип централизованного управления денежной системой;

- принцип прогнозного планирования денежного оборота;

- принцип обеспеченности выпускаемых в оборот денежных знаков;

- принцип не подчиненности центрального банка правительству и подотчетности его парламенту страны;

- принцип предоставления правительству денежных средств только в порядке кредитования;

- принцип комплексного использования инструментов денежно - кредитного регулирования;

- принцип надзора и контроля за денежным оборотом;

- Принцип функционирования исключительно национальной валюты на территории страны;

- принципы построения денежной системы отражаются в других элементах денежной системы.

Исходя из последнего принципа функционирования денежной системы, рассмотрим прочие элементы денежной системы Республики Казахстан.

Порядок обеспечения денежных знаков. Государственным законодательством (законы "О Национальном банке Республики Казахстан", "О банках и банковской деятельности") устанавливается, что может служить в качестве обеспечения: товарно-материальные ценности, золото, драгоценные металлы, свободно конвертируемая валюта, ценные бумаги, страховые полисы, гарантии Правительства). Использование других видов обеспечения не должно допускаться ...

Ситуация на мировых рынках приобретает для Казахстана все большее значение по мере того, как растет уровень интеграции казахстанской экономики в глобальные процессы. Как известно, эта интеграция идет в последние годы по двум основным направлениям - экспорт сырья (прежде всего - нефти) и заимствования казахстанских компаний и банков на мировых финансовых рынках. Поскольку роль добывающей промышленности и банковского сектора в экономике очень велика, то и ухудшение состояния мировых рынков серьезно отражается на развитии страны. Так, нефтегазовая промышленность формирует более 16 % ВВП и это значит, что при существенном падении мировых цен происходит снижение стоимостных параметров выпуска продукции и экспорта этой отраслью, что, в свою очередь, непосредственно сказывается на ВВП в целом. Что же касается банков, то после начала ипотечного кризиса в США и роста процентных ставок на мировом рынке, они практически прекратили кредитование казахстанской экономики - так, за период с декабря 2007 года по ноябрь 2008 года объем кредитов вырос всего на 0,4 %, тогда как за 2007 год рост составил 54,8 %.

Мировые рынки оказывают влияние на казахстанскую экономику и по другим направлениям. Так, снижение цен на товарных рынках через снижение экспортной выручки казахстанских компаний усиливает давление на обменный курс тенге; спад на фондовых рынках ведет к курсовым потерям инвестиционных институтов, вкладывающих средства в ценные бумаги, в том числе пенсионных фондов; ухудшение ситуации на мировом денежном рынке означает повышение процентных ставок и удорожание заемных ресурсов для отечественных банков. Таким образом, сегодня казахстанская экономика, будучи достаточно тесно интегрированной в систему глобальных рынков, стала значительно сильнее зависеть от конъюнктуры этих рынков и поэтому возникает необходимость в постоянном отслеживании их состояния для того, чтобы оценивать перспективы развития Казахстана и корректировать текущую экономическую политику ...

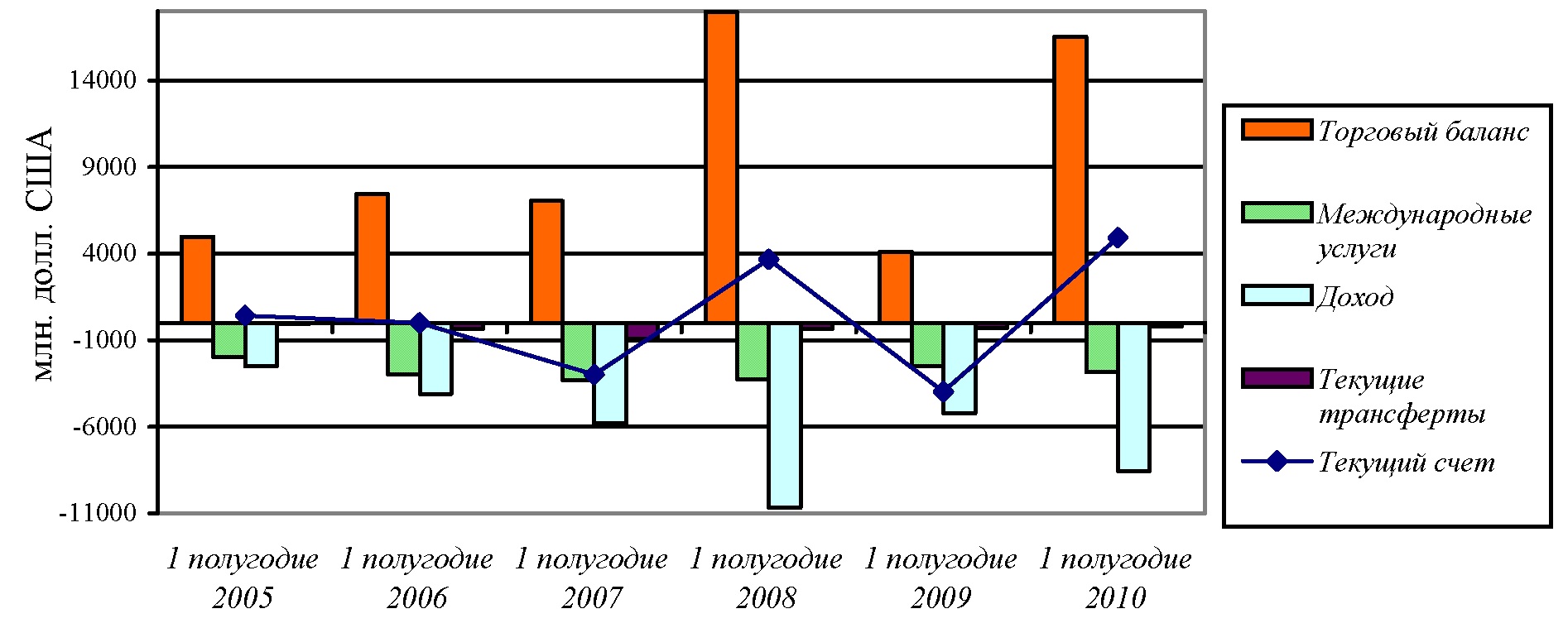

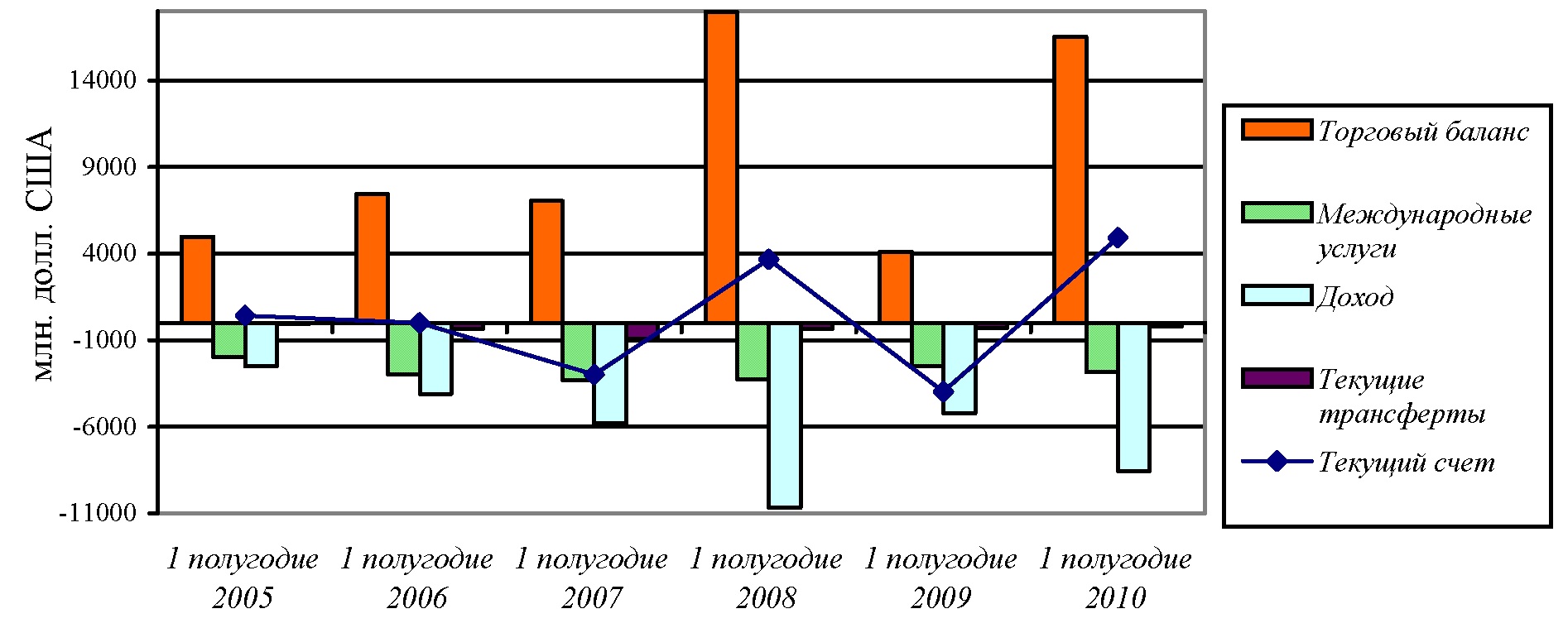

По результатам 1 полугодия 2010 года положительное сальдо текущего счета платежного баланса превысило 4,9 млрд.долл., составляя 7,9% по отношению к ВВП.

Значительное улучшение баланса текущих операций (в 1 полугодии 2009 года - дефицит около 4 млрд.долл.) обеспечено наращиванием стоимости товарного экспорта, связанного с благоприятной конъюнктурой мировых цен на энергоносители. В первой половине 2010 года среднемесячные нефтяные котировки не опускались ниже 74 долл., в апреле достигнув отметки в 85 долл. за баррель. В среднем за январь-июнь текущего года мировая цена на нефть сорта brent составила 77,67 долл. за баррель, что на 49% выше ее среднего уровня в первом полугодии прошлого года (52,06 долл. за баррель).

Чистый экспорт товаров за отчетное полугодие увеличился в 4 раза в сравнении с базовым периодом2, превысив в сумме 16,5 млрд.долл. Сальдирующие показатели по всем другим составляющим счета текущих операций остаются неизменными. При сокращении дефицита баланса текущих трансферт на 30,5%, составившего в сумме 224,3 млн.долл., отрицательный дисбаланс по международным услугам в 2,8 млрд.долл. и негативное сальдо баланса доходов в 8,6 млрд.долл. увеличились относительно базового периода - на 12,2% и 63,7% соответственно (Рисунок 4).

Рисунок 4. Составляющие баланса счета текущих операций

Источник: составлено автором

При умеренном росте объема текущих выплат (на 11,2%) доходы резидентов по текущим операциям, более 90% которых пришлось на поступления от экспорта товаров, увеличились на 54,8% в сравнении с базовым периодом.

Импорт товаров за отчетное полугодие сложился на уровне базового периода и составил 13,4 млрд. долл. Возросший на 27,8% официальный импорт из стран Таможенного союза компенсировал сокращение (на 15,3%) стоимости официального импорта из третьих стран ...

Денежно-кредитная политика, проводимая Национальным банком Республики Казахстан на протяжении многих лет, отражает поверхностно и не конкретно основные тезисы о росте инфляции и валютной политике. При этом целевые показатели не всегда точные и вопрос реализации задуманных целей весьма сомнителен по многим аспектам. Это государственная политика в части выполнения своих обязательств и проведения структурных реформ, государственная фискальная политика, уровень оптовых цен и тарифов, инфляционное ожидания, цены на сырье естественных монополий, конъюнктура мирового рынка на основные показатели рынка казахстанского сырья, состояние платежного баланса. Таким образом, Национальный банк Республики Казахстан снимает с себя ответственность за неисполнение целевого уровня инфляции, перекладывая ее на Правительство РК.

Основные предположения при разработке денежно-кредитной политики - неизменность конъюнктуры рынка, отсутствие макроэкономического анализа. Вместе с тем уже не вызывает сомнений, что эти изменения каждый год весьма значительны. Как результат, денежно-кредитная политика не представляет сценарных стратегий осуществления денежно-кредитного регулирования, т.е. фактически Национальный банк Республики Казахстан не готов к «встрече» с неблагоприятными условиями рынка.

Это дает основание расценивать денежно-кредитную политику, осуществляемую Национальным банком Республики Казахстан, как политику следования за основными экономическими направлениями. Кроме того, что целевые показатели денежно-кредитной политики не конкретные, не проводится разработка статистических параметров и, соответственно, вариантных сценариев для обеспечения оптимального уровня развития экономики ...

На современном этапе развития казахстанской экономики, финансовый сектор страны перешел на качественно новый уровень своего развития. Большая часть реформ, направленных на создание основы для его успешного функционирования в перспективе, уже осуществлена.

Финансовая система Казахстана на сегодняшний день является, по сравнению с другими странами СНГ, наиболее реформированной и опережает страны постсоветского пространства по уровню развития финансового сектора на несколько лет. Она признана одной из самых прогрессивных, и это подтверждают ведущие международные эксперты. Казахстан первым среди стран СНГ создал Национальный фонд для обеспечения стабильного социально-экономического развития, снижения зависимости от неблагоприятных внешних факторов.

На 3 мая 2011 года в Национальном фонде саккумулировано 8 миллиардов 550,4 миллионов долларов. Золотовалютные резервы страны с учетом Национального фонда в целом составляют 20 млрд. 946,6 миллионов долларов США.

Финансовая система Казахстана отвечает основным международным стандартам. Наиболее развитым сектором финансовой системы является банковский сектор.

Республика Казахстан имеет двухуровневую банковскую систему. Национальный Банк Республики Казахстан является центральным банком Республики Казахстан и представляет собой верхний (первый) уровень банковской системы Республики Казахстан. Все иные банки представляют собой нижний (второй) уровень банковской системы, за исключением Банка развития Казахстана, имеющего особый правовой статус ...

Денежный рынок формируется и функционирует в связи с денежно-кредитной политикой. Воздействие на денежный рынок представляет иерархию целей, применимых в каждодневных операциях на открытом рынке или более долгосрочные воздействия на такие параметры, как количество денег, находящихся в обращении.

Денежный рынок управляется центральным финансовым институтом посредством операций на открытом рынке, изменение учетных ставок, уровня обязательных резервов, что по разному оценивается в теориях.

Обладая такими средствами, как пересмотр резервной нормы, изменение учетной ставки и операции на открытом рынке, Центральный Банк может оказывать определяющее воздействие на денежное предложение, а через его посредство - на реальный национальный продукт, занятость и индекс цен.

Денежно-кредитная политика во многом определяет валютные курсы, влияя тем самым на эффективность внешнеторговых операций по экспорту и импорту. Ее можно использовать не только для изменения основных внутренних макроэкономических переменных, но и для управления внешнеторговым балансом ...

30. Simons Н. Rules Versus Authorities in Monetary Policy / Ed. by Lutz F.A. and Mints L.W. Readings in Monetary Theory. - The American Economic Association, 2009.

31. Wilson C. An Infinite Horizon Model with Money / Ed. by Green J. and Scheinkman J.-A. General Equilibrium, Growth, and Trade: Essays in Honor of Lionel McKenzie. - New York: Academic Press, 2009.

32. Woodford М. Interest and Prices. Princeton University Press, 2009.

33. www.nationalbank.kz

34. www.afin.kz

Рисунок 4. Система прогнозирования

examenna5.net

2. Рынок ссудного капитала, то есть кратко- и долгосрочных банковских кредитов. До настоящего времени дешевый краткосрочный кредит в Казахстане отсутствовал. Функционирующие в стране коммерческие банки предоставляют его только под надёжное обеспечение и высокие проценты. Долгосрочный кредит, необходимый для модернизации и создания основных фондов, можно получить только по плавающей процентной ставке.

3. Рынок ценных бумаг на протяжении многих лет вообще отсутствовал в Казахстане и его развитие, начавшееся в начале 90-х годов, требует определённого времени, поскольку напрямую связано с преобразованием отношений собственности и с изменением всего характера финансовой политики государства. В настоящее время государство для покрытия бюджетного дефицита всё чаще прибегает не к эмиссиям денежных знаков, а к выпуску государственных ценных бумаг.

Согласно установленному в РК порядку предоставления финансовой отчётности органами государственного регулирования, структуру финансового рынка можно представить следующим образом: денежный рынок, депозитный рынок, кредитный рынок, валютный рынок, рынок ценных бумаг, пенсионный рынок, страховой рынок (Приложение 2).

2.2 Денежный рынок Казахстана

Так как основой финансов, так или иначе, выступают денежные средства, денежный рынок приобретает первоочередное значение. Деньги в различных формах своего существования обслуживают весь кругооборот совершаемых на рынке операций и являются изначальной субстанцией любого финансового рынка.

На территории Республики Казахстан в обращении применяются следующие операции с финансовыми инструментами денежного рынка: передача наличных денег, выдача чеков, выдача векселей или передача по индоссаменту, использование платёжных карточек, обращение долговых расписок.

Платежи с использованием наличных денег производятся путём передачи их в виде банкнот или монет, являющихся законным платёжным средством. Данный вид платежа заключается в физической передаче банкнот или монет лицом, осуществляющим его, лицу, перед которым плательщик имеет обязательства. Платёж наличными может производиться лицу, перед которым исполняется денежное обязательство непосредственно либо через посредника.

Основные функции денежного рынка:

В настоящее время основной оборот денежных средств приходится на безналичное обращение, заменившее большую часть наличного оборота. Оно осуществляется через коммерческие банки, которые в свою очередь взимают плату за предоставленные услуги. Именно здесь и возникает рынок безналичных расчётов. Обращение денег при этом производится посредством платёжных документов, таких как платёжные поручения, платёжные требования-поручения, аккредитивы, иные, установленные законодательными актами РК.

Безналичные платежи осуществляются путём выдачи или предъявления платёжного документа, содержащего денежное обязательство либо указание о выплате денег; передачи платёжного документа или электронного сообщения, содержащего указание о выплате денег.

2.3 Депозитный рынок

Как хозяйствующий субъект любой финансовый институт для осуществления своей уставной деятельности нуждается в финансовых ресурсах, то есть в источниках денежных средств, необходимых для покупки зданий, сооружений, техники, выплат заработной платы и т.д. Подобные затраты могут финансироваться как за счёт собственных средств, так и за счёт заёмных и привлечённых, основную массу которых составляют различного рода вклады физических и юридических лиц или депозиты.

В настоящее время депозитные операции приобрели различные виды и формы и значительно дифференцированы по странам. Однако для каждого финансового института остаётся приоритетной задача привлечения вкладчиков и расширения депозитной базы как основного источника кредитных ресурсов. Деньги, выполняя функцию накопления, трансформируются в депозиты, которые, по сути, не что иное, как накопленные сбережения населения, хозяйствующих субъектов и т.д. под депозитами понимаются все вклады клиентов. Источники средств, помещаемые на них, весьма разнообразны. Это средства на сетах корпоративных клиентов, государственных учреждений и предприятий, заработной платы рабочих и служащих, которые временно не используются.

Сегодня коммерческие банки предоставляют различные виды депозитов. В банковской практике Казахстана присутствуют следующие их типы:

1. Депозиты до востребования или чековые депозиты дают право на выписывание вкладчиком чека, подлежащего обязательному погашению. Удобство этого вида объясняется безопасностью чеков и простотой совершения платежей путём его выписывания, а также тем, что он даёт возможность изымать наличные деньги по первому требованию. Чековые депозиты требуют осуществления дорогостоящих учётных операций и проводок, поэтому большинство банков устанавливают определённую плату за эти услуги.

Разновидностью депозита до востребования является контокоррент – единый счёт, на котором учитываются все операции банка с клиентом и отражаются как ссуды банка и все платежи со счёта по поручению клиента, так и все средства, поступающие на счёт в виде переводов, вкладов и т.д.

Другой вид депозита до востребования – текущий счёт с овердрафтом, по которому на основании соглашения между клиентом и банком допускается в определённом размере превышение суммы списания по счёту над величиной остатка средств, что также означает заимствование кредита. При овердрафте в отличие от контокоррента кредит заимствование носит случайный характер. Текущий счёт с овердрафтом открывается в целях покрытия временных издержек для физических и юридических лиц. К депозитам до востребования относятся: средства на банковских счетах юридических лиц, в том числе средства государственного бюджета республиканского и местного значения; средства в расчётах; средства банков на корреспондентских счетах в других банках.

2. Сберегательные вклады. Они распространены в операциях с населением и предназначены для ликвидного вложения небольшого сбережения. К основным типам сберегательных депозитов, предлагаемых в настоящее время казахстанскими банками, относятся счета на сберегательных книжках, счета с выпиской состояния сберегательного вклада, а также депозитные счета.

Счета на сберегательных книжках – не чековые депозиты, приносящие процент, которые можно изымать немедленно. Их особенности: сберегательный вклад с книжкой не имеет фиксированного срока; верхний предел по таким счетам, как правило, может быть ограничен; для внесения или снятия денег со счёта владелец вклада обязан представить сберегательную книжку, в которую должны быть занесены все детали произведённой операции.

Счета с выпиской состояния сберегательного вклада аналогичны счетам на сберегательных книжках. Особенностью их является то, что сберегательная книжка по ним не ведётся, а для произведения записей вместо них используются периодические выписки о состоянии счёта. Эта процедура освобождает вкладчиков от лишних хлопот, посещений банка и позволяет поддерживать с ним отношения через почту.

На казахстанском депозитном рынке предлагаются следующие виды сберегательных депозитов:

3. Срочные вклады – это депозиты с фиксированной датой, преждевременное закрытие их ведёт к штрафу, а вознаграждение по ним начисляется в зависимости от срока и величины вклада. Срок вклада может иметь предел: от одного месяца до пяти лет, иногда и больше. Банки заинтересованы в привлечении таких средств, поскольку сумма их устойчива, и они могут быть использованы для долгосрочных операций. Для вкладчика же смысл долгосрочного вложения денег заключается в получении более высоких процентов. Название "срочные депозиты" свидетельствует о том, что они имеют строго установленный срок погашения.

Существует два основных вида срочных вкладов: без изъятия; с предварительным уведомлением об изъятии.

Срочные вклады без изъятия вносятся на более длительные сроки, не менее 1 месяца. Вкладчики получают более высокие проценты, чем по другим видам депозитов. Вклады возвращаются владельцу в заранее установленный оговоренный в договоре день. Банк имеет право полностью распоряжаться вкладами по своему усмотрению в течение оговоренного срока.

Для изъятия средств со срочного вклада с предварительным уведомлением требуется поступление в банк специального заявления вкладчика, срок подачи которого заранее оговаривается договором. В соответствии с эти сроком устанавливаются процентные ставки.

Депозитный сертификат представляет собой письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении срока суммы вклада и процентов по нему. Он является видом доходной ценной бумаги, поэтому не может служить расчётным или платёжным средством за проданные товары или оказанные услуги. При наступлении срока возврата сертификата банк осуществляет платёж его предъявителю на основании заявления владельца с указанием счёта, на который должны быть зачислены средства.

Структуру депозитного рынка Казахстана можно представить с точки зрения институтов и с точки зрения финансовых инструментов рынка. Институциональная структура являет собой сеть регулирующих органов надзора и непосредственных участников – хозяйствующих субъектов. Финансовыми институтами на депозитном рынке выступают организации, привлекающие вклады в целях осуществления на их основе своей деятельности. Национальный банк республики регулирует деятельность коммерческих банков и специализированных кредитных учреждений. В то же время органом государственного регулирования всего финансового рынка страны, а значит и депозитного, выступает Агентство РК по регулированию и надзору финансового рынка и финансовых организаций.

2.4 Кредитный рынок Казахстана

Естественно, что основными депозитными институтами на рынке выступают коммерческие банки. Они осуществляют свою деятельность на 80% за счёт привлечённых ресурсов, большую часть которых составляют депозиты физических и юридических лиц. Не исключаются из системы и специализированные депозитные институты – организации парабанковской системы.

Увеличение масштабов накопления денежного капитала обуславливает развитие кредитного рынка. Кредитный рынок – это механизм, с помощью которого устанавливаются взаимоотношения между хозяйствующими субъектами и населением, нуждающимся в финансовых средствах, а также между хозяйствующими субъектами и населением, которые их могут представить на определённых условиях. Через кредитный рынок осуществляется накопление, распределение и перераспределение заёмного капитала между сферами экономики в процессе воспроизводства, когда высвобождается капитал. Он направляется туда в виде ссудного капитала через рынок, а затем вновь возвращается к кредитору.

Важная роль его как составляющего финансового рынка заключается в объединении мелких, разрозненных денежных средств, что позволяет рынку активно воздействовать на концентрацию и централизацию производства и капитала. Денежный капитал накапливается, в основном, в виде в виде денежного ссудного капитала, в связи с чем это накопление важно не само по себе как обособленный процесс, а прежде всего с точки зрения его воздействия на весь ход воспроизводства.

Сущность и роль кредитного рынка определяет его функции. Функции, характерные для казахстанского кредитного рынка: обслуживание товарного кредита через кредит; привлечение денежных сбережений хозяйствующих субъектов, населения, государства, а также иностранных клиентов; аккумуляция денежных фондов непосредственно в денежный капитал и использование его в виде капиталовложений для обслуживания производственного процесса; обеспечение обслуживания государства и населения как источников капитала для покрытия государственных и потребительских расходов, а также содействие образованию мощных финансово-промышленных групп.

Основными участниками кредитного рынка выступают кредитор и заёмщик. Кредитор – сторона кредитной сделки, предоставляющая ссуду. Заёмщик – это сторона кредитных отношений, получающая кредит и обязанная возвратить полученную ссуду в установленный срок.

Инструментом кредитного рынка выступает кредит, который, возникая на стадии обмена, принимает форму ссудной сделки, обеспечивающей непрерывность движения стоимости. Последняя является ядром движения кредита.

referat911.ru